บทนำ: ทำไมคนไทยถึงควรรู้จักธนาคารในอเมริกา?

สหรัฐอเมริกายังคงเป็นหนึ่งในศูนย์กลางทางการเงินที่ทรงอิทธิพลที่สุดของโลก ด้วยระบบธนาคารที่มั่นคงและมีตัวเลือกหลากหลาย สำหรับชาวไทยหลายคนที่กำลังวางแผนเดินทางไปอยู่ที่นั่น ไม่ว่าจะเพื่อการศึกษา ทำงาน ลงทุนในตลาดหุ้น หรือแม้แต่ท่องเที่ยวระยะยาว การทำความเข้าใจเกี่ยวกับธนาคารอเมริกันและการมีบัญชีส่วนตัวจึงกลายเป็นเรื่องที่ขาดไม่ได้ บทความนี้จะพาคุณเจาะลึกข้อมูลสำคัญเกี่ยวกับธนาคารในสหรัฐฯ รวมถึงธนาคารชั้นนำต่างๆ และขั้นตอนการเปิดบัญชีที่ออกแบบมาสำหรับคนไทยโดยเฉพาะ เพื่อช่วยให้คุณจัดการเรื่องเงินๆ ทองๆ ได้อย่างคล่องตัวและไร้กังวล

การมีบัญชีธนาคารในอเมริกาไม่เพียงทำให้ชีวิตประจำวันสะดวกยิ่งขึ้น เช่น รับเงินเดือน จ่ายบิล หรือโอนเงินข้ามประเทศเท่านั้น แต่ยังช่วยสร้างประวัติเครดิตที่แข็งแกร่ง ซึ่งจำเป็นมากสำหรับการอยู่อาศัยระยะยาว ไม่ว่าจะเป็นการเช่าบ้าน ขอสินเชื่อ หรือทำธุรกรรมอื่นๆ อีกมากมาย เราจะครอบคลุมทุกประเด็นที่คุณควรทราบ เพื่อให้คุณตัดสินใจเลือกธนาคารและเริ่มต้นใช้งานได้อย่างมั่นใจ

เปิดลิสต์ธนาคารชั้นนำในอเมริกา: มีอะไรบ้าง?

ในสหรัฐอเมริกา คุณจะพบธนาคารหลากหลายรูปแบบ ตั้งแต่ยักษ์ใหญ่ระดับโลกไปจนถึงธนาคารท้องถิ่นขนาดกะทัดรัด แต่สำหรับคนไทยที่อยากเปิดบัญชี การเลือกธนาคารชั้นนำที่มีเครือข่ายกว้างและบริการครบครันจะช่วยให้ทุกอย่างง่ายขึ้น ธนาคารเหล่านี้มักมีสาขาและตู้เอทีเอ็มกระจายตัวทั่วประเทศ พร้อมแพลตฟอร์มดิจิทัลที่ตอบโจทย์ยุคสมัย

เงินฝากส่วนใหญ่ในธนาคารอเมริกันจะได้รับการปกป้องจาก Federal Deposit Insurance Corporation หรือ FDIC ซึ่งเป็นหน่วยงานรัฐบาลกลางที่คอยดูแลความปลอดภัยของเงินลูกค้า หากธนาคารเกิดล้มละลาย โดยวงเงินคุ้มครองสูงสุดอยู่ที่ 250,000 ดอลลาร์สต่อผู้ฝาก ต่อธนาคาร ต่อประเภทบัญชี อ่านเพิ่มเติมเกี่ยวกับ FDIC สิ่งนี้ช่วยให้ผู้ใช้บริการรู้สึกอุ่นใจมากขึ้น โดยเฉพาะสำหรับชาวต่างชาติที่เพิ่งเริ่มต้น

JPMorgan Chase (เจพีมอร์แกน เชส)

JPMorgan Chase ถือเป็นธนาคารที่ใหญ่ที่สุดในสหรัฐฯ ถ้าวัดจากมูลค่าสินทรัพย์ โดยมีสาขาและตู้เอทีเอ็มกระจายตัวหนาแน่นทั่วแผ่นดินใหญ่ บริการครอบคลุมตั้งแต่บัญชีออมทรัพย์ บัญชีเช็ค สินเชื่อบ้าน สินเชื่อรถ ไปจนถึงการลงทุนและธนาคารสำหรับธุรกิจขนาดใหญ่ ด้วยโครงข่ายที่กว้างขวางและเทคโนโลยีล้ำสมัย Chase จึงกลายเป็นตัวเลือกแรกๆ สำหรับคนไทยที่ต้องการความสะดวกในการเข้าถึงบริการทุกวัน

Bank of America (แบงก์ออฟอเมริกา)

Bank of America ก็เป็นอีกยักษ์ใหญ่ที่มีสาขาครอบคลุม โดยเฉพาะทางชายฝั่งตะวันออกและตะวันตก เน้นบริการลูกค้าทั่วไป ธุรกิจขนาดเล็ก และขนาดกลาง มีผลิตภัณฑ์หลากหลายที่ตอบโจทย์ชีวิตประจำวัน จุดเด่นคือการบริการลูกค้าที่อบอุ่น แถมยังมีแอปมือถือที่ใช้งานง่ายดาย ทำให้การทำธุรกรรมต่างๆ สะดวกสบาย ไม่ว่าจะอยู่ที่ไหน

Wells Fargo (เวลส์ ฟาร์โก)

Wells Fargo มีชื่อเสียงโด่งดัง โดยเฉพาะในเขตตะวันตกของอเมริกา และติดอันดับสี่ธนาคารใหญ่ของประเทศ บริการครอบคลุมการเงินหลากหลายประเภท เช่น บัญชีฝาก สินเชื่อส่วนบุคคล สินเชื่อที่อยู่อาศัย และการลงทุน แม้จะเคยเผชิญประเด็นด้านการกำกับดูแลในอดีต แต่ธนาคารแห่งนี้ยังคงแข็งแกร่งและเป็นทางเลือกที่น่าเชื่อถือสำหรับผู้ที่ต้องการสาขาที่เข้าถึงได้ง่ายในหลายพื้นที่

Citigroup (ซิตี้กรุ๊ป)

Citigroup หรือที่รู้จักกันในชื่อ Citibank เป็นธนาคารที่มีเครือข่ายระดับโลก โดยมีสาขาและกิจการในหลายประเทศ รวมถึงประเทศไทย ทำให้เหมาะสำหรับคนไทยที่ต้องทำธุรกรรมข้ามชาติบ่อยๆ หรือต้องการความต่อเนื่องในการบริการเมื่อเดินทางไปมาระหว่างอเมริกากับบ้านเกิด ผลิตภัณฑ์ของที่นี่หลากหลาย ตั้งแต่ลูกค้าทั่วไป ธุรกิจ ไปจนถึงสถาบันการเงิน

Goldman Sachs (โกลด์แมน แซคส์) และ Morgan Stanley (มอร์แกน สแตนลีย์)

ทั้งสองธนาคารนี้เป็นผู้นำด้านการธนาคารเพื่อการลงทุนระดับโลก ไม่ได้มุ่งเน้นลูกค้าทั่วไปเหมือนธนาคารพาณิชย์อื่นๆ แต่เชี่ยวชาญในบริการวาณิชธนกิจ การจัดการสินทรัพย์ และการซื้อขายหลักทรัพย์สำหรับลูกค้าระดับสถาบันหรือบุคคลร่ำรวย หากคุณเป็นนักลงทุนที่มีพอร์ตใหญ่และต้องการคำปรึกษาการลงทุนขั้นสูง ตัวเลือกเหล่านี้อาจตอบโจทย์คุณได้ดี

U.S. Bank, PNC Bank, Truist, Capital One

นอกจากยักษ์ใหญ่ที่กล่าวมา ยังมีธนาคารขนาดกลางที่แข็งแกร่งและได้รับความนิยมในภูมิภาคต่างๆ เช่น U.S. Bank, PNC Bank, Truist และ Capital One แม้จะไม่ใช่ตัวใหญ่สุด แต่บริการก็ครบครันไม่แพ้กัน บางแห่งยังมีโปรโมชันน่าสนใจ เช่น บัญชีไร้ค่าธรรมเนียมรายเดือน หรือดอกเบี้ยเงินฝากที่สูงกว่า โดยเฉพาะ Capital One ที่เด่นเรื่องบัตรเครดิตและธนาคารออนไลน์ เหมาะสำหรับคนไทยที่ชอบความยืดหยุ่นในการใช้งาน

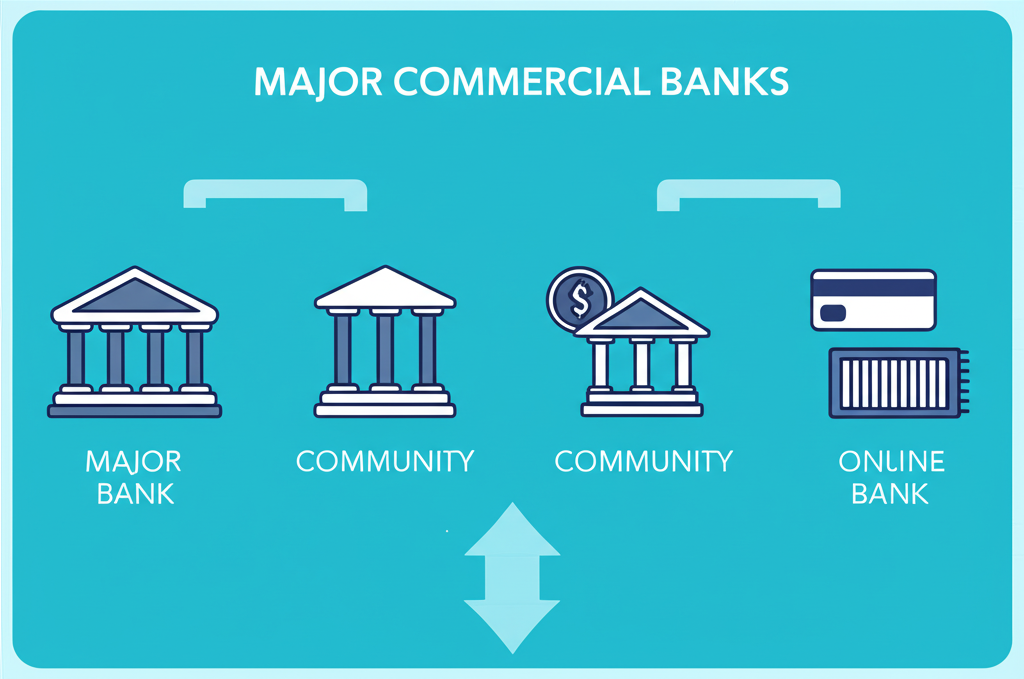

ประเภทของธนาคารในอเมริกา: เลือกอย่างไรให้เหมาะกับคุณ?

การเลือกธนาคารในสหรัฐฯ ที่ใช่สำหรับตัวคุณนั้น ขึ้นอยู่กับไลฟ์สไตล์และความต้องการส่วนตัวเป็นหลัก ธนาคารที่นี่แบ่งออกเป็นหลายประเภท แต่ละแบบมีจุดเด่นและข้อจำกัดที่แตกต่าง เพื่อให้คุณตัดสินใจได้ง่ายขึ้น เราจะมาดูกันว่าประเภทไหนเหมาะกับสถานการณ์แบบไหน

ธนาคารพาณิชย์ขนาดใหญ่ (Major Commercial Banks)

ธนาคารประเภทนี้คือตัวที่เราคุ้นเคย เช่น JPMorgan Chase, Bank of America, Wells Fargo และ Citigroup มีสาขาและตู้เอทีเอ็มกระจายทั่วประเทศ บริการครบถ้วน ตั้งแต่บัญชีฝาก สินเชื่อ บัตรเครดิต ไปจนถึงการลงทุน เหมาะสำหรับคนที่ต้องการความสะดวกในการเดินทางไปสาขา ตัวเลือกบริการที่กว้างขวาง และเครื่องมือดิจิทัลที่ทันสมัย อย่างไรก็ตาม ค่าธรรมเนียมบางรายการอาจสูงกว่าธนาคารอื่นๆ เล็กน้อย

ธนาคารชุมชนและสหกรณ์เครดิตยูเนี่ยน (Community Banks & Credit Unions)

ธนาคารชุมชนมักเป็นขนาดเล็กที่ให้บริการในพื้นที่จำกัด ขณะที่สหกรณ์เครดิตยูเนี่ยนเป็นองค์กรไม่แสวงกำไรที่สมาชิกเป็นเจ้าของและบริหารเอง ทั้งคู่เน้นการดูแลลูกค้าแบบใกล้ชิด สร้างความสัมพันธ์ที่แน่นแฟ้นกว่าธนาคารใหญ่ มักมีค่าธรรมเนียมต่ำ ดอกเบี้ยเงินฝากสูง และดอกเบี้ยกู้ต่ำในบางผลิตภัณฑ์ เหมาะสำหรับผู้ที่อาศัยอยู่ในชุมชนนั้นๆ และต้องการบริการที่อบอุ่นเป็นกันเอง

ธนาคารออนไลน์ (Online-only Banks)

ธนาคารออนไลน์อย่าง Ally Bank หรือ Chime ทำงานผ่านช่องทางดิจิทัลล้วนๆ โดยไม่มีสาขาจริง ซึ่งช่วยลดค่าใช้จ่ายและส่งต่อประโยชน์ให้ลูกค้า เช่น ค่าธรรมเนียมต่ำหรือไม่มีเลย และดอกเบี้ยเงินฝากที่ดึงดูดกว่า เหมาะสำหรับคนไทยที่ถนัดเทคโนโลยี ชอบทำธุรกรรมผ่านมือถือหรือคอมพิวเตอร์ และไม่ค่อยต้องใช้บริการสาขา แต่จุดอ่อนคือการจัดการเงินสดหรือฝากเช็คอาจไม่สะดวกเท่าแบบดั้งเดิม โดยเฉพาะสำหรับมือใหม่ที่เพิ่งย้ายมา

| ประเภทธนาคาร | ข้อดี | ข้อเสีย | เหมาะสำหรับ |

|---|---|---|---|

| ธนาคารพาณิชย์ขนาดใหญ่ | สาขาเยอะ, บริการครบวงจร, เทคโนโลยีทันสมัย | ค่าธรรมเนียมอาจสูง, บริการไม่เป็นส่วนตัวมากนัก | ผู้ที่ต้องการความสะดวก, บริการหลากหลาย |

| ธนาคารชุมชน/เครดิตยูเนี่ยน | บริการส่วนบุคคล, ค่าธรรมเนียมต่ำ/ดอกเบี้ยดี | สาขาจำกัด, บริการอาจไม่หลากหลายเท่า | ผู้ที่ต้องการความสัมพันธ์ที่ดีกับธนาคาร, อยู่ในชุมชน |

| ธนาคารออนไลน์ | ค่าธรรมเนียมต่ำ/ไม่มี, ดอกเบี้ยสูง, สะดวกผ่านแอป | ไม่มีสาขาจริง, อาจไม่เหมาะกับธุรกรรมเงินสด | ผู้ที่เน้นความสะดวกทางดิจิทัล, ไม่ใช้เงินสดบ่อย |

คนไทยจะเปิดบัญชีธนาคารในอเมริกาได้อย่างไร? (สำหรับผู้ที่ไม่มี SSN)

การเปิดบัญชีธนาคารในสหรัฐฯ สำหรับชาวต่างชาติ โดยเฉพาะคนไทยที่ยังไม่มีหมายเลขประกันสังคม หรือ SSN อาจดูยุ่งยากในตอนแรก แต่จริงๆ แล้วทำได้ไม่ยากนัก ธนาคารส่วนใหญ่ยึดตามกฎหมายป้องกันการฟอกเงินและการรู้จักลูกค้า ดังนั้นจึงต้องมีเอกสารยืนยันตัวตนและที่อยู่ให้ครบถ้วน เพื่อให้กระบวนการราบรื่น ลองมาดูรายละเอียดกัน

เอกสารที่ต้องเตรียม (เอกสารที่ใช้ในการเปิดบัญชี)

หากคุณเป็นคนไทยที่ยังไม่มี SSN เอกสารหลักที่ควรเตรียมมีดังนี้:

- **หนังสือเดินทาง (Passport) ที่ยังไม่หมดอายุ:** ใช้เป็นหลักฐานยืนยันตัวตนหลัก

- **วีซ่าสหรัฐอเมริกาที่ถูกต้อง:** เช่น วีซ่านักเรียน (F-1), วีซ่าทำงาน (H1-B), หรือวีซ่าท่องเที่ยว (B1/B2) แม้ว่าวีซ่าท่องเที่ยวอาจมีข้อจำกัดมากกว่าในการเปิดบัญชี

- **ที่อยู่ในสหรัฐอเมริกา:** ต้องมีหลักฐานที่อยู่จริง เช่น:

- สัญญาเช่าที่พัก (Lease Agreement)

- บิลค่าสาธารณูปโภค (Utility Bill) ที่ระบุชื่อและที่อยู่ของคุณ (เช่น ค่าไฟ ค่าน้ำ หรือค่าอินเทอร์เน็ต)

- จดหมายจากมหาวิทยาลัย (สำหรับนักเรียน) หรือจากนายจ้าง (สำหรับคนทำงาน) ที่ยืนยันที่อยู่

- **จดหมายรับรองจากสถานศึกษา/นายจ้าง:** นักเรียนอาจใช้ I-20 Form สำหรับวีซ่า F-1 หรือจดหมายยืนยันการรับเข้าเรียน ส่วนผู้ทำงานใช้จดหมายจากแผนกบุคคล resources ที่ยืนยันการจ้างงาน

- **Individual Taxpayer Identification Number (ITIN):** หากไม่มี SSN บางธนาคารยอมรับ ITIN ซึ่งเป็นหมายเลขภาษีสำหรับชาวต่างชาติที่ไม่ได้รับ SSN ดูวิธีการขอ ITIN จาก IRS

- **เงินฝากเริ่มต้น:** เกือบทุกธนาคารกำหนดยอดเงินขั้นต่ำสำหรับการเปิดบัญชี

การเตรียมเอกสารเหล่านี้ให้พร้อมจะช่วยให้กระบวนการรวดเร็วขึ้น โดยเฉพาะสำหรับนักเรียนไทยที่เพิ่งมาถึงและต้องจัดการเรื่องค่าเล่าเรียนหรือค่าครองชีพ

ขั้นตอนการเปิดบัญชีและข้อควรระวัง

1. **เลือกธนาคาร:** สำรวจธนาคารที่เป็นมิตรกับชาวต่างชาติและมีสาขาใกล้เคียงที่อยู่อาศัยของคุณ เพื่อความสะดวกในการเดินทาง

2. **นัดหมาย:** บางแห่งอาจต้องจองคิวล่วงหน้า โดยเฉพาะกรณีไม่มี SSN เพื่อให้เจ้าหน้าที่เตรียมตัว

3. **กรอกแบบฟอร์ม:** เดินทางไปสาขาพร้อมเอกสารครบ เจ้าหน้าที่จะคอยช่วยเหลือในการกรอกข้อมูล

4. **ยืนยันตัวตน:** ธนาคารจะตรวจสอบเอกสารและอาจถามเพิ่มเติมเกี่ยวกับจุดประสงค์ในการเปิดบัญชี เช่น เพื่อรับเงินเดือนหรือจ่ายค่าใช้จ่าย

5. **ฝากเงินเริ่มต้น:** ฝากเงินตามจำนวนที่กำหนดเพื่อเปิดใช้งานบัญชีทันที

6. **รับบัตรเดบิต/เช็ค:** บัตรเดบิตมักได้ทันทีหรือภายในไม่กี่วัน สมุดเช็คก็เช่นกันหากคุณต้องการ

**ข้อควรระวัง:**

* **ความแตกต่างของแต่ละธนาคาร/สาขา:** กฎเกณฑ์สำหรับชาวต่างชาติอาจต่างกันไปตามธนาคารหรือแม้แต่สาขาเดียวกัน แนะนำให้โทรเช็คล่วงหน้าเพื่อหลีกเลี่ยงความยุ่งยาก

* **ภาษา:** ถ้าคุณกังวลเรื่องภาษาอังกฤษ ลองพาเพื่อนที่พูดคล่องมาช่วย หรือถามว่าธนาคารมีเจ้าหน้าที่พูดภาษาไทยหรือไม่ โดยเฉพาะในพื้นที่ที่มีชุมชนไทยเยอะ

* **ค่าธรรมเนียม:** อย่าลืมสอบถามค่าธรรมเนียมรายเดือน ค่าเอทีเอ็ม ค่าธรรมเนียมโอนเงินต่างประเทศ และวิธีหลีกเลี่ยง เช่น รักษายอดเงินขั้นต่ำ

แนะนำธนาคารที่ “เป็นมิตร” กับชาวต่างชาติ (โดยเฉพาะคนไทย)

จากข้อมูลและประสบการณ์จริง ธนาคารขนาดใหญ่มักรองรับชาวต่างชาติได้ดีกว่าเพราะมีระบบที่ชำนาญ แต่สุดท้ายขึ้นกับนโยบายสาขาและเจ้าหน้าที่ที่รับผิดชอบ

* **Chase:** ได้รับความนิยมจากนักเรียนต่างชาติมาก เพราะสาขาเยอะและยืดหยุ่นในการเปิดบัญชีโดยไม่มี SSN หากเอกสารครบ

* **Bank of America:** บริการลูกค้าทั่วไปแข็งแกร่ง และหลายสาขามีประสบการณ์ช่วยเหลือชาวต่างชาติ

* **Wells Fargo:** คล้ายสองแห่งก่อนหน้า มีเครือข่ายกว้างและบริการที่รองรับได้ดีในบางพื้นที่ โดยเฉพาะเขตที่มีชาวเอเชียอาศัย

ลองติดต่อธนาคารที่สนใจโดยตรงและเตรียมเอกสารให้มากที่สุด เพื่อให้ทุกอย่างผ่านฉลุย

การโอนเงินระหว่างอเมริกากับไทย: ทางเลือกและข้อควรพิจารณา

สำหรับคนไทยที่อาศัยในอเมริกา ไม่ว่าจะโอนเงินกลับบ้านหรือรับเงินจากไทย การทำความเข้าใจวิธีการต่างๆ เป็นสิ่งสำคัญ เพราะแต่ละช่องทางมีค่าใช้จ่ายและเวลาที่ต่างกัน ช่วยให้คุณเลือกได้เหมาะสมกับสถานการณ์ โดยเฉพาะเมื่อต้องจัดการค่าใช้จ่ายครอบครัวหรือธุรกิจ

วิธีการโอนเงินยอดนิยม (SWIFT, Wise/Remitly, PayPal)

1. **การโอนเงินผ่านระบบ SWIFT (Bank Wire Transfer):**

* **อธิบาย:** วิธีแบบดั้งเดิมที่เชื่อถือได้ ทำผ่านธนาคารโดยตรงสำหรับการโอนข้ามประเทศ

* **ข้อดี:** ปลอดภัยสูงสุด เหมาะกับเงินจำนวนมากที่ต้องการความมั่นใจ

* **ข้อเสีย:** ค่าธรรมเนียมแพง (ทั้งฝั่งส่งและรับ) อัตราแลกเปลี่ยนอาจไม่คุ้ม และใช้เวลา 2-5 วันทำการ

* **เหมาะสำหรับ:** กรณีที่ความปลอดภัยเป็น優先 เช่น โอนเงินลงทุนหรือมรดก

2. **บริการโอนเงินออนไลน์ (Wise/Remitly/Xoom by PayPal):**

* **อธิบาย:** บริการเฉพาะทางสำหรับโอนเงินต่างประเทศ ที่มีอัตราแลกเปลี่ยนดีและค่าธรรมเนียมชัดเจน

* **ข้อดี:** ถูกกว่าธนาคาร อัตราแลกเปลี่ยนใกล้เคียงจริง และเร็ว (บางครั้งถึงภายในไม่กี่นาทีหรือ 1 วัน)

* **ข้อเสีย:** อาจมีลิมิตต่อครั้งหรือต่อวัน ต้องสมัครและยืนยันตัวตนก่อน

* **ตัวอย่าง:**

* **Wise (เดิมคือ TransferWise):** ยอดฮิตเพราะใช้อัตราแลกเปลี่ยนตลาดกลางและค่าธรรมเนียมต่ำ ข้อมูล Wise โอนเงินไปไทย เหมาะสำหรับโอนเงินค่าครองชีพ

* **Remitly:** เน้นความรวดเร็ว มีตัวเลือกรับเงินหลากหลาย เช่น รับสดหรือเข้าบัญชี

* **Xoom (บริการของ PayPal):** ทางเลือกยอดนิยมสำหรับโอนเข้าบัญชีไทยได้ไว

3. **PayPal:**

* **อธิบาย:** หลักๆ สำหรับชำระเงินออนไลน์ แต่ใช้โอนระหว่างบัญชี PayPal หรือไปธนาคารได้

* **ข้อดี:** สะดวกถ้าคุณใช้ PayPal อยู่แล้ว

* **ข้อเสีย:** ค่าธรรมเนียมโอนต่างประเทศอาจสูง อัตราแลกเปลี่ยนไม่ดีเท่าบริการเฉพาะ

ข้อควรระวังและเคล็ดลับในการโอนเงิน

* **อัตราแลกเปลี่ยน:** เช็คอัตราปัจจุบันก่อนโอนทุกครั้ง เปรียบเทียบหลายบริการเพราะมันส่งผลต่อเงินที่ได้รับจริงมาก

* **ค่าธรรมเนียมแฝง:** นอกจากค่าบริการหลัก บางแห่งอาจซ่อนในอัตราแลกเปลี่ยน ควรคำนวณรวมให้ครบ

* **กฎหมายป้องกันการฟอกเงิน (AML):** โอนเงินก้อนใหญ่ อาจถูกตรวจสอบจากธนาคารหรือหน่วยงาน เพื่อป้องกันกิจกรรมผิดกฎหมาย

* **ขีดจำกัดการโอน:** แต่ละบริการมีลิมิตต่อครั้ง วัน หรือเดือน ตรวจสอบล่วงหน้าเพื่อวางแผน

* **ข้อมูลผู้รับ:** ยืนยันชื่อบัญชีและเลขบัญชีให้ถูกต้องเสมอ เพื่อหลีกเลี่ยงข้อผิดพลาดที่แก้ไขยาก

| วิธีการโอนเงิน | ค่าธรรมเนียมโดยประมาณ | อัตราแลกเปลี่ยน | ระยะเวลา |

|---|---|---|---|

| SWIFT (ธนาคาร) | สูง (ประมาณ $25-$50 ต่อรายการ) | อาจมีส่วนต่างจากตลาด | 2-5 วันทำการ |

| Wise, Remitly, Xoom | ต่ำ (ประมาณ $1-$10 ต่อรายการ) | ใกล้เคียงอัตราตลาดจริง | ทันที – 1 วันทำการ |

| PayPal | ปานกลาง (ขึ้นอยู่กับจำนวน) | อาจมีส่วนต่างจากตลาด | ทันที – 1 วันทำการ |

สรุป: เลือกธนาคารอเมริกาที่ใช่สำหรับคุณ

การหาธนาคารในอเมริกาที่เหมาะกับคนไทยนั้น ต้องพิจารณาหลายปัจจัย เช่น ความต้องการส่วนตัว วิถีชีวิต ระยะเวลาอยู่ที่นั่น และความสะดวกในการใช้บริการ สิ่งสำคัญคือศึกษาข้อมูลให้ละเอียด เปรียบเทียบตัวเลือกต่างๆ และเลือกแห่งที่ตรงใจคุณมากที่สุด

ไม่ว่าคุณจะเป็นนักเรียนที่เพิ่งมาถึง มืออาชีพที่ทำงาน หรือนักลงทุนตัวยง การมีบัญชีธนาคารที่ใช่จะทำให้การเงินของคุณราบรื่นและปลอดภัยยิ่งขึ้น และอย่าลืมคำนึงถึงการโอนเงินระหว่างอเมริกากับไทย ซึ่งเป็นประเด็นที่คนไทยหลายคนให้ความสำคัญ เพื่อให้ทุกอย่างเชื่อมโยงกันอย่างลงตัว

คำถามที่พบบ่อย (FAQs)

คนไทยที่ไม่มีสัญชาติอเมริกา สามารถเปิดบัญชีธนาคารในอเมริกาได้จริงหรือไม่?

ได้จริงครับ คนไทยที่ไม่มีสัญชาติอเมริกาสามารถเปิดบัญชีได้ แต่จะต้องมีเอกสารยืนยันตัวตนที่ถูกต้อง เช่น หนังสือเดินทางและวีซ่า รวมถึงหลักฐานที่อยู่ในอเมริกา และบางธนาคารอาจต้องการ Individual Taxpayer Identification Number (ITIN) แทน Social Security Number (SSN) ครับ

การเปิดบัญชีธนาคารในอเมริกาสำหรับนักเรียนไทย ต้องเตรียมเอกสารอะไรบ้าง?

นักเรียนไทยควรเตรียม:

- หนังสือเดินทางที่ยังไม่หมดอายุ

- วีซ่านักเรียน (F-1) พร้อม I-20 Form

- จดหมายรับรองการเข้าเรียนจากสถาบันการศึกษา

- หลักฐานที่อยู่ในอเมริกา (เช่น สัญญาเช่า, บิลค่าสาธารณูปโภค)

- เงินฝากเริ่มต้นตามที่ธนาคารกำหนด

ถ้าต้องการโอนเงินจากบัญชีธนาคารในอเมริกากลับมายังบัญชีที่ประเทศไทย ควรใช้วิธีไหนดีที่สุด?

วิธีที่ดีที่สุดขึ้นอยู่กับความต้องการของคุณครับ

- หากเน้นค่าธรรมเนียมต่ำและอัตราแลกเปลี่ยนดี ควรใช้บริการโอนเงินออนไลน์ เช่น Wise หรือ Remitly

- หากต้องการความปลอดภัยสูงสุดสำหรับการโอนเงินจำนวนมาก ควรใช้ SWIFT ผ่านธนาคารโดยตรง

ธนาคารในอเมริกาที่มีชื่อเสียงแห่งไหนบ้างที่คนไทยนิยมใช้ และมีบริการที่รองรับชาวต่างชาติได้ดี?

ธนาคารพาณิชย์ขนาดใหญ่ เช่น JPMorgan Chase, Bank of America และ Wells Fargo มักเป็นที่นิยม เนื่องจากมีเครือข่ายสาขาและบริการที่ครอบคลุม และหลายสาขามีประสบการณ์ในการให้บริการชาวต่างชาติ อย่างไรก็ตาม นโยบายอาจแตกต่างกันไปในแต่ละสาขาครับ

ธนาคารออนไลน์ในอเมริกา เช่น Ally Bank หรือ Chime เหมาะกับคนไทยที่เพิ่งย้ายมาอยู่หรือไม่?

ธนาคารออนไลน์เหมาะสำหรับคนไทยที่คุ้นเคยกับการทำธุรกรรมดิจิทัลและไม่จำเป็นต้องใช้บริการเงินสดหรือสาขาบ่อยๆ ครับ มีข้อดีคือค่าธรรมเนียมต่ำและอัตราดอกเบี้ยสูงกว่า แต่สำหรับผู้ที่เพิ่งย้ายมาและอาจต้องการความช่วยเหลือจากเจ้าหน้าที่โดยตรง หรือต้องจัดการกับเงินสดบ่อยๆ อาจจะยังไม่สะดวกเท่าธนาคารแบบมีสาขาครับ

บัญชีธนาคารในอเมริกาแตกต่างจากบัญชีในประเทศไทยอย่างไรบ้างในด้านค่าธรรมเนียมและบริการ?

ความแตกต่างหลักๆ คือ:

- ค่าธรรมเนียม: ธนาคารในอเมริกาอาจมีค่าธรรมเนียมรายเดือนสำหรับบัญชี (Maintenance Fee) หากไม่รักษายอดเงินขั้นต่ำ หรือไม่ทำธุรกรรมตามที่กำหนด ซึ่งธนาคารไทยมักไม่ค่อยมี

- บริการ: ธนาคารอเมริกามีระบบเช็คที่ใช้กันแพร่หลายกว่า

- การคุ้มครองเงินฝาก: FDIC ของอเมริกาคุ้มครองสูงสุด $250,000 ต่อผู้ฝากต่อธนาคารต่อประเภทบัญชี ซึ่งสูงกว่าการคุ้มครองในประเทศไทยครับ

ถ้ามีปัญหาเรื่องการสื่อสารภาษาอังกฤษ ธนาคารในอเมริกาแห่งไหนมีบริการช่วยเหลือเป็นภาษาไทยบ้าง?

ธนาคารขนาดใหญ่อย่าง JPMorgan Chase, Bank of America, หรือ Citigroup อาจมีบริการช่วยเหลือด้านภาษาสำหรับบางสาขาที่มีชุมชนชาวเอเชียขนาดใหญ่ หรือมีบริการล่ามทางโทรศัพท์ แต่โดยทั่วไปแล้ว การหาเจ้าหน้าที่ที่พูดภาษาไทยได้โดยตรงอาจเป็นเรื่องยากครับ การเตรียมตัวและศึกษาคำศัพท์เกี่ยวกับการธนาคารเบื้องต้น หรือขอให้เพื่อนช่วย อาจเป็นทางเลือกที่ดีกว่าครับ

การมีบัญชีธนาคารในอเมริกาจะส่งผลต่อการเสียภาษีทั้งในอเมริกาและประเทศไทยอย่างไร?

การมีบัญชีธนาคารในอเมริกาอาจมีผลต่อการเสียภาษีครับ

- **ในอเมริกา:** หากคุณเป็นผู้มีถิ่นที่อยู่เพื่อเสียภาษีในอเมริกา รายได้ที่ได้รับจากบัญชีในอเมริกา (เช่น ดอกเบี้ย) จะต้องถูกรายงานและเสียภาษีตามกฎหมายของสหรัฐฯ

- **ในประเทศไทย:** หากคุณมีสถานะเป็นผู้มีถิ่นที่อยู่ในประเทศไทยเพื่อเสียภาษี (อยู่ไทยเกิน 180 วันในปีภาษี) และมีรายได้จากต่างประเทศ เช่น ดอกเบี้ยจากบัญชีอเมริกา คุณอาจต้องนำรายได้นั้นมารวมคำนวณภาษีในประเทศไทยด้วยครับ ควรปรึกษาผู้เชี่ยวชาญด้านภาษีทั้งในอเมริกาและไทยเพื่อความถูกต้องครับ

หากไม่มี Social Security Number (SSN) จะขอ Individual Taxpayer Identification Number (ITIN) เพื่อเปิดบัญชีได้อย่างไร?

การขอ ITIN ทำได้โดยการยื่นแบบฟอร์ม W-7 พร้อมกับเอกสารยืนยันตัวตน (เช่น หนังสือเดินทาง) และหลักฐานว่าคุณมีเหตุผลที่ต้องมี ITIN (เช่น ต้องยื่นภาษีในอเมริกาแต่ไม่มี SSN) คุณสามารถยื่นได้โดยตรงกับ IRS ผ่านไปรษณีย์ หรือผ่านตัวแทนรับรอง (Acceptance Agent) ที่ได้รับการอนุมัติจาก IRS ครับ

การลงทุนในหุ้นธนาคารอเมริกา (เช่น หุ้น JPMorgan Chase) มีความเสี่ยงและผลตอบแทนเป็นอย่างไร?

การลงทุนในหุ้นธนาคารอเมริกา เช่น JPMorgan Chase, Bank of America หรือ Citigroup มีทั้งความเสี่ยงและผลตอบแทนที่น่าสนใจครับ

- **ผลตอบแทน:** ธนาคารขนาดใหญ่มักเป็นหุ้นคุณค่า (Value Stock) ที่ให้ผลตอบแทนในรูปของเงินปันผลที่สม่ำเสมอ และมีโอกาสเติบโตตามเศรษฐกิจ

- **ความเสี่ยง:** มีความผันผวนตามภาวะเศรษฐกิจ, อัตราดอกเบี้ย, และกฎระเบียบของภาครัฐ นอกจากนี้ยังมีความเสี่ยงจากวิกฤตการณ์ทางการเงินที่อาจส่งผลกระทบต่อภาคธนาคารได้ครับ ควรศึกษาข้อมูลและปรึกษาผู้เชี่ยวชาญก่อนตัดสินใจลงทุนครับ