導言:泰國 Forex 交易是否真的需要繳稅?

สำหรับนักเทรด Forex ในประเทศไทย คำถามที่มักถูกถามบ่อยๆ คือ การเทรด Forex ต้องเสียภาษีหรือไม่ คำตอบที่ตรงไปตรงมาคือ ใช่ ต้องเสียภาษีแน่นอน การซื้อขายสกุลเงินต่างประเทศหรือที่รู้จักกันในชื่อ Forex ถือเป็นรูปแบบหนึ่งของรายได้ที่ต้องนำมาคำนวณภาษีเงินได้บุคคลธรรมดาตามกฎหมายไทย กรมสรรพากรได้ออกแนวทางชัดเจนเกี่ยวกับรายได้จากการเทรด Forex เพื่อสร้างความโปร่งใสและความยุติธรรมในการเก็บภาษี บทความนี้จะอธิบายรายละเอียดเกี่ยวกับกฎเกณฑ์ภาษีที่เกี่ยวข้องกับการเทรด Forex ในไทย ตั้งแต่การคำนวณรายได้ การยื่นแบบภาษี ไปจนถึงเคล็ดลับการวางแผนภาษีที่ถูกต้องตามกฎหมาย เพื่อช่วยให้นักเทรดอย่างคุณปฏิบัติตามกฎหมายได้อย่างมั่นใจ และลดความเสี่ยงจากปัญหาภาษีที่อาจเกิดขึ้นในอนาคต

泰國 Forex 交易的法律基礎與稅務定義

ก่อนจะเริ่มเทรด Forex ในประเทศไทย สิ่งสำคัญคือต้องเข้าใจพื้นฐานทางกฎหมายและนิยามทางภาษีให้ชัดเจน เพื่อให้แน่ใจว่าการจัดการภาษีของคุณเป็นไปอย่างถูกต้องและไม่เกิดปัญหาในภายหลัง

泰國稅務局 (กรมสรรพากร) 對 Forex 交易的官方立場

กรมสรรพากรไทยมองว่ากำไรจากการเทรด Forex เป็นเงินได้ที่ต้องประเมินภาษีประเภทหนึ่ง ซึ่งต้องนำมาคำนวณภาษีเงินได้บุคคลธรรมดาตามมาตรา 40 ของประมวลรัษฎากร โดยส่วนใหญ่ รายได้นี้จะถูกจัดอยู่ในมาตรา 40(4)(ฉ) ซึ่งครอบคลุมเงินได้จากดอกเบี้ย เงินปันผล หรือผลประโยชน์อื่นๆ จากนิติบุคคล หรือมาตรา 40(8) ที่เกี่ยวกับรายได้จากการประกอบธุรกิจ การค้าขาย หรือกิจกรรมอื่นๆ ขึ้นอยู่กับรูปแบบและสถานการณ์ของการเทรด

กรมสรรพากรชี้แจงว่า แม้การเทรด Forex จะไม่ใช่การทำธุรกิจในรูปแบบบริษัท แต่กำไรจากการลงทุนหรือเก็งกำไรอัตราแลกเปลี่ยนสกุลเงินต่างประเทศก็ยังคงเป็นรายได้ที่ต้องเสียภาษีอยู่ดี ข้อบังคับนี้ใช้กับรายได้จากโบรกเกอร์ทั้งในไทยและต่างประเทศ หากต้องการข้อมูลเพิ่มเติมเกี่ยวกับภาษีเงินได้บุคคลธรรมดา สามารถศึกษาจาก คู่มือการเสียภาษีเงินได้บุคคลธรรมดาของกรมสรรพากร เพื่อความเข้าใจที่ลึกซึ้งยิ่งขึ้น

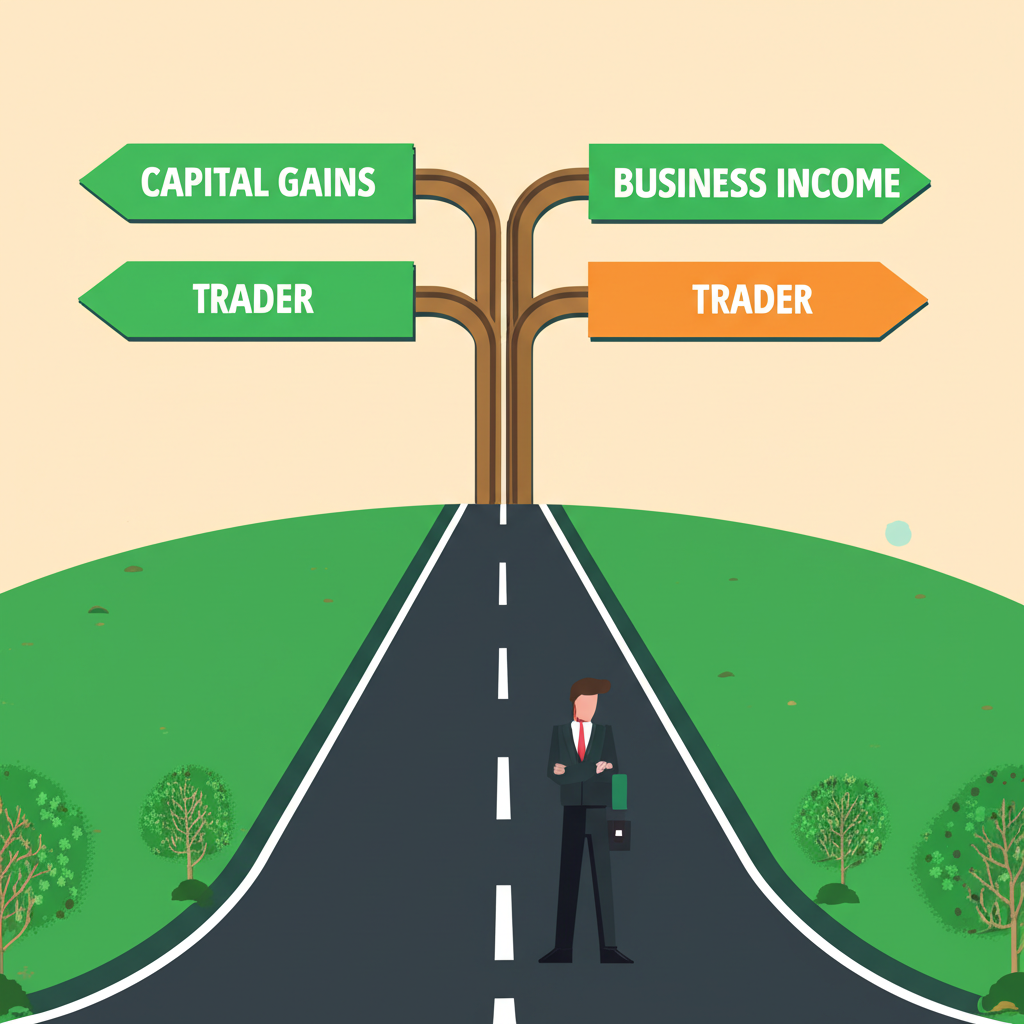

Forex 收入的常見歸類:是資本利得還是商業所得?

การ分类รายได้จากการเทรด Forex มีความสำคัญเพราะส่งผลต่อวิธีคำนวณภาษีและสิทธิ์ในการลดหย่อนค่าใช้จ่าย โดยปกติ รายได้นี้สามารถถูกพิจารณาในหลายรูปแบบ ขึ้นอยู่กับความถี่และลักษณะการเทรด

- กำไรจากทุน (Capital Gains): ถ้าการเทรดเป็นแบบลงทุนระยะยาว ไม่ได้มุ่งเน้นการทำธุรกิจอย่างต่อเนื่อง หรือเป็นเพียงการเก็งกำไรเพื่อชดเชยความผันผวนของมูลค่าสินทรัพย์ รายได้ดังกล่าวมักจัดเป็นกำไรจากทุน ภายใต้มาตรา 40(4) ซึ่งเป็นกรณีที่พบได้บ่อยในนักเทรดทั่วไป

- เงินได้จากการประกอบธุรกิจ (Business Income): ถ้านักเทรดทำกิจกรรมเทรดอย่างสม่ำเสมอ มีระบบการจัดการที่เป็นมืออาชีพ ใช้เวลาหรือทรัพยากรมาก หรือรายได้หลักมาจากการเทรดแบบคล้ายธุรกิจ รายได้นี้จะถูกจัดเป็นมาตรา 40(8) การ分類แบบนี้ช่วยให้หักค่าใช้จ่ายได้มากกว่า และอาจปรับอัตราภาษีแบบก้าวหน้าให้เหมาะสม

การตัดสินว่าข้อเท็จจริงของคุณเข้าข่ายประเภทไหน ต้องพิจารณาเป็นรายกรณี นักเทรดควรบันทึกข้อมูลการเทรดไว้อย่างละเอียด เพื่อใช้ยืนยันการ分類เมื่อยื่นภาษี โดยเฉพาะอย่างยิ่งในยุคที่การตรวจสอบข้อมูลทางการเงินเข้มงวดมากขึ้น

如何計算您的 Forex 應稅所得?

การคำนวณรายได้จากการเทรด Forex ให้ถูกต้องเป็นขั้นตอนพื้นฐานที่ช่วยให้คุณปฏิบัติตามกฎภาษีไทยได้อย่างราบรื่น นักเทรดต้องทำความเข้าใจวิธีหักลบกำไรขาดทุน และรู้จักค่าใช้จ่ายที่สามารถนำมาลดภาษีได้ เพื่อให้ฐานภาษีเหลือน้อยลง

計算 Forex 交易利潤與損失的基本原則

หลักการหลักในการหาค่าภาษีจาก Forex คือการคำนวณ “กำไรสุทธิ” จากการซื้อขายทั้งปีภาษี ซึ่งทำได้โดย步骤เหล่านี้ที่ชัดเจนและปฏิบัติง่าย:

- บันทึกทุกธุรกรรม: จดบันทึกกำไรและขาดทุนจากการเทรดแต่ละครั้ง เพื่อให้มีข้อมูลครบถ้วน

- แปลงเป็นเงินบาท: เนื่องจากรายได้ส่วนใหญ่เป็นสกุลเงินต่างประเทศ เช่น USD หรือ EUR ต้องแปลงมูลค่าเป็นบาทไทย โดยใช้อัตราแลกเปลี่ยนจากธนาคารพาณิชย์ไทย ณ วันที่เกิดธุรกรรมหรือวันที่ถอนเงิน

- รวมยอดรวม: นำกำไรทั้งหมดบวกกัน และขาดทุนทั้งหมดบวกกัน

- หักลบ: ลบขาดทุนสุทธิออกจากกำไรสุทธิ ถ้าผลเป็นบวกคือกำไรที่ต้องเสียภาษี ถ้าเป็นลบคือขาดทุนสุทธิที่ไม่ต้องเสียภาษี แต่ยังต้องยื่นรายงานเพื่อความโปร่งใส

ตัวอย่างการคำนวณจริง:

- เทรดคู่ EUR/USD ได้กำไร 1,000 USD (อัตรา 35 บาท/USD = 35,000 บาท)

- เทรดคู่ GBP/JPY ขาดทุน 300 USD (อัตรา 35 บาท/USD = 10,500 บาท)

- เทรดคู่ XAU/USD (ทองคำ) ได้กำไร 500 USD (อัตรา 35 บาท/USD = 17,500 บาท)

- กำไรรวม: 35,000 + 17,500 = 52,500 บาท

- ขาดทุนรวม: 10,500 บาท

- กำไรสุทธิสำหรับภาษี: 52,500 – 10,500 = 42,000 บาท

ตัวอย่างนี้แสดงให้เห็นว่าการหักลบขาดทุนสามารถลดฐานภาษีได้จริง หากคุณมีธุรกรรมจำนวนมาก ควรใช้ซอฟต์แวร์ช่วยคำนวณเพื่อความแม่นยำ

可扣除費用項目:降低您的稅務負擔

นอกจากกำไรสุทธิแล้ว การหักค่าใช้จ่ายที่เกี่ยวข้องยังช่วยลดภาระภาษีได้อีกมาก กรมสรรพากรอนุญาตให้หักค่าใช้จ่ายที่ตรงกับการสร้างรายได้จาก Forex โดยเฉพาะถ้าจัดเป็นมาตรา 40(8) แต่ถ้าเป็นมาตรา 40(4) สิทธิ์หักจะจำกัดหรือไม่มีเลย ขึ้นอยู่กับประเภทเงินได้

รายการค่าใช้จ่ายที่หักได้ (สำหรับมาตรา 40(8)):

| รายการค่าใช้จ่าย | คำอธิบาย | เอกสารประกอบ |

|---|---|---|

| ค่าธรรมเนียมการเทรด (Commission/Swap) | ค่าบริการที่โบรกเกอร์เรียกเก็บจากธุรกรรมซื้อขาย | รายงานการเทรดจากโบรกเกอร์ |

| ค่าสมัครสมาชิกแพลตฟอร์ม/ซอฟต์แวร์ | ค่าใช้จ่ายสำหรับเครื่องมือเทรด อินดิเคเตอร์ หรือ EA ที่จำเป็น | ใบเสร็จรับเงินหรือหลักฐานชำระเงิน |

| ค่าอินเทอร์เน็ต | ถ้าพิสูจน์ได้ว่าใช้หลักๆ สำหรับเทรด | ใบแจ้งหนี้และหลักฐานชำระ |

| ค่าอุปกรณ์ที่เกี่ยวข้อง | คอมพิวเตอร์ จอภาพ หรืออุปกรณ์เฉพาะสำหรับเทรด | ใบเสร็จรับเงิน |

| ค่าอบรม/สัมมนาเกี่ยวกับการเทรด | คอร์สเรียนที่ช่วยเสริมทักษะการเทรด | ใบเสร็จและใบรับรอง |

| ค่าใช้จ่ายในการโอนเงิน | ค่าธรรมเนียมธนาคารสำหรับฝากหรือถอนเข้าบัญชีโบรกเกอร์ | หลักฐานโอนเงินหรือ Bank Statement |

เพื่อป้องกันปัญหาเมื่อถูกตรวจสอบ ควรเก็บเอกสารทั้งหมดไว้ให้ครบถ้วน โดยเฉพาะในกรณีที่กรมสรรพากรขอหลักฐานเพิ่มเติม ซึ่งอาจเกิดขึ้นหากรายได้ของคุณดูผิดปกติ

泰國 Forex 稅務申報流程與注意事項

การยื่นภาษีจาก Forex ให้ถูกต้องไม่เพียงช่วยหลีกเลี่ยงบทลงโทษ แต่ยังสร้างความมั่นใจในการทำธุรกรรมต่อไป กรมสรรพากรมีระบบตรวจสอบที่เข้มงวด ดังนั้นนักเทรดต้องเตรียมตัวให้พร้อม

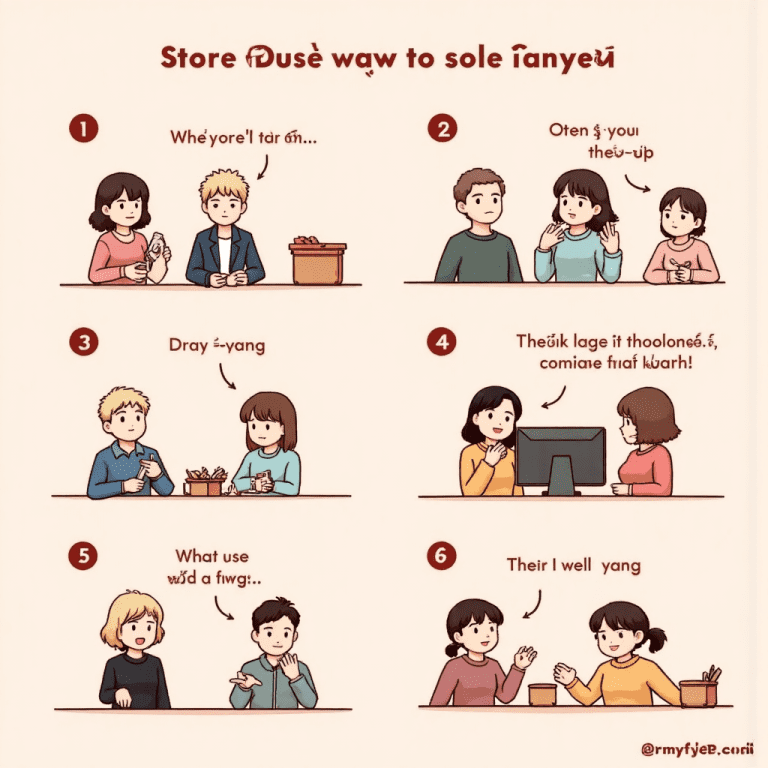

逐步指南:如何向กรมสรรพากร申報 Forex 收入

การยื่นภาษีเงินได้บุคคลธรรมดาจาก Forex สามารถทำได้ทั้งออนไลน์และแบบเอกสารกระดาษ โดยมีขั้นตอนที่ชัดเจนดังนี้ เพื่อให้คุณทำตามได้ง่าย:

- รวบรวมเอกสาร: รวมรายงานการเทรดจากโบรกเกอร์ที่แสดงกำไรขาดทุนทั้งปี หลักฐานฝากถอนจากบัญชีธนาคารไทย เอกสารหักค่าใช้จ่าย เช่น ใบเสร็จซอฟต์แวร์หรือคอร์สเรียน และอัตราแลกเปลี่ยนจากธนาคารแห่งประเทศไทยหรือธนาคารพาณิชย์

- คำนวณกำไรสุทธิ: ใช้หลักการที่กล่าวไว้ก่อนหน้า เพื่อหายอดเงินได้ที่ต้องประเมิน

- กรอกฟอร์ม ภ.ง.ด.90: สำหรับผู้มีรายได้หลายประเภท ระบุรายได้ Forex ในช่องที่เหมาะสม เช่น มาตรา 40(4)(ฉ) หรือ 40(8) และใส่ค่าใช้จ่ายลดหย่อนที่คุณมีสิทธิ์

- ยื่นแบบ: เลือกยื่นออนไลน์ผ่าน www.rd.go.th ซึ่งสะดวกและประหยัดเวลา หรือยื่นกระดาษที่สำนักงานสรรพากรพื้นที่

- ชำระภาษี: ถ้ามีภาษีต้องจ่าย สามารถชำระผ่าน Mobile Banking บัตรเครดิต เคาน์เตอร์ธนาคาร หรือที่สำนักงาน

กำหนดเวลา:

- ภาษีครึ่งปี (ภ.ง.ด.94): สำหรับรายได้มาตรา 40(5)-40(8) ระหว่าง 1 ม.ค. – 30 มิ.ย. ยื่นภายในก.ย. ของปีนั้น (เช่น 30 ก.ย. 2567 สำหรับปี 2567)

- ภาษีสิ้นปี (ภ.ง.ด.90): สำหรับรายได้ทั้งปี (1 ม.ค. – 31 ธ.ค.) ยื่นภายใน 31 มี.ค. ปีถัดไป (เช่น 31 มี.ค. 2568 สำหรับปี 2567)

การยื่นออนไลน์ช่วยลดข้อผิดพลาดได้มาก และคุณสามารถตรวจสอบสถานะได้ตลอดเวลา

外國經紀商 (โบรกเกอร์ต่างประเทศ) 交易的特殊考量

เนื่องจากนักเทรด Forex ในไทยส่วนใหญ่ใช้โบรกเกอร์ต่างประเทศ จึงมีประเด็นพิเศษที่ต้องระวังเพื่อให้การจัดการภาษีสมบูรณ์:

- ไม่มีหักภาษี ณ ที่จ่าย: โบรกเกอร์ต่างประเทศไม่หักภาษีให้เหมือนธนาคารไทย ดังนั้นคุณต้องคำนวณและยื่นเองทั้งหมด

- ร่องรอยทางการเงิน: การถอนเงินเข้าบัญชีไทยจะถูกบันทึก ซึ่งกรมสรรพากรสามารถตรวจสอบได้ ถ้าเงินเข้าเยอะแต่ไม่ยื่นภาษี อาจถูกเรียกตรวจ

- การแปลงสกุล: ใช้汇率 ณ วันที่ถอนหรือทำธุรกรรม เพื่อแปลงเป็นบาทให้ถูกต้อง

- ความน่าเชื่อถือของเอกสาร: รายงานจากโบรกเกอร์ต่างประเทศเป็นหลักฐานสำคัญ ควรตรวจสอบและเก็บไว้ดีๆ

การเลือกโบรกเกอร์ต่างประเทศไม่ได้ยกเว้นภาษี แต่ย้ำว่าคุณต้องรับผิดชอบเองอย่างเคร่งครัด เพื่อหลีกเลี่ยงปัญหาที่ไม่คาดคิด

泰國 Forex 稅務規劃與常見誤區

การวางแผนภาษีที่ดีช่วยให้คุณควบคุมภาระได้อย่างมีประสิทธิภาพ ขณะที่ต้องหลีกเลี่ยงข้อผิดพลาดทั่วไปที่อาจนำไปสู่ความยุ่งยากทางกฎหมาย

合法節稅策略:聰明規劃您的 Forex 交易

การวางแผนภาษีที่ชาญฉลาดเป็นส่วนสำคัญของการเทรด Forex ที่ประสบความสำเร็จ โดยยึดหลักปฏิบัติตามกฎหมายและใช้ประโยชน์จากสิทธิ์ที่มี:

- จัดการกำไรขาดทุนในปีเดียว: บันทึกและหักลบกำไรกับขาดทุนภายในปีภาษี เพื่อได้ยอดสุทธิที่แท้จริงและลดภาษี

- ใช้สิทธิ์ลดหย่อนเต็มที่: นอกจากค่าใช้จ่ายเทรดแล้ว ยังหักส่วนบุคคล ลูก เบี้ยประกัน SSF และ RMF เพื่อลดฐานภาษี

- แยกประเภทรายได้: ถ้าการเทรดของคุณใกล้เคียงธุรกิจ ลองปรึกษาผู้เชี่ยวชาญเพื่อจัดเป็นมาตรา 40(8) และหักค่าใช้จ่ายจริง

- บันทึกสม่ำเสมอ: การมีบันทึกการเทรดที่ละเอียดช่วยให้คำนวณแม่นยำและเป็นหลักฐานแข็งแกร่ง

ด้วยกลยุทธ์เหล่านี้ คุณสามารถลดภาษีได้โดยไม่เสี่ยงผิดกฎหมาย และมุ่งเน้นที่การเติบโตของพอร์ตโฟลิโอ

避免稅務風險:Forex 交易者常見的稅務陷阱

การมองข้ามหรือเข้าใจผิดเกี่ยวกับภาษีอาจนำมาซึ่งค่าปรับและปัญหาทางกฎหมาย นักเทรดควรระวังข้อผิดพลาดเหล่านี้เพื่อความปลอดภัย:

- ไม่ยื่นภาษี: ข้อผิดพลาดร้ายแรงที่สุด อาจถูกปรับเพิ่มและเบี้ยปรับ กรมสรรพากรใช้ระบบตรวจข้อมูลธนาคารที่ละเอียด

- คำนวณผิด: การหักลบกำไรขาดทุนไม่ถูก หรือแปลงสกุลเงินผิด อาจทำให้ยอดภาษีคลาดเคลื่อน

- ขาดเอกสาร: ถ้าไม่มีรายงานเทรดหรือใบเสร็จ จะพิสูจน์สิทธิ์ลดหย่อนยากเมื่อถูกตรวจ

- เข้าใจผิดโบรกเกอร์ต่างประเทศ: หลายคนคิดว่าไม่ต้องเสียภาษีถ้าใช้โบรกเกอร์ต่างชาติ แต่จริงๆ แล้วรายได้จากทั่วโลกที่นำเข้าประเทศไทยต้องเสียภาษีทั้งหมด ดูรายละเอียดเพิ่มจาก บทความเกี่ยวกับภาษีเงินได้บุคคลธรรมดาจากการลงทุน

- ละเลยภาษีครึ่งปี: ถ้ารายได้เข้าข่ายมาตรา 40(5)-40(8) การไม่ยื่น ภ.ง.ด.94 อาจถูกปรับ

เพื่อความชัวร์ นักเทรดควรตระหนักถึงกฎภาษีและปรึกษาผู้เชี่ยวชาญถ้ามีข้อสงสัย โดยเฉพาะในสถานการณ์ที่ซับซ้อน

結論:擁抱合規,安心交易 Forex

การเทรด Forex นำโอกาสสร้างรายได้ที่น่าตื่นเต้น แต่ต้องมาพร้อมความรับผิดชอบในการปฏิบัติตามกฎภาษีไทย การรู้ว่าการเทรด Forex ต้องเสียภาษีจริงๆ และเข้าใจวิธีคำนวณ ยื่น และวางแผน จะช่วยป้องกันปัญหากับกรมสรรพากร สร้างความมั่นใจและความสงบใจให้คุณ

จริงๆ แล้ว การจัดการภาษีไม่ใช่เรื่องซับซ้อน ถ้าคุณบันทึกข้อมูลดี มีความรู้พื้นฐาน และพร้อมเรียนรู้เพิ่มหรือขอคำปรึกษาจากผู้เชี่ยวชาญ การเป็นนักเทรดที่ถูกกฎหมายจะช่วยให้คุณโฟกัสที่กลยุทธ์และกำไร โดยไม่ต้องกังวลเรื่องภาษีในอนาคต ขอให้เทรด Forex อย่างปลอดภัยและประสบความสำเร็จ

常見問題解答 (FAQ)

1. เทรด Forex ต้องเสียภาษีเท่าไหร่ในประเทศไทย?

รายได้จากการเทรด Forex ในประเทศไทยจะถูกนำไปรวมกับรายได้อื่นๆ เพื่อคำนวณภาษีเงินได้บุคคลธรรมดาในอัตราก้าวหน้า ซึ่งมีตั้งแต่ 0% (สำหรับรายได้สุทธิไม่เกิน 150,000 บาทต่อปี) ไปจนถึง 35% ขึ้นอยู่กับฐานภาษีสุทธิของคุณหลังจากหักค่าใช้จ่ายและค่าลดหย่อนแล้ว

2. รายได้จากการเทรด Forex ควรยื่นภาษีอย่างไรให้ถูกต้อง?

คุณต้องรวบรวมรายงานการเทรดจากโบรกเกอร์ หลักฐานการฝาก-ถอน และเอกสารค่าใช้จ่ายต่างๆ เพื่อคำนวณกำไรสุทธิ แล้วนำไปกรอกในแบบฟอร์ม ภ.ง.ด.90 (สำหรับเงินได้ตลอดทั้งปี) หรือ ภ.ง.ด.94 (สำหรับเงินได้ครึ่งปีแรก) ผ่านเว็บไซต์ของกรมสรรพากร หรือยื่นที่สำนักงานสรรพากรพื้นที่สาขา

3. ถอนเงินจาก Forex Broker ต่างประเทศ ต้องเสียภาษีไหม?

ใช่ การถอนเงินจากโบรกเกอร์ต่างประเทศเข้ามาในบัญชีธนาคารในประเทศไทย ถือเป็นเงินได้ที่ต้องเสียภาษีเงินได้บุคคลธรรมดาตามกฎหมายไทย ไม่ว่าเงินนั้นจะมาจากแหล่งใดในโลกก็ตาม คุณมีหน้าที่ต้องคำนวณและยื่นภาษีด้วยตนเอง

4. เทรด XAUUSD (ทองคำ) ต้องเสียภาษีเหมือน Forex หรือไม่?

โดยทั่วไปแล้ว การเทรด XAUUSD (ทองคำ) บนแพลตฟอร์ม Forex มักถูกจัดอยู่ในลักษณะเดียวกับการเทรด Forex คือเป็นกำไรจากการลงทุนหรือเก็งกำไรในสินทรัพย์ ซึ่งต้องนำไปรวมคำนวณเป็นเงินได้พึงประเมินเพื่อเสียภาษีเงินได้บุคคลธรรมดาเช่นกัน

5. ถ้าเทรด Forex ขาดทุน ยังต้องยื่นภาษีอยู่ไหม?

แม้ว่าจะขาดทุน คุณก็ยังควรยื่นแสดงรายการภาษี เพื่อแจ้งให้กรมสรรพากรทราบว่าคุณมีกิจกรรมการเทรดแต่ไม่มีกำไรที่ต้องเสียภาษี นอกจากนี้ หากคุณมีกำไรจากแหล่งอื่น คุณก็ยังคงต้องยื่นภาษีตามปกติ

6. มีวิธีลดหย่อนภาษีจากการเทรด Forex ที่ถูกกฎหมายไหม?

มี โดยเฉพาะหากรายได้ของคุณถูกจัดเป็นเงินได้มาตรา 40(8) คุณสามารถหักค่าใช้จ่ายที่เกี่ยวข้องโดยตรงกับการเทรดได้ เช่น ค่าธรรมเนียมโบรกเกอร์ ค่าสมัครแพลตฟอร์ม รวมถึงใช้สิทธิค่าลดหย่อนส่วนบุคคลและค่าลดหย่อนอื่นๆ ตามที่กฎหมายกำหนด (เช่น ค่าเบี้ยประกัน, SSF/RMF) เพื่อลดภาระภาษี

7. การไม่ยื่นภาษี Forex จะมีผลกระทบอย่างไร?

การไม่ยื่นภาษีหรือยื่นไม่ถูกต้องอาจนำไปสู่บทลงโทษทางกฎหมาย เช่น ต้องเสียเงินเพิ่ม เบี้ยปรับ และอาจถูกดำเนินคดีอาญาได้ หากกรมสรรพากรตรวจพบว่าคุณมีรายได้แต่ไม่ยื่นภาษี

8. ควรเก็บเอกสารอะไรบ้างเพื่อใช้ยื่นภาษี Forex?

คุณควรเก็บเอกสารสำคัญดังนี้:

- รายงานการเทรดจากโบรกเกอร์ (Trading Statement)

- หลักฐานการฝากและถอนเงินจากบัญชีธนาคาร

- ใบเสร็จรับเงินสำหรับค่าใช้จ่ายที่เกี่ยวข้องกับการเทรด

- บันทึกอัตราแลกเปลี่ยนเงินตราต่างประเทศ ณ วันที่ทำรายการ

9. เทรด Exness หรือ XM ต้องเสียภาษีในไทยเหมือนกันไหม?

ไม่ว่าคุณจะเทรดกับโบรกเกอร์ใดก็ตาม เช่น Exness, XM หรือโบรกเกอร์ต่างประเทศอื่นๆ หากคุณเป็นผู้มีถิ่นที่อยู่ในประเทศไทยและมีรายได้จากการเทรด Forex รายได้นั้นจะต้องนำมาคำนวณและเสียภาษีเงินได้บุคคลธรรมดาตามกฎหมายไทยเหมือนกันทั้งหมด

10. ภาษี Forex มีการเปลี่ยนแปลงอะไรบ้างในปี 2567/2568?

ณ ปัจจุบัน (ปี 2567/2568) หลักเกณฑ์พื้นฐานในการเก็บภาษีรายได้จากการเทรด Forex ยังคงเป็นไปตามประมวลรัษฎากรเดิม อย่างไรก็ตาม กรมสรรพากรอาจมีการออกแนวปฏิบัติหรือคำชี้แจงเพิ่มเติมเป็นระยะ นักเทรดควรติดตามข่าวสารจากกรมสรรพากรอย่างสม่ำเสมอ หรือปรึกษาผู้เชี่ยวชาญด้านภาษีเพื่อข้อมูลที่อัปเดตที่สุด