บทนำ: ทำความเข้าใจอัตราแลกเปลี่ยนแบบลอยตัวในเศรษฐกิจโลกและไทย

อัตราแลกเปลี่ยนแบบลอยตัวกลายเป็นส่วนสำคัญที่ช่วยขับเคลื่อนเศรษฐกิจทั้งในระดับโลกและโดยเฉพาะอย่างยิ่งในประเทศไทย ระบบนี้ให้ค่าของสกุลเงินแต่ละประเทศปรับตัวตามกองกำลังของตลาดเป็นหลัก โดยสะท้อนถึงความต้องการและปริมาณเสนอขายของเงินนั้นๆ ในตลาดแลกเปลี่ยนเงินตรา ซึ่งต่างจากระบบอัตราแลกเปลี่ยนคงที่ที่มักตรึงค่ากับสกุลเงินอื่นหรือสินทรัพย์อ้างอิง ความยืดหยุ่นของระบบลอยตัวนี้มีบทบาทเด่นชัดในด้านการค้า การลงทุน และคุณภาพชีวิตของคนไทย โดยเฉพาะหลังจากเหตุการณ์เปลี่ยนแปลงครั้งใหญ่ในอดีตที่บังคับให้ไทยต้องหันมาใช้ระบบนี้ บทความนี้จะพาคุณสำรวจรายละเอียดตั้งแต่นิยาม กลไกการทำงาน ประเภทต่างๆ ข้อดีข้อเสีย ประวัติศาสตร์ บทบาทของธนาคารแห่งประเทศไทย หรือ BOT ผลกระทบต่ออุตสาหกรรมต่างๆ และวิธีจัดการความเสี่ยงในบริบทเศรษฐกิจไทย เพื่อให้คุณเห็นภาพรวมที่ชัดเจนและครบถ้วนเกี่ยวกับระบบอัตราแลกเปลี่ยนแบบลอยตัว

อัตราแลกเปลี่ยนแบบลอยตัวคืออะไร: นิยามและหลักการพื้นฐาน

คำนิยามของอัตราแลกเปลี่ยนแบบลอยตัว

อัตราแลกเปลี่ยนแบบลอยตัวหมายถึงระบบที่ค่าของสกุลเงินหนึ่งเมื่อเทียบกับอีกสกุลหนึ่งสามารถเคลื่อนไหวได้ตามอิทธิพลของตลาด โดยปราศจากการกำหนดค่าคงที่หรือการควบคุมอย่างเข้มข้นจากรัฐบาลหรือธนาคารกลาง ซึ่งตรงข้ามกับระบบอัตราแลกเปลี่ยนคงที่ที่ธนาคารกลางต้องคอยรักษาระดับค่าเงินให้คงที่ การเปลี่ยนแปลงในระบบลอยตัวนี้เกิดจากปัจจัยเศรษฐกิจที่ผันผวนอยู่เสมอ ทำให้สกุลเงินมีความยืดหยุ่นและสามารถช่วยปรับสมดุลเศรษฐกิจได้โดยอัตโนมัติ

กลไกการกำหนดอัตราแลกเปลี่ยนในระบบลอยตัว

ในระบบนี้ ปัจจัยหลักที่กำหนดค่าของเงินคือความต้องการซื้อหรืออุปสงค์ และปริมาณที่เสนอขายหรืออุปทานของสกุลเงินนั้นในตลาดแลกเปลี่ยนเงินตราระดับโลก สำหรับตัวอย่าง หากความต้องการเงินบาทเพิ่มสูงขึ้น เช่น จากนักลงทุนต่างชาติที่อยากเข้ามาลงทุนในไทย หรือผู้ส่งออกรายได้จากต่างประเทศแล้วนำมาแลกเป็นบาท ค่าเงินบาทก็จะมีแนวโน้มแข็งค่าขึ้น แต่ถ้าปริมาณเงินบาทที่ไหลออกมากขึ้น เช่น คนไทยนำเข้าสินค้าจากต่างประเทศหรือนักลงทุนไทยส่งเงินไปลงทุนนอกประเทศ เงินบาทก็จะอ่อนค่าลงตามไปด้วย

ปัจจัยที่ส่งผลต่ออุปสงค์และอุปทานเหล่านี้มีหลายอย่างที่ควรพิจารณา เช่น:

- อัตราดอกเบี้ย: ถ้าดอกเบี้ยในไทยสูงกว่าประเทศอื่น จะดึงดูดเงินทุนจากต่างชาติให้ไหลเข้า ส่งผลให้ความต้องการเงินบาทเพิ่มและค่าเงินแข็งค่าขึ้น

- อัตราเงินเฟ้อ: ถ้าเงินเฟ้อในไทยสูงกว่าคู่ค้าหลัก สินค้าไทยจะดูแพงขึ้น ลดขีดความสามารถในการแข่งขัน ส่งออกน้อยลง นำเข้าเพิ่ม สุดท้ายเงินบาทอ่อนค่า

- ดุลบัญชีเดินสะพัด: ถ้าไทยเกินดุลการค้า คือส่งออกมากกว่านำเข้า เงินตราต่างประเทศไหลเข้ามากกว่าออก ความต้องการเงินบาทสูงขึ้นและเงินบาทแข็งค่า

- การคาดการณ์ของตลาด: ความคาดหวังเกี่ยวกับเศรษฐกิจหรือสถานการณ์การเมืองสามารถกระตุ้นการซื้อขายเงิน สร้างความผันผวนได้

- นโยบายการเงิน: การปรับนโยบายของธนาคารกลาง เช่น เปลี่ยนอัตราดอกเบี้ยหรือเข้าไปในตลาด ก็มีผลโดยตรงต่อค่าเงิน

เพื่อให้เห็นภาพชัดเจนยิ่งขึ้น ลองดูตารางเปรียบเทียบระหว่างระบบอัตราแลกเปลี่ยนแบบลอยตัวและแบบคงที่ด้านล่าง

| คุณสมบัติ | ระบบอัตราแลกเปลี่ยนแบบลอยตัว | ระบบอัตราแลกเปลี่ยนแบบคงที่ |

|---|---|---|

| กลไกกำหนดค่าเงิน | อุปสงค์และอุปทานในตลาดปริวรรตเงินตรา | กำหนดโดยภาครัฐ/ธนาคารกลาง ตรึงกับสกุลเงินอื่น/ทองคำ |

| บทบาทธนาคารกลาง | แทรกแซงเพื่อลดความผันผวน (ในระบบจัดการ) หรือไม่แทรกแซง | ต้องเข้าแทรกแซงเพื่อรักษาค่าเงินที่ตรึงไว้ |

| ความยืดหยุ่น | สูง ปรับตัวตามสภาพเศรษฐกิจ | ต่ำ ค่าเงินตายตัว |

| การปรับดุลบัญชีเดินสะพัด | อัตโนมัติ ค่าเงินปรับตัวช่วยแก้ปัญหา | ต้องใช้มาตรการอื่นเพื่อแก้ไข |

| นโยบายการเงิน | เป็นอิสระ สามารถกำหนดนโยบายได้เอง | ถูกจำกัด ต้องใช้เพื่อรักษาค่าเงินที่ตรึงไว้ |

| ความเสี่ยง | ความผันผวนของค่าเงินสูง | ค่าเงินมีเสถียรภาพ แต่เสี่ยงต่อการถูกโจมตีค่าเงิน |

ประเภทของระบบอัตราแลกเปลี่ยนแบบลอยตัว

ระบบอัตราแลกเปลี่ยนแบบลอยตัวสามารถแบ่งออกได้เป็นสองรูปแบบหลักๆ ตามระดับการเข้าไปเกี่ยวข้องของรัฐบาลหรือธนาคารกลาง

ระบบลอยตัวเสรี (Free Floating Exchange Rate)

ระบบลอยตัวเสรี หรือที่บางครั้งเรียกว่าระบบลอยตัวแบบสมบูรณ์ คือรูปแบบที่ตลาดแลกเปลี่ยนเงินตราได้รับอนุญาตให้ดำเนินการโดยไม่มีอุปสรรคใดๆ ค่าเงินถูกกำหนดจากอุปสงค์และอุปทานเท่านั้น โดยรัฐบาลหรือธนาคารกลางจะไม่เข้าไปยุ่งเกี่ยวเลย แม้จะเป็นรูปแบบที่ดูสมบูรณ์แบบ แต่ในทางปฏิบัติหายากมาก เพราะธนาคารกลางส่วนใหญ่มักต้องการรักษาความมั่นคงเพื่อป้องกันผลกระทบต่อเศรษฐกิจภายใน ประเทศที่ใกล้เคียงกับระบบนี้มักเป็นมหาอำนาจเศรษฐกิจที่มีตลาดการเงินเข้มแข็ง เช่น สหรัฐอเมริกา ซึ่งช่วยให้ระบบทำงานได้ราบรื่นโดยไม่ต้องกังวลมากนัก

ระบบลอยตัวภายใต้การจัดการ (Managed Floating Exchange Rate)

ระบบลอยตัวภายใต้การจัดการ หรือที่รู้จักในชื่อลอยตัวแบบควบคุม เป็นรูปแบบที่นิยมใช้กันมากในหลายประเทศ รวมถึงประเทศไทย ค่าเงินยังคงขึ้นอยู่กับตลาดเป็นหลัก แต่ธนาคารกลางสามารถเข้าแทรกแซงได้บ้างในบางโอกาส เพื่อควบคุมความผันผวนที่เกินขอบเขต หรือเพื่อให้ค่าเงินเคลื่อนไหวไปในทิศทางที่สอดคล้องกับเป้าหมายเศรษฐกิจใหญ่ เช่น การรักษาเสถียรภาพราคา การส่งเสริมการเติบโต หรือสมดุลบัญชีเดินสะพัด

วิธีการแทรกแซงที่ธนาคารกลางใช้มีหลากหลาย เช่น การซื้อขายเงินตราต่างประเทศเพื่อปรับอุปทานเงินบาท หรือการเปลี่ยนอัตราดอกเบี้ยเพื่อควบคุมกระแสเงินทุน อย่างไรก็ตาม การแทรกแซงนี้ไม่ใช่การตรึงค่าเงินถาวร แต่เน้นการทำให้ความผันผวนอยู่ในระดับที่ยอมรับได้ เพื่อปกป้องธุรกิจและประชาชนจากผลกระทบรุนแรง

ข้อดีและข้อเสียของอัตราแลกเปลี่ยนแบบลอยตัว

ระบบอัตราแลกเปลี่ยนแบบลอยตัวนำมาซึ่งทั้งประโยชน์และความท้าทายที่กระทบต่อเศรษฐกิจในหลายมิติ

ข้อดี (Advantages)

- เป็นกลไกปรับสมดุลอัตโนมัติ: ค่าเงินที่ลอยตัวช่วยปรับสมดุลดุลการชำระเงินได้เอง ถ้าประเทศขาดดุลการค้า ค่าเงินอ่อนลงทำให้ส่งออกถูกกว่าและนำเข้าแพงขึ้น สุดท้ายช่วยกระตุ้นส่งออก ลดนำเข้า จนสมดุลกลับมา

- อิสระในการดำเนินนโยบายการเงิน: ธนาคารกลางสามารถกำหนดนโยบาย เช่น อัตราดอกเบี้ย เพื่อแก้ปัญหาภายในอย่างเงินเฟ้อหรือกระตุ้นเศรษฐกิจ โดยไม่ต้องยึดติดกับการตรึงค่าเงิน

- ลดความเสี่ยงจากการโจมตีค่าเงิน: เนื่องจากค่าเงินปรับตามตลาด นักเก็งกำไรจึงยากที่จะโจมตีได้เหมือนระบบตรึง ซึ่งอาจนำไปสู่ความมั่นคงมากขึ้น

- เป็นตัวดูดซับแรงกระแทกจากภายนอก: เมื่อเกิดวิกฤตภายนอก เช่น เงินทุนไหลออก ค่าเงินอ่อนลงอัตโนมัติ ช่วยลดแรงกระแทกต่อเศรษฐกิจภายใน โดยเฉพาะในประเทศที่เปิดกว้างอย่างไทย

ข้อเสีย (Disadvantages)

- ความผันผวนของค่าเงิน: ค่าเงินที่เปลี่ยนแปลงตลอดสร้างความไม่แน่นอนให้ธุรกิจนำเข้า-ส่งออกและนักลงทุน ทำให้การวางแผนยากและเพิ่มความเสี่ยงจากอัตราแลกเปลี่ยน

- ความไม่แน่นอนต่อการลงทุน: ความผันผวนอาจทำให้ต่างชาติลังเลที่จะลงทุน เพราะผลตอบแทนไม่แน่นอนเมื่อแปลงเงินกลับ

- อาจนำไปสู่ภาวะเงินเฟ้อที่รุนแรง: ถ้าค่าเงินอ่อนอย่างรวดเร็ว ราคาสินค้านำเข้าจะพุ่ง ส่งผลให้เงินเฟ้อรุนแรง โดยเฉพาะสินค้าจำเป็นอย่างน้ำมัน

- เพิ่มความเสี่ยงจากการเก็งกำไร: แม้ลดการโจมตีแบบเดิม แต่ความผันผวนอาจเชิญชวนนักเก็งกำไร ทำให้ค่าเงินแกว่งผิดปกติ

ประวัติศาสตร์และการประยุกต์ใช้ในประเทศไทย: จากวิกฤตสู่ปัจจุบัน

ก่อนวิกฤตการณ์ปี 2540: ระบบอัตราแลกเปลี่ยนแบบตรึงค่าเงิน

ก่อนวิกฤตการณ์ทางการเงินเอเชียปี 2540 หรือที่คนไทยเรียกว่า “วิกฤตต้มยำกุ้ง” ประเทศไทยยึดระบบอัตราแลกเปลี่ยนคงที่ โดยตรึงเงินบาทกับตะกร้าสกุลเงินหลัก ซึ่งส่วนใหญ่ผูกกับดอลลาร์สหรัฐ ระบบนี้ช่วยสร้างความเชื่อมั่นและความราบรื่นในการค้าและลงทุนในช่วงนั้น อย่างไรก็ตาม การตรึงกับดอลลาร์ทำให้ไทยขาดอิสระในการปรับนโยบายการเงิน เมื่อดอลลาร์แข็ง เงินบาทก็แข็งตาม ส่งผลให้การส่งออกเสียเปรียบ ประกอบกับหนี้ต่างประเทศพอกพูนและการเก็งกำไรที่หนักหน่วง สุดท้ายนำไปสู่วิกฤตใหญ่ ธนาคารแห่งประเทศไทยได้สรุปบทเรียนจากวิกฤตครั้งนั้นว่าระบบอัตราแลกเปลี่ยนแบบคงที่มีส่วนทำให้เกิดความเปราะบาง

การเปลี่ยนผ่านสู่ระบบลอยตัวภายใต้การจัดการของไทย

เพื่อรับมือวิกฤตและฟื้นฟูเศรษฐกิจ ไทยจึงประกาศลอยตัวเงินบาทเมื่อ 2 กรกฎาคม 2540 ซึ่งเป็นจุดเปลี่ยนจากระบบตรึงไปสู่ลอยตัวภายใต้การจัดการ การเปลี่ยนแปลงนี้ทำให้เงินบาทอ่อนค่าอย่างหนักในช่วงแรก แต่เป็นก้าวสำคัญในการปรับโครงสร้างเศรษฐกิจ ให้ไทยปรับตามตลาดและเพิ่มอิสระให้ BOT ในการกำหนดนโยบาย เพื่อความมั่นคงและการเติบโตระยะยาว โดยเฉพาะในยุคที่เศรษฐกิจโลกเชื่อมโยงกันมากขึ้น

ธนาคารแห่งประเทศไทยกับการบริหารจัดการอัตราแลกเปลี่ยนในปัจจุบัน

วันนี้ BOT ยังคงยึดระบบลอยตัวภายใต้การจัดการ เพื่อให้เงินบาทสะท้อนปัจจัยเศรษฐกิจพื้นฐานและเป็นกันชนจากแรงกระแทกภายนอก ขณะเดียวกัน BOT คอยควบคุมความผันผวนไม่ให้รุนแรงเกินไป เพื่อปกป้องธุรกิจและประชาชน เครื่องมือที่ใช้มีหลายอย่าง เช่น:

- การแทรกแซงตลาดปริวรรตเงินตรา: BOT อาจซื้อหรือขายเงินต่างประเทศเพื่อชะลอการเคลื่อนไหวที่ผิดปกติของเงินบาท

- การดำเนินนโยบายอัตราดอกเบี้ย: การปรับดอกเบี้ยช่วยควบคุมกระแสเงินทุน ซึ่งกระทบอุปสงค์และอุปทานเงินบาทโดยตรง

- การดูแลเงินทุนเคลื่อนย้าย: ออกมาตรการควบคุมการไหลเข้าออกของเงินทุน เพื่อลดความแกว่งของค่าเงิน

เป้าหมายหลักคือรักษาเสถียรภาพเงินบาทในระดับเหมาะสม สนับสนุนการเติบโตยั่งยืน และรักษาความสามารถแข่งขันของไทย ข้อมูลจากธนาคารแห่งประเทศไทยระบุว่า นโยบายอัตราแลกเปลี่ยนมีความยืดหยุ่นและปรับเปลี่ยนได้ตามสถานการณ์เศรษฐกิจ

ผลกระทบของอัตราแลกเปลี่ยนแบบลอยตัวต่อภาคส่วนต่างๆ ในประเทศไทย

ระบบลอยตัวนี้ส่งผลต่อทุกส่วนของเศรษฐกิจไทย ตั้งแต่ธุรกิจใหญ่ไปจนถึงชีวิตประจำวันของประชาชน

ผลกระทบต่อภาคการส่งออกและนำเข้า

ภาคส่งออกและนำเข้าได้รับผลกระทบชัดเจนที่สุดจากความเปลี่ยนแปลงค่าเงิน:

- เมื่อเงินบาทแข็งค่า: สินค้าไทยดูแพงขึ้นในตลาดโลก ลดความสามารถแข่งขัน ส่งออกอาจชะลอตัว แต่สินค้านำเข้าถูกลง ช่วยลดต้นทุนให้ผู้นำเข้าและผู้บริโภคซื้อของต่างประเทศได้ถูกกว่า

- เมื่อเงินบาทอ่อนค่า: สินค้าไทยถูกกว่า ดึงดูดผู้ซื้อต่างชาติ ส่งออกพุ่งและสร้างรายได้ แต่สินค้านำเข้าจะแพงขึ้น เพิ่มต้นทุนให้ธุรกิจนำเข้าและผู้บริโภค โดยเฉพาะสินค้าจำเป็นอย่างน้ำมันหรือวัตถุดิบ

ยกตัวอย่าง ถ้าเงินบาทอ่อน ชาวสวนผลไม้ที่ส่งทุเรียนไปจีนจะได้เงินบาทเพิ่มเมื่อแลกเงินหยวน แต่ผู้ประกอบการนำเข้าเครื่องจักรจากญี่ปุ่นต้องจ่ายบาทมากขึ้น

ผลกระทบต่อภาคการลงทุนและตลาดทุน

ความแกว่งของค่าเงินมีอิทธิพลต่อการตัดสินใจลงทุนอย่างมาก:

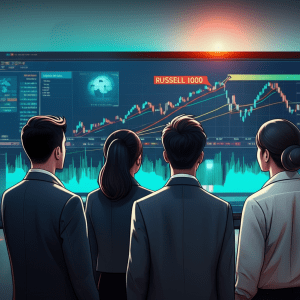

- การลงทุนโดยตรงจากต่างประเทศ (FDI): ถ้าค่าเงินผันผวน นักลงทุนต่างชาติอาจชะงักเพราะไม่แน่ใจผลตอบแทน แต่ถ้าเสถียรและมีแนวโน้มดี จะเพิ่มความมั่นใจ

- ตลาดทุน (ตลาดหุ้นและตลาดตราสารหนี้): การเปลี่ยนค่าเงินบาทกระทบกระแสเงินทุน ถ้าคาดอ่อน อาจขายหุ้นและถอนเงิน สร้างความผันผวน แต่ถ้าคาดแข็ง จะดึงเงินเข้า

- การลงทุนของคนไทยในต่างประเทศ: ถ้าเงินบาทแข็ง การลงทุนต่างประเทศใช้เงินน้อยลง ทำให้ดูน่าสนใจยิ่งขึ้น

ผลกระทบต่อประชาชนทั่วไปและภาคครัวเรือน

อัตราแลกเปลี่ยนใกล้ตัวกับทุกคนและกระทบชีวิตประจำวัน:

- ค่าครองชีพ: เงินบาทอ่อนทำให้สินค้านำเข้าอย่างน้ำมัน ยา หรือของใช้แพงขึ้น เพิ่มภาระค่าครองชีพ

- การท่องเที่ยว: เงินบาทอ่อนช่วยดึงนักท่องเที่ยวต่างชาติเพราะเที่ยวไทยถูกกว่า แต่คนไทยเที่ยวต่างประเทศจะแพงขึ้น

- การโอนเงินระหว่างประเทศ: ลูกจ้างต่างประเทศส่งเงินกลับ ถ้าเงินบาทอ่อน ครอบครัวในไทยได้บาทมากขึ้น ซึ่งเป็นข่าวดี

- หนี้ต่างประเทศ: เงินบาทอ่อนเพิ่มภาระหนี้ต่างประเทศของรัฐและเอกชนเมื่อคิดเป็นบาท

การบริหารความเสี่ยงจากอัตราแลกเปลี่ยนสำหรับธุรกิจไทย

ความผันผวนของอัตราแลกเปลี่ยนเป็นความท้าทายที่ธุรกิจไทย โดยเฉพาะที่ทำการค้าระหว่างประเทศ ต้องเผชิญ การจัดการที่ดีช่วยลดความเสี่ยงและเปิดโอกาสใหม่

เครื่องมือป้องกันความเสี่ยง (Hedging Tools)

ธุรกิจสามารถใช้เครื่องมือทางการเงินเพื่อป้องกันผลกระทบ:

- สัญญาซื้อขายเงินตราต่างประเทศล่วงหน้า (Forward Contracts): ตกลงซื้อขายเงินต่างประเทศในอนาคตด้วยอัตราที่กำหนดวันนี้ ช่วยล็อกต้นทุนหรือรายได้ให้แน่นอน

- สัญญาซื้อขายเงินตราต่างประเทศล่วงหน้าแบบมีเงื่อนไข (Options): ให้สิทธิ์ซื้อหรือขายเงินในอนาคตที่ราคาตกลง แต่ไม่บังคับ ถ้าตลาดดีกว่าก็ไม่ต้องใช้

- ฟิวเจอร์ส (Futures): คล้ายฟอร์เวิร์ดแต่เป็นสัญญามาตรฐานซื้อขายในตลาดหลักทรัพย์

- การจับคู่สกุลเงินตามธรรมชาติ (Natural Hedging): มีทั้งรายรับและรายจ่ายในสกุลเดียวกัน เช่น รายได้ส่งออกเป็นดอลลาร์ ค่าใช้จ่ายนำเข้าเป็นดอลลาร์ ช่วยลดเสี่ยงโดยไม่ต้องใช้เครื่องมือ

กลยุทธ์การบริหารจัดการความเสี่ยงสำหรับ SMEs ไทย

SMEs ไทยอาจเข้าถึงเครื่องมือซับซ้อนยาก แต่มีวิธีง่ายๆ ที่ทำได้:

- ทำความเข้าใจความเสี่ยง: ประเมินระดับเสี่ยงจากสกุลเงินต่างๆ ที่เกี่ยวข้องกับธุรกิจ

- ปรึกษาธนาคารพาณิชย์: ธนาคารมีที่ปรึกษาช่วยแนะเครื่องมือที่เหมาะกับขนาดธุรกิจ

- การกำหนดราคาที่ยืดหยุ่น: ปรับราคาสินค้าตามค่าเงิน เพื่อรับมือการเปลี่ยนแปลง

- การกระจายความเสี่ยง: ค้าขายกับหลายประเทศและสกุลเงิน เพื่อไม่ให้เสี่ยงจากเงินเดียว

- ติดตามข่าวสาร: อัพเดทข่าวเศรษฐกิจและแนวโน้มค่าเงิน เพื่อตัดสินใจทันเวลา ธนาคารกรุงเทพได้ให้คำแนะนำเกี่ยวกับการบริหารจัดการความเสี่ยงจากอัตราแลกเปลี่ยนสำหรับ SMEs

สรุป: อนาคตของอัตราแลกเปลี่ยนแบบลอยตัวในประเทศไทย

ระบบอัตราแลกเปลี่ยนแบบลอยตัวได้แสดงให้เห็นถึงความยืดหยุ่นและประสิทธิภาพในการช่วยเศรษฐกิจไทยรับมือความท้าทายตั้งแต่หลังวิกฤตปี 2540 มันช่วยดูดซับแรงกระแทกจากภายนอกและให้อิสระแก่ BOT ในการกำหนดนโยบายเพื่อความมั่นคงและการเติบโต

ในอนาคต ท่ามกลางความเปลี่ยนแปลงรวดเร็วของเศรษฐกิจโลก เช่น ความขัดแย้งทางการค้า นโยบายการเงินจากมหาอำนาจ และปัจจัยภูมิรัฐศาสตร์ BOT จะยังคงสำคัญในการจัดการเงินบาทภายใต้ระบบลอยตัวแบบจัดการ เพื่อให้สะท้อนเศรษฐกิจจริงและลดผลกระทบต่อธุรกิจกับประชาชน การเข้าใจกลไกและผลกระทบของระบบนี้จึงจำเป็นสำหรับทุกคนที่เกี่ยวข้องกับเศรษฐกิจไทย เพื่อวางแผนและปรับตัวในโลกที่เชื่อมโยงกันยิ่งขึ้น

คำถามที่พบบ่อยเกี่ยวกับอัตราแลกเปลี่ยนแบบลอยตัว

ปัจจุบันประเทศไทยใช้อัตราแลกเปลี่ยนแบบใด และแตกต่างจากในอดีตอย่างไร?

ปัจจุบันประเทศไทยใช้อัตราแลกเปลี่ยนแบบลอยตัวภายใต้การจัดการ (Managed Floating Exchange Rate) ซึ่งหมายความว่าค่าเงินบาทถูกกำหนดโดยกลไกตลาดเป็นหลัก แต่ธนาคารแห่งประเทศไทย (BOT) อาจเข้าแทรกแซงเพื่อลดความผันผวนที่รุนแรงเกินไป ในอดีตก่อนปี 2540 ประเทศไทยเคยใช้ระบบอัตราแลกเปลี่ยนแบบตรึงค่าเงิน (Fixed Exchange Rate) ซึ่งค่าเงินบาทจะถูกตรึงไว้กับสกุลเงินหลัก เช่น ดอลลาร์สหรัฐฯ

อัตราแลกเปลี่ยนแบบลอยตัวส่งผลกระทบต่อราคาสินค้านำเข้าและส่งออกในประเทศไทยอย่างไร?

หากเงินบาทแข็งค่าขึ้น สินค้านำเข้าจะถูกลงและสินค้าส่งออกจะแพงขึ้น ทำให้การนำเข้าเพิ่มขึ้นและการส่งออกลดลง ในทางกลับกัน หากเงินบาทอ่อนค่าลง สินค้านำเข้าจะแพงขึ้นและสินค้าส่งออกจะถูกลง ซึ่งจะช่วยกระตุ้นการส่งออกและลดการนำเข้า

ธนาคารแห่งประเทศไทย (BOT) เข้ามาจัดการอัตราแลกเปลี่ยนในระบบลอยตัวภายใต้การจัดการอย่างไร?

ธนาคารแห่งประเทศไทย (BOT) เข้ามาจัดการอัตราแลกเปลี่ยนโดยการเข้าซื้อหรือขายเงินตราต่างประเทศในตลาด เพื่อชะลอการแข็งค่าหรืออ่อนค่าของเงินบาทที่รวดเร็วผิดปกติ นอกจากนี้ยังใช้นโยบายอัตราดอกเบี้ยและมาตรการดูแลเงินทุนเคลื่อนย้าย เพื่อรักษาเสถียรภาพของค่าเงินบาทและสนับสนุนเศรษฐกิจ

ความผันผวนของค่าเงินบาทจากระบบลอยตัวมีผลต่อการลงทุนในตลาดหุ้นไทยหรือไม่?

มีผลอย่างมาก หากค่าเงินบาทผันผวนสูง อาจทำให้นักลงทุนต่างชาติลังเลที่จะลงทุนในตลาดหุ้นไทย เนื่องจากความไม่แน่นอนของผลตอบแทนเมื่อแปลงกลับเป็นสกุลเงินของตน แต่หากเงินบาทมีเสถียรภาพหรือมีแนวโน้มแข็งค่าขึ้น ก็อาจดึงดูดเงินทุนต่างชาติให้ไหลเข้ามาลงทุนได้

สำหรับผู้ที่ทำงานต่างประเทศหรือมีญาติอยู่ต่างประเทศ อัตราแลกเปลี่ยนแบบลอยตัวมีผลต่อการโอนเงินกลับไทยอย่างไร?

หากเงินบาทอ่อนค่าลง ผู้ที่ส่งเงินจากต่างประเทศกลับไทยจะได้รับเงินบาทมากขึ้นเมื่อแปลงเป็นเงินบาท ซึ่งเป็นผลดีต่อผู้รับเงินในประเทศไทย แต่หากเงินบาทแข็งค่าขึ้น ผู้รับเงินก็จะได้รับเงินบาทน้อยลง

ธุรกิจขนาดเล็กในประเทศไทยควรเตรียมตัวรับมือกับความผันผวนของอัตราแลกเปลี่ยนอย่างไร?

ธุรกิจขนาดเล็ก (SMEs) ควรทำความเข้าใจความเสี่ยงของตนเอง ปรึกษาธนาคารเพื่อขอคำแนะนำเกี่ยวกับเครื่องมือป้องกันความเสี่ยง เช่น สัญญาซื้อขายเงินตราต่างประเทศล่วงหน้า และพิจารณากลยุทธ์การกำหนดราคาที่ยืดหยุ่น รวมถึงการติดตามข่าวสารและแนวโน้มอัตราแลกเปลี่ยนอย่างสม่ำเสมอ

นอกจากวิกฤตปี 2540 แล้ว มีเหตุการณ์สำคัญใดอีกบ้างที่ทำให้อัตราแลกเปลี่ยนแบบลอยตัวมีความสำคัญต่อไทย?

นอกจากวิกฤตปี 2540 แล้ว สถานการณ์เศรษฐกิจโลกที่ผันผวน เช่น วิกฤตการเงินโลกปี 2551 การระบาดของโควิด-19 รวมถึงนโยบายการเงินของธนาคารกลางประเทศใหญ่ๆ ล้วนเป็นเหตุการณ์ที่แสดงให้เห็นถึงความสำคัญของระบบอัตราแลกเปลี่ยนแบบลอยตัวที่ช่วยให้ไทยสามารถปรับตัวและรองรับแรงกระแทกได้

ข้อแตกต่างที่สำคัญระหว่างระบบลอยตัวเสรีกับระบบลอยตัวภายใต้การจัดการคืออะไร และไทยใช้แบบไหน?

ระบบลอยตัวเสรีคือระบบที่ค่าเงินถูกกำหนดโดยตลาดอย่างสมบูรณ์ ไม่มีธนาคารกลางเข้าแทรกแซง ในขณะที่ระบบลอยตัวภายใต้การจัดการ ค่าเงินยังคงถูกกำหนดโดยตลาด แต่ธนาคารกลางสามารถเข้าแทรกแซงเพื่อลดความผันผวนได้ ประเทศไทยใช้ระบบลอยตัวภายใต้การจัดการ

อัตราแลกเปลี่ยนแบบลอยตัวมีผลต่อภาคการท่องเที่ยวของประเทศไทยอย่างไรบ้าง?

หากเงินบาทอ่อนค่าลง ค่าใช้จ่ายในการท่องเที่ยวในประเทศไทยจะถูกลงสำหรับนักท่องเที่ยวต่างชาติ ทำให้ไทยเป็นจุดหมายปลายทางที่น่าดึงดูดมากขึ้น ซึ่งจะช่วยกระตุ้นภาคการท่องเที่ยว แต่หากเงินบาทแข็งค่าขึ้น การท่องเที่ยวในไทยก็จะแพงขึ้นสำหรับชาวต่างชาติ

มีเครื่องมือหรือบริการทางการเงินใดบ้างที่ช่วยให้บุคคลทั่วไปหรือ SMEs ในไทยบริหารความเสี่ยงจากอัตราแลกเปลี่ยนได้?

สำหรับบุคคลทั่วไป การติดตามอัตราแลกเปลี่ยนและเลือกช่วงเวลาที่เหมาะสมในการแลกเปลี่ยนเงินตราสำหรับเดินทางหรือโอนเงินเป็นวิธีเบื้องต้น สำหรับ SMEs สามารถใช้เครื่องมือป้องกันความเสี่ยง เช่น สัญญาซื้อขายเงินตราต่างประเทศล่วงหน้า (Forward Contracts) ที่ธนาคารพาณิชย์นำเสนอ หรือปรึกษาผู้เชี่ยวชาญทางการเงินเพื่อวางแผนกลยุทธ์ที่เหมาะสม