การวิเคราะห์งบกระแสเงินสดเป็นเครื่องมือสำคัญที่ผู้ประกอบการและนักลงทุนไทยไม่ควรมองข้าม เพราะมันเผยให้เห็นถึงสุขภาพทางการเงินที่แท้จริงของธุรกิจ เหนือกว่าแค่ตัวเลขกำไรขาดทุนบนกระดาษ บทความนี้จะเจาะลึกทุกแง่มุมของการวิเคราะห์งบกระแสเงินสด ตั้งแต่ความหมาย องค์ประกอบสำคัญ ไปจนถึงขั้นตอนการวิเคราะห์อย่างมืออาชีพ พร้อมกรณีศึกษาและเครื่องมือที่เหมาะกับบริบทธุรกิจไทย เพื่อช่วยให้คุณตัดสินใจทางธุรกิจได้อย่างชาญฉลาดและเพิ่มสภาพคล่องให้องค์กรได้อย่างยั่งยืน

งบกระแสเงินสดคืออะไร? ทำไมต้องวิเคราะห์?

ความหมายและวัตถุประสงค์ของงบกระแสเงินสด

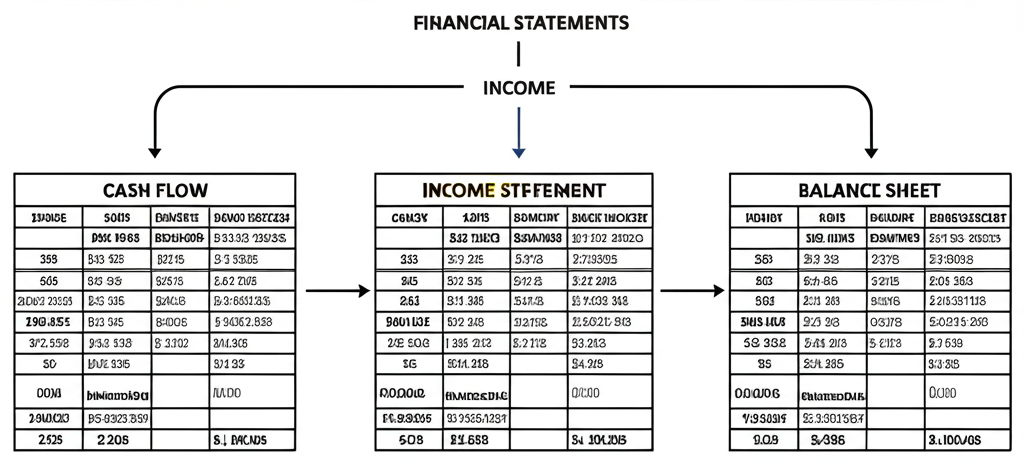

งบกระแสเงินสด หรือที่รู้จักในชื่อ Cash Flow Statement ถือเป็นหนึ่งในงบการเงินหลักที่บันทึกการไหลเข้าของเงินสด (Cash Inflow) และการไหลออกของเงินสด (Cash Outflow) ในช่วงเวลาหนึ่งๆ โดยปกติจะครอบคลุมรายไตรมาสหรือรายปี ซึ่งแตกต่างจากงบกำไรขาดทุน (Income Statement)ที่เน้นผลการดำเนินงานผ่านการบันทึกรายได้และค่าใช้จ่ายแบบคงค้าง หรืองบดุล (Balance Sheet) ที่สะท้อนภาพฐานะทางการเงิน ณ จุดเวลาหนึ่ง งบนี้จึงช่วยเน้นย้ำถึงสภาพคล่องที่แท้จริงของกิจการได้อย่างชัดเจน

จุดประสงค์หลักคือเพื่อให้ข้อมูลเชิงลึกเกี่ยวกับศักยภาพของธุรกิจในการผลิตเงินสด การใช้จ่ายเงินสด และการจัดการเงินสด ซึ่งเป็นปัจจัยสำคัญในการวัดความมั่นคงและความยืดหยุ่นทางการเงิน โดยเฉพาะในยุคที่เศรษฐกิจไทยมีความผันผวนสูง

ความสำคัญของการวิเคราะห์งบกระแสเงินสดต่อธุรกิจไทย

สำหรับผู้ประกอบการ SME และนักลงทุนในตลาดหลักทรัพย์แห่งประเทศไทย การนำงบกระแสเงินสดมาวิเคราะห์อย่างละเอียดย่อมช่วยได้มาก เพราะมันเปิดโอกาสให้:

- ประเมินสภาพคล่อง: ช่วยตรวจสอบว่าธุรกิจมีเงินสดเพียงพอสำหรับชำระหนี้ระยะสั้นและค่าใช้จ่ายประจำวันหรือไม่ โดยเฉพาะในช่วงที่รายได้อาจไม่แน่นอน

- บ่งชี้ความสามารถในการทำกำไรที่แท้จริง: บางครั้งกำไรในงบกำไรขาดทุนดูสูง แต่เงินสดจริงๆ กลับหมุนเวียนไม่ได้ (เรียกว่า กำไรทิพย์) การวิเคราะห์นี้จะช่วยเผยปัญหาที่ซ่อนอยู่

- คาดการณ์กระแสเงินสดในอนาคต: เป็นฐานสำคัญสำหรับการวางแผนการเงิน การลงทุนระยะยาว และการหาแหล่งทุนใหม่

- บริหารความเสี่ยง: สามารถจับสัญญาณเตือนภัยทางการเงินล่วงหน้า เช่น ภาวะขาดเงินสด ทำให้แก้ไขได้ก่อนสายเกินไป

- ประกอบการตัดสินใจทางธุรกิจ: ไม่ว่าจะขยายกิจการ ลงทุนสินทรัพย์ใหม่ หรือกู้ยืมเงิน ข้อมูลกระแสเงินสดที่ชัดเจนจะทำให้การตัดสินใจมีน้ำหนักและมีประสิทธิภาพยิ่งขึ้น

ยิ่งกว่านั้น ในบริบทธุรกิจไทยที่เผชิญกับความไม่แน่นอนทางเศรษฐกิจ การรักษากระแสเงินสดให้แข็งแกร่งจึงกลายเป็นกุญแจสู่ความอยู่รอดและการขยายตัวอย่างยั่งยืน

เจาะลึกองค์ประกอบ 3 ส่วนของงบกระแสเงินสด

งบกระแสเงินสดแบ่งออกเป็นสามส่วนหลัก ซึ่งแต่ละส่วนสะท้อนถึงกิจกรรมที่แตกต่างกันของธุรกิจ ทำให้เราเห็นภาพรวมการเคลื่อนไหวของเงินสดได้อย่างครบถ้วน

กระแสเงินสดจากกิจกรรมดำเนินงาน (Operating Activities)

ส่วนนี้ครอบคลุมเงินสดที่เกิดจากการดำเนินงานหลัก เช่น รายได้จากการขายสินค้าหรือบริการ และการใช้จ่ายสำหรับต้นทุนต่างๆ ไม่ว่าจะเป็นวัตถุดิบ ค่าแรง ค่าเช่า หรือค่าใช้จ่ายดำเนินงานอื่นๆ หากกระแสเงินสดสุทธิในส่วนนี้เป็นบวกและมีแนวโน้มเพิ่มขึ้นต่อเนื่อง แสดงว่าธุรกิจสามารถสร้างเงินสดจากกิจกรรมหลักได้อย่างยั่งยืน ซึ่งถือเป็นตัวบ่งชี้หลักถึงสุขภาพทางการเงินที่แข็งแรง โดยเฉพาะสำหรับบริษัทที่ต้องการพึ่งพาตนเองโดยไม่ต้องพึ่งทุนภายนอกมากนัก

กระแสเงินสดจากกิจกรรมลงทุน (Investing Activities)

ส่วนนี้เกี่ยวข้องกับการเคลื่อนไหวของเงินสดที่เชื่อมโยงกับสินทรัพย์ระยะยาว เช่น การซื้อหรือขายที่ดิน อาคาร โรงงาน เครื่องจักร หรือการลงทุนในหลักทรัพย์ของบริษัทอื่น หากส่วนนี้แสดงกระแสเงินสดติดลบ มักหมายถึงการลงทุนเพื่อขยายกิจการในอนาคต เช่น การซื้อเครื่องจักรใหม่เพื่อเพิ่มกำลังการผลิต ซึ่งเป็นสัญญาณบวกสำหรับธุรกิจที่กำลังเติบโต ในทางตรงกันข้าม ถ้าเป็นบวก อาจมาจากการขายสินทรัพย์ที่ไม่จำเป็นเพื่อระดมทุน

กระแสเงินสดจากกิจกรรมจัดหาเงิน (Financing Activities)

ส่วนนี้เผยให้เห็นวิธีที่ธุรกิจจัดการเรื่องทุน เช่น การกู้ยืมและชำระคืนหนี้ การออกหุ้นใหม่ การซื้อหุ้นคืน หรือการจ่ายปันผลให้ผู้ถือหุ้น กระแสเงินสดในส่วนนี้ช่วยบอกถึงโครงสร้างทุนและนโยบายทางการเงินของบริษัท เช่น ถ้าเป็นบวก อาจบ่งชี้ถึงการระดมทุนเพิ่ม หากเป็นลบ อาจเป็นการชำระหนี้หรือคืนกำไรให้ผู้ถือหุ้น การเข้าใจส่วนนี้ร่วมกับส่วนอื่นๆ จะช่วยให้เห็นภาพใหญ่ของการจัดการเงินทุนได้ชัดเจนยิ่งขึ้น

เมื่อรวมทั้งสามส่วนเข้าด้วยกัน คุณจะสามารถติดตามการไหลเวียนของเงินสดได้อย่างละเอียด และนำไปใช้ในการประเมินสถานะธุรกิจได้อย่างมีประสิทธิภาพ

4 ขั้นตอนการวิเคราะห์งบกระแสเงินสดอย่างมืออาชีพ

ขั้นตอนที่ 1: ตรวจสอบกระแสเงินสดสุทธิ

เริ่มต้นด้วยการดู “กระแสเงินสดสุทธิ” โดยรวมของธุรกิจ ถ้าตัวเลขเป็นบวก แสดงว่ามีเงินสดเพิ่มขึ้นในช่วงนั้น แต่ถ้าติดลบ เงินสดก็ลดลง จากนั้นให้เทียบกับกำไรสุทธิในงบกำไรขาดทุน ถ้ากำไรสูงแต่กระแสเงินสดสุทธิต่ำหรือติดลบ อาจเป็นเครื่องเตือนถึง “กำไรทิพย์” ซึ่งเกิดจากกำไรที่ยังไม่แปลงเป็นเงินสดจริง หรือปัญหาการจัดการลูกหนี้และสินค้าคงคลังที่ไม่ดีพอ

ขั้นตอนที่ 2: วิเคราะห์กระแสเงินสดจากแต่ละกิจกรรม

เมื่อได้ภาพรวมแล้ว ให้ลงลึกไปยังแต่ละส่วนดังนี้:

- กิจกรรมดำเนินงาน: ควรเป็นบวกและมีแนวโน้มเพิ่ม หากติดลบ อาจบ่งบอกถึงปัญหาในการสร้างเงินสดจากธุรกิจหลัก ซึ่งต้องเร่งแก้ไข

- กิจกรรมลงทุน: การติดลบมักเป็นเรื่องดีสำหรับธุรกิจที่ขยายตัว แต่ถ้าติดลบมากเกินและไม่สอดคล้องกับศักยภาพสร้างเงินสด ควรตรวจสอบความคุ้มค่าของการลงทุนนั้นๆ

- กิจกรรมจัดหาเงิน: ถ้าเป็นบวก อาจมาจากการกู้ยืมหรือออกหุ้นใหม่ ถ้าติดลบ อาจเป็นการชำระหนี้หรือจ่ายปันผล ต้องดูนโยบายบริษัทประกอบเพื่อตีความที่ถูกต้อง

รูปแบบเหล่านี้ยังช่วยบอกถึงระยะชีวิตของธุรกิจ เช่น ธุรกิจเติบโตมักมีกระแสเงินสดดำเนินงานบวก ลงทุนติดลบ และจัดหาเงินบวก เพื่อนำเงินกู้มาลงทุน ซึ่งเป็นวงจรปกติที่เห็นได้บ่อยใน SME ไทย

ขั้นตอนที่ 3: คำนวณอัตราส่วนสำคัญ

เพื่อเพิ่มมิติในการวิเคราะห์ การคำนวณอัตราส่วนจากงบกระแสเงินสดจะช่วยให้เห็นภาพชัดขึ้น โดยอัตราส่วนหลักๆ มีดังนี้:

| อัตราส่วน | สูตรคำนวณ | บ่งบอกถึง |

|---|---|---|

| อัตราส่วนกระแสเงินสดต่อยอดขาย | กระแสเงินสดจากดำเนินงาน / ยอดขายสุทธิ | ความสามารถในการเปลี่ยนยอดขายเป็นเงินสด |

| อัตราส่วนกระแสเงินสดต่อกำไร | กระแสเงินสดจากดำเนินงาน / กำไรสุทธิ | คุณภาพของกำไร (เป็นเงินสดจริงแค่ไหน) |

| อัตราส่วนความสามารถในการชำระหนี้ | กระแสเงินสดจากดำเนินงาน / หนี้สินรวม | ความสามารถในการชำระหนี้ด้วยเงินสดที่เกิดจากการดำเนินงาน |

| อัตราส่วนความเพียงพอของกระแสเงินสด | (กระแสเงินสดจากดำเนินงาน – เงินปันผล – การลงทุนในสินทรัพย์ถาวร) / กระแสเงินสดจากดำเนินงาน | ความสามารถในการสร้างเงินสดเพื่อลงทุนและจ่ายปันผล |

อัตราส่วนเหล่านี้ไม่เพียงช่วยวัดความมั่นคง แต่ยังบอกถึงความคล่องตัวทางการเงิน ทำให้ผู้ประกอบการและนักลงทุนตัดสินใจได้มั่นใจยิ่งขึ้น โดยเฉพาะในตลาดไทยที่ต้องแข่งขันสูง

ขั้นตอนที่ 4: เปรียบเทียบแนวโน้มและอุตสาหกรรม

เพื่อให้การวิเคราะห์สมบูรณ์ยิ่งขึ้น ควรนำข้อมูลกระแสเงินสดจากหลายงวดมาพิจารณา เช่น 3-5 ปีย้อนหลัง เพื่อดูการเปลี่ยนแปลงและแนวโน้ม นอกจากนี้ การเทียบกับค่าเฉลี่ยอุตสาหกรรมหรือคู่แข่งจะช่วยชี้จุดแข็งจุดอ่อน และตำแหน่งของธุรกิจในตลาด โดยในบริบทไทย การเปรียบเทียบนี้ช่วยให้เห็นว่าธุรกิจปรับตัวกับปัจจัยเศรษฐกิจได้ดีแค่ไหน

วิธีการจัดทำงบกระแสเงินสด: ทางตรง vs. ทางอ้อม

การเตรียมงบกระแสเงินสดมีสองวิธีหลักที่ให้ผลสุทธิเท่ากัน แต่ต่างกันที่การนำเสนอรายละเอียด ซึ่งช่วยให้ผู้ใช้เลือกตามความเหมาะสม:

| คุณสมบัติ | วิธีทางตรง (Direct Method) | วิธีทางอ้อม (Indirect Method) |

|---|---|---|

| แนวคิด | แสดงรายการรับและจ่ายเงินสดจากการดำเนินงานจริง | เริ่มต้นจากกำไรสุทธิ และปรับปรุงด้วยรายการที่ไม่ใช่เงินสด |

| รายละเอียด | เห็นแหล่งที่มาและใช้ไปของเงินสดชัดเจน (เช่น เงินสดรับจากลูกค้า, เงินสดจ่ายให้ซัพพลายเออร์) | มุ่งเน้นความสัมพันธ์ระหว่างกำไรกับกระแสเงินสด |

| ข้อดี | เข้าใจง่าย เห็นภาพการดำเนินงานจริง เหมาะกับการวางแผนกระแสเงินสดรายวัน | จัดทำได้ง่ายกว่า เพราะใช้ข้อมูลจากงบกำไรขาดทุนและงบดุลโดยตรง |

| ข้อเสีย | จัดทำยุ่งยากกว่า ต้องเก็บข้อมูลเงินสดรับ-จ่ายแยกต่างหาก | ไม่เห็นรายละเอียดของเงินสดรับ-จ่ายจริง |

| การใช้งานในไทย | มาตรฐานการบัญชีไทย (TFRS) แนะนำวิธีทางตรง แต่ส่วนใหญ่ยังคงใช้วิธีทางอ้อม | เป็นที่นิยมและใช้กันอย่างแพร่หลายในประเทศไทย |

แม้ว่าวิธีทางตรงจะให้ข้อมูลเชิงปฏิบัติที่ละเอียดกว่า แต่ด้วยความซับซ้อนในการจัดทำ ธุรกิจไทยส่วนใหญ่ รวมถึงบริษัทจดทะเบียนใน SET มักเลือกวิธีทางอ้อมเพื่อความสะดวก อย่างไรก็ตาม การรู้จักทั้งสองวิธีจะช่วยให้ตีความงบได้ถูกต้องและนำไปใช้ประโยชน์ได้เต็มที่ โดยเฉพาะสำหรับ SME ที่ต้องการวางแผนสภาพคล่องอย่างใกล้ชิด

การประยุกต์ใช้และกรณีศึกษาธุรกิจไทย

ตัวอย่างการวิเคราะห์งบกระแสเงินสดของ SME ไทย

สมมติกรณี “ร้านกาแฟสบายใจ” ซึ่งเป็น SME ในกรุงเทพฯ ที่ดำเนินกิจการมา 3 ปีแล้ว

- กระแสเงินสดจากดำเนินงาน: เป็นบวกและเพิ่มขึ้นอย่างต่อเนื่อง สะท้อนว่าร้านสามารถสร้างเงินสดจากยอดขายกาแฟและอาหารได้ดี

- กระแสเงินสดจากลงทุน: ปีแรกติดลบสูงจากการซื้อเครื่องชงกาแฟและตกแต่งร้าน ปีที่สองลดลงเพราะลงทุนน้อย ปีที่สามเป็นศูนย์เพราะหยุดลงทุนชั่วคราว

- กระแสเงินสดจากจัดหาเงิน: ปีแรกบวกมากจากการกู้ธนาคาร ปีที่สองติดลบเล็กน้อยจากการเริ่มชำระ ปีที่สามติดลบเพิ่มจากการชำระหนี้ต่อเนื่อง

การวิเคราะห์: ร้านกาแฟสบายใจกำลังอยู่ในเฟสเติบโตและเริ่มมั่นคง โดยกระแสเงินสดดำเนินงานที่แข็งแกร่งแสดงถึงจุดแข็งในธุรกิจหลัก การลดลงของการลงทุนและการชำระหนี้ที่เพิ่มขึ้นบ่งชี้ว่าธุรกิจเริ่มพึ่งพาเงินสดจากตัวเองมากขึ้น ซึ่งเป็นพัฒนาการที่ดีสำหรับ SME ในตลาดกาแฟไทยที่แข่งขันดุเดือด

ข้อเสนอแนะ: ควรคงการควบคุมต้นทุนไว้และพิจารณาขยายสาขา หากกระแสเงินสดดำเนินงานยังคงเติบโต เพื่อใช้โอกาสในตลาดที่กำลังขยายตัว

เครื่องมือและโปรแกรมช่วยจัดการกระแสเงินสดสำหรับธุรกิจไทย

SME ไทยมีตัวเลือกเครื่องมือบัญชีที่ช่วยจัดการและจัดทำงบกระแสเงินสดได้สะดวก โดยตัวอย่างที่นิยม ได้แก่:

- FlowAccount: โปรแกรมบัญชีออนไลน์ที่เหมาะกับ SME ไทย ใช้งานง่าย รองรับการออกใบกำกับภาษี บันทึกรายรับ-รายจ่าย และสรุปงบการเงินรวมถึงงบกระแสเงินสด ดูรายละเอียดเพิ่มเติมที่ FlowAccount

- PEAK: ระบบบัญชีออนไลน์ครบครัน ครอบคลุมตั้งแต่เอกสาร การบันทึกบัญชี จนถึงการวิเคราะห์งบการเงิน เหมาะสำหรับธุรกิจที่ต้องการฟังก์ชันหลากหลาย ดูรายละเอียดเพิ่มเติมที่ PEAK

- Excel Template: สำหรับธุรกิจเล็กที่ยังไม่พร้อมใช้ซอฟต์แวร์เต็มรูปแบบ เทมเพลต Excel สำหรับบันทึกและสรุปกระแสเงินสดเป็นทางเลือกง่ายๆ สามารถหาดาวน์โหลดฟรีจากเว็บรัฐบาลหรือแหล่งข้อมูลการเงิน

การเลือกเครื่องมือที่ใช่จะช่วยลดภาระการจัดการเงินสด และทำให้การวิเคราะห์งบกระแสเงินสดกลายเป็นเรื่องที่เข้าถึงได้ง่ายสำหรับผู้ประกอบการไทย โดยเฉพาะในยุคดิจิทัลที่ข้อมูลต้องอัปเดตแบบเรียลไทม์

ข้อผิดพลาดที่พบบ่อยและข้อควรระวังในการวิเคราะห์งบกระแสเงินสด

ถึงแม้งบกระแสเงินสดจะมีประโยชน์มาก แต่ก็มีข้อจำกัดและความผิดพลาดที่พบบ่อยในหมู่ผู้ประกอบการและนักลงทุนไทย ซึ่งควรหลีกเลี่ยงเพื่อไม่ให้เกิดปัญหา:

- การยึดติดกับกำไรสุทธิมากเกินไป: หลายคนโฟกัสแต่กำไรในงบกำไรขาดทุน จนละเลยกระแสเงินสด ซึ่งอาจนำไปสู่ภาวะขาดสภาพคล่องแม้กำไรจะดูดี

- การตีความกระแสเงินสดติดลบผิด: กระแสเงินสดลงทุนที่ติดลบไม่ใช่เรื่องแย่เสมอไป ถ้าเป็นการลงทุนเพื่ออนาคต แต่ต้องดูบริบทให้ดี

- การไม่เปรียบเทียบข้อมูล: การดูแค่งวดเดียวอาจทำให้เข้าใจผิด ควรเทียบแนวโน้มหลายปีและกับอุตสาหกรรมเพื่อมุมมองที่ถูกต้อง

- การไม่พิจารณานโยบายบัญชี: วิธีบันทึกบางอย่าง เช่น การรับรู้รายได้ อาจกระทบการนำเสนองบกระแสเงินสด ต้องตรวจสอบให้ละเอียด

- การละเลยปัจจัยภายนอก: ปัจจัยอย่างเศรษฐกิจ ตลาด การแข่งขัน และกฎหมายไทย ล้วนมีผลต่อกระแสเงินสด การวิเคราะห์ที่ดีต้องรวมปัจจัยเหล่านี้

- ข้อจำกัดด้านภาษี: เงินสดหมุนเวียนสูงไม่จำเป็นต้องหมายถึงภาษีสูงเสมอ และรายการไม่ใช่เงินสดบางอย่างอาจกระทบภาษี การเข้าใจโครงสร้างภาษีไทยจึงสำคัญสำหรับการวางแผน

ด้วยความเข้าใจที่ลึกซึ้งและการระมัดระวังเหล่านี้ ผู้ประกอบการจะสามารถใช้ข้อมูลได้อย่างมีประสิทธิภาพ โดยหลีกเลี่ยงการตัดสินใจที่เสี่ยง

สรุป: วางแผนอนาคตธุรกิจด้วยงบกระแสเงินสด

งบกระแสเงินสดไม่ใช่แค่เอกสารทางการเงินธรรมดา แต่เป็นเครื่องมือนำทางที่ช่วยให้ผู้ประกอบการและนักลงทุนไทยมองเห็นสุขภาพทางการเงินจริงๆ ของธุรกิจ การวิเคราะห์ส่วนประกอบทั้งสาม อัตราส่วนสำคัญ และแนวโน้ม จะเผยให้เห็นสภาพคล่อง ความสามารถทำกำไร และโอกาสเติบโต

เมื่อนำข้อมูลนี้ไปประยุกต์ในการตัดสินใจ เช่น จัดการหนี้ วางแผนลงทุน หรือประเมินความเสี่ยง จะช่วยสร้างกลยุทธ์ธุรกิจที่แข็งแกร่งและยั่งยืนในระยะยาว ขอให้ทุกท่านนำเครื่องมือนี้ไปใช้ให้เกิดประโยชน์ เพื่ออนาคตธุรกิจที่มั่นคงและเติบโตในประเทศไทย

งบกระแสเงินสดต่างจากงบกำไรขาดทุนและงบดุลอย่างไร?

งบกระแสเงินสดเน้นการเคลื่อนไหวของเงินสดเข้าและออกที่เกิดขึ้นจริง ขณะที่งบกำไรขาดทุนบันทึกตามหลักคงค้างซึ่งอาจยังไม่ใช่เงินสด และงบดุลแสดงภาพรวมสินทรัพย์ หนี้สิน และทุน ณ วันใดวันหนึ่ง ทั้งสามส่วนนี้เสริมกันเพื่อให้ข้อมูลครบถ้วนสำหรับการวิเคราะห์

ธุรกิจ SME ในประเทศไทยควรวิเคราะห์งบกระแสเงินสดบ่อยแค่ไหนเพื่อประสิทธิภาพสูงสุด?

SME ควรตรวจสอบทุกไตรมาสอย่างน้อย แต่ถ้าธุรกิจมีเงินสดหมุนเวียนเร็วหรือมีการลงทุนกู้ยืมบ่อย อาจทำรายเดือนเพื่อติดตามสภาพคล่องและแก้ปัญหาได้ทันเวลา โดยเฉพาะในสภาวะตลาดที่ผันผวน

ถ้ากระแสเงินสดจากการดำเนินงานของธุรกิจไทยติดลบ ควรแก้ไขอย่างไร?

กรณีนี้ต้องแก้ไขด่วน เช่น เร่งเก็บหนี้ ลดเครดิตให้ลูกค้า บริหารสต็อกให้มีประสิทธิภาพ ลดค่าใช้จ่ายไม่จำเป็น หรือปรับกลยุทธ์เพิ่มยอดขายและราคา เพื่อฟื้นฟูการสร้างเงินสดจากธุรกิจหลัก

นักลงทุนมือใหม่ควรดูอะไรเป็นพิเศษในงบกระแสเงินสดก่อนตัดสินใจซื้อหุ้นในตลาดหลักทรัพย์แห่งประเทศไทย (SET)?

ควรโฟกัสที่ กระแสเงินสดจากกิจกรรมดำเนินงาน ว่าบวกและเติบโตไหม เพราะบอกถึงศักยภาพธุรกิจหลัก และดู กระแสเงินสดสุทธิ โดยรวม รวมถึง อัตราส่วนกระแสเงินสดต่อหนี้สิน เพื่อประเมินความสามารถชำระหนี้

มีโปรแกรมหรือแอปพลิเคชันบัญชีของไทยตัวไหนบ้างที่ช่วยในการจัดทำและวิเคราะห์งบกระแสเงินสดได้ง่ายๆ?

ตัวเลือกยอดนิยมสำหรับไทยคือ FlowAccount และ PEAK Account ซึ่งออกแบบให้ SME ใช้งานง่าย มีเครื่องมือออกรายงานงบการเงินครบ รวมถึงงบกระแสเงินสดแบบอัตโนมัติ

การวิเคราะห์งบกระแสเงินสดสามารถช่วยในการวางแผนภาษีและลดความเสี่ยงทางการเงินของธุรกิจในประเทศไทยได้อย่างไร?

ช่วยให้เห็นเงินสดจริงสำหรับวางแผนชำระภาษีทันเวลา ลดความเสี่ยงขาดสภาพคล่อง นอกจากนี้ ยังช่วยวางแผนลงทุนกู้ยืมที่อาจได้ประโยชน์จากสิทธิหักลดหย่อนหรือดอกเบี้ยตามกฎภาษีไทย ทำให้จัดการความเสี่ยงได้ดีขึ้น

วิธีทางตรงและวิธีทางอ้อมในการจัดทำงบกระแสเงินสด มีข้อดีข้อเสียที่แตกต่างกันอย่างไรสำหรับบริษัทไทย?

วิธีทางตรง ให้ภาพชัดเจนของเงินสดรับ-จ่ายจริง ช่วยเข้าใจการดำเนินงานลึกซึ้ง แต่จัดทำยาก วิธีทางอ้อม ง่ายกว่าเพราะปรับจากกำไรสุทธิ แต่ขาดรายละเอียดรับ-จ่าย บริษัทไทยส่วนใหญ่ใช้วิธีทางอ้อมเพราะสะดวก แม้มาตรฐานการบัญชีไทย แนะนำทางตรง

สามารถหาตัวอย่างงบกระแสเงินสดที่ใช้ได้จริงกับธุรกิจขนาดเล็กในประเทศไทยแบบ Excel ได้จากที่ไหน?

หาได้จากเว็บไซต์ สสว. (สำนักงานส่งเสริมวิสาหกิจขนาดกลางและขนาดย่อม) สถาบันการเงินสนับสนุน SME หรือเว็บบริษัทบัญชีที่ให้เทมเพลต Excel ฟรีสำหรับธุรกิจขนาดเล็ก

กระแสเงินสดที่แข็งแกร่งมีผลต่อการขอสินเชื่อจากธนาคารไทยอย่างไร?

กระแสเงินสดแข็งแกร่ง โดยเฉพาะจากดำเนินงาน เป็นปัจจัยหลักที่ธนาคารไทยดู เพราะแสดงศักยภาพชำระหนี้ ทำให้ธุรกิจดูน่าเชื่อถือและมีโอกาสได้สินเชื่อในอัตราดอกเบี้ยดี

ข้อจำกัดและข้อควรระวังสำคัญอะไรบ้างที่ผู้ประกอบการไทยควรรู้ในการใช้ข้อมูลจากงบกระแสเงินสด?

งบนี้มีประโยชน์แต่ไม่สมบูรณ์คนเดียว ควรวิเคราะห์คู่กับงบอื่นๆ และปัจจัยภายนอก เช่น เศรษฐกิจ นโยบายรัฐ การแข่งขัน หลีกเลี่ยงการดูแค่งวดเดียวหรือไม่สนใจความต่างของวิธีจัดทำ (ทางตรง vs. ทางอ้อม) เพื่อตัดสินใจอย่างรอบคอบ