บทนำ: ทำไมต้องสนใจ S&P 500 และการเปรียบเทียบดัชนี?

ดัชนี S&P 500 ถือเป็นตัวชี้วัดหลักที่สะท้อนสภาพเศรษฐกิจสหรัฐฯ และแนวโน้มตลาดหุ้นทั่วโลกได้อย่างชัดเจน การศึกษาดัชนีนี้ไม่ใช่แค่ช่วยให้นักลงทุนชาวไทยเห็นภาพใหญ่ของตลาดที่ยิ่งใหญ่ที่สุด แต่ยังเป็นจุดเริ่มต้นสำคัญสำหรับการค้นหาโอกาสลงทุนที่ช่วยเสริมสร้างพอร์ตการลงทุนให้เติบโตในระยะยาว บทความนี้จะพาคุณดำดิ่งสู่สาระสำคัญของ S&P 500 โดยเปรียบเทียบกับดัชนีอื่นๆ ที่เด่นชัดอย่าง Nasdaq 100 และ Dow Jones พร้อมทั้งแนะนำแนวทางลงทุนที่เหมาะสำหรับนักลงทุนไทย รวมถึงวิเคราะห์ความเสี่ยง โอกาสต่างๆ และประเด็นที่ต้องคำนึงถึง เช่น ภาษีและอัตราแลกเปลี่ยน ซึ่งทั้งหมดนี้จะช่วยให้คุณตัดสินใจได้อย่างมั่นใจมากขึ้น

S&P 500 คืออะไร? เจาะลึกถึงแก่นดัชนีสำคัญของสหรัฐฯ

ประวัติและที่มาของ S&P 500

ดัชนี S&P 500 หรือที่รู้จักในชื่อ Standard & Poor’s 500 เริ่มต้นขึ้นในปี 1957 จากบริษัท Standard & Poor’s ผู้เชี่ยวชาญด้านการจัดอันดับเครดิตและข้อมูลทางการเงินชั้นนำระดับโลก วัตถุประสงค์หลักคือเพื่อให้ภาพรวมของตลาดหุ้นสหรัฐฯ ผ่านการรวบรวมบริษัทขนาดใหญ่ 500 รายจากหลากหลายภาคส่วน ดัชนีนี้จึงกลายเป็นเครื่องมือที่ได้รับการยอมรับในวงกว้างว่าเป็นตัวแทนที่สมบูรณ์แบบของตลาดหุ้นอเมริกัน เนื่องจากครอบคลุมสัดส่วนมูลค่าตลาดส่วนใหญ่ของบริษัทจดทะเบียนทั้งหมดในประเทศนั้น

ส่วนประกอบและเกณฑ์การคัดเลือกบริษัทใน S&P 500

ดัชนี S&P 500 ประกอบด้วยหุ้นจากบริษัทอเมริกันชั้นนำ 500 แห่งที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ โดยใช้เกณฑ์คัดเลือกที่ค่อนข้างเข้มงวดเพื่อให้มั่นใจในคุณภาพ เช่น:

- **ขนาดตลาด:** บริษัทต้องมีมูลค่าตลาดเกินระดับที่กำหนด ซึ่งจะปรับปรุงตามสถานการณ์

- **สภาพคล่อง:** หุ้นต้องซื้อขายได้ง่ายและต่อเนื่อง

- **สาธารณะ:** ต้องมีหุ้นหมุนเวียนในตลาดอย่างน้อย 50%

- **กำไร:** ต้องมีกำไรสุทธิเป็นบวกในไตรมาสสี่ช่วงล่าสุด

- **การเป็นตัวแทน:** ต้องครอบคลุมอุตสาหกรรมหลากหลายในเศรษฐกิจสหรัฐฯ

ดัชนีนี้คำนวณแบบถ่วงน้ำหนักตามมูลค่าตลาด ทำให้บริษัทขนาดยักษ์มีอิทธิพลต่อการเปลี่ยนแปลงมากกว่า ตัวอย่างบริษัทนำอย่าง Apple, Microsoft, Amazon, Alphabet (Google), Nvidia และ Tesla ซึ่งส่วนใหญ่มาจากวงการเทคโนโลยีและสินค้าอุปโภคบริโภค ลองศึกษาข้อมูลเพิ่มเติมได้ที่ เว็บไซต์ S&P Dow Jones Indices เพื่อความเข้าใจที่ลึกซึ้งยิ่งขึ้น

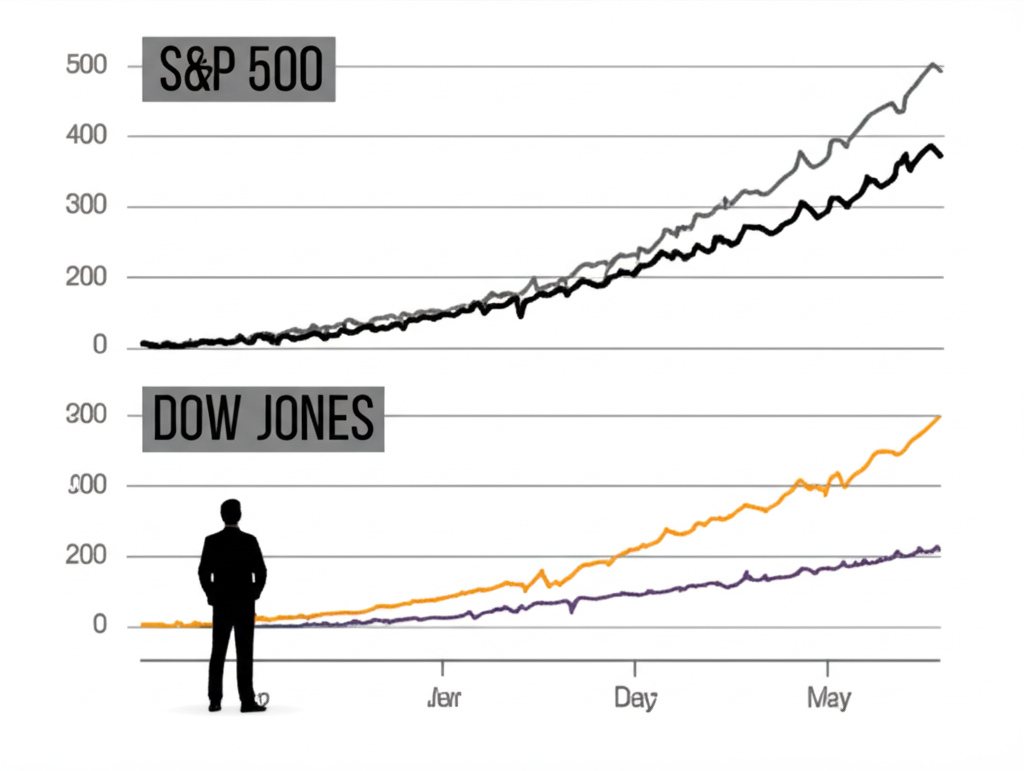

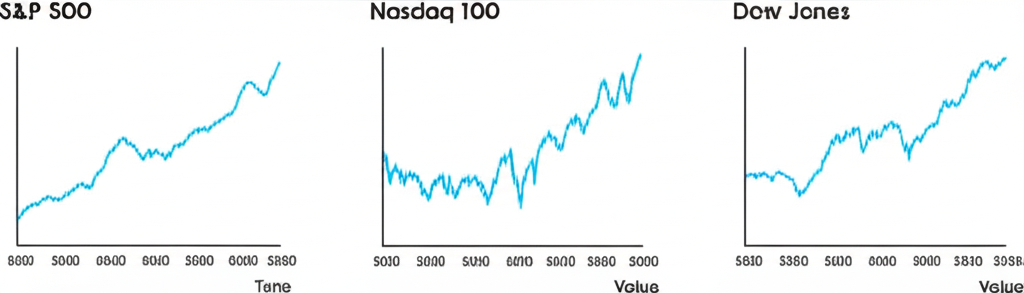

เปรียบเทียบ S&P 500 กับดัชนีหลักอื่นๆ: Nasdaq 100 และ Dow Jones

เมื่อคุณเข้าใจความแตกต่างระหว่างดัชนีเหล่านี้ ก็จะช่วยให้เลือกตัวเลือกที่ตรงกับเป้าหมายการลงทุนของตัวเองได้ง่ายขึ้น โดยเฉพาะสำหรับนักลงทุนที่กำลังมองหาสมดุลระหว่างความเสี่ยงและผลตอบแทน

S&P 500 vs. Nasdaq 100: ความแตกต่างที่นักลงทุนควรรู้

ทั้ง S&P 500 และ Nasdaq 100 เป็นดัชนีที่ได้รับความนิยมสูง แต่โครงสร้างและจุดเด่นต่างกันอย่างสิ้นเชิง ซึ่งส่งผลต่อสไตล์การลงทุนที่เหมาะสม:

| คุณสมบัติ | S&P 500 | Nasdaq 100 |

|---|---|---|

| **จำนวนบริษัท** | 500 บริษัท | 100 บริษัท |

| **เกณฑ์การคัดเลือก** | บริษัทขนาดใหญ่หลากหลายอุตสาหกรรม (รวมถึงกลุ่มการเงิน) | บริษัทขนาดใหญ่ที่ไม่ใช่กลุ่มการเงิน ส่วนใหญ่เป็นเทคโนโลยีและเติบโตสูง |

| **การถ่วงน้ำหนัก** | ถ่วงน้ำหนักตามมูลค่าตลาด | ถ่วงน้ำหนักตามมูลค่าตลาด |

| **อุตสาหกรรมเด่น** | เทคโนโลยี, สุขภาพ, การเงิน, การบริโภค, อุตสาหกรรม | เทคโนโลยี, การสื่อสาร, การบริโภคที่ไม่จำเป็น |

| **ความผันผวน** | ปานกลาง (สะท้อนตลาดรวม) | สูงกว่า (เน้นหุ้นเติบโต) |

| **ผลตอบแทนย้อนหลัง** | มั่นคง, เติบโตอย่างสม่ำเสมอ | มีโอกาสเติบโตสูงกว่า แต่ผันผวนกว่า |

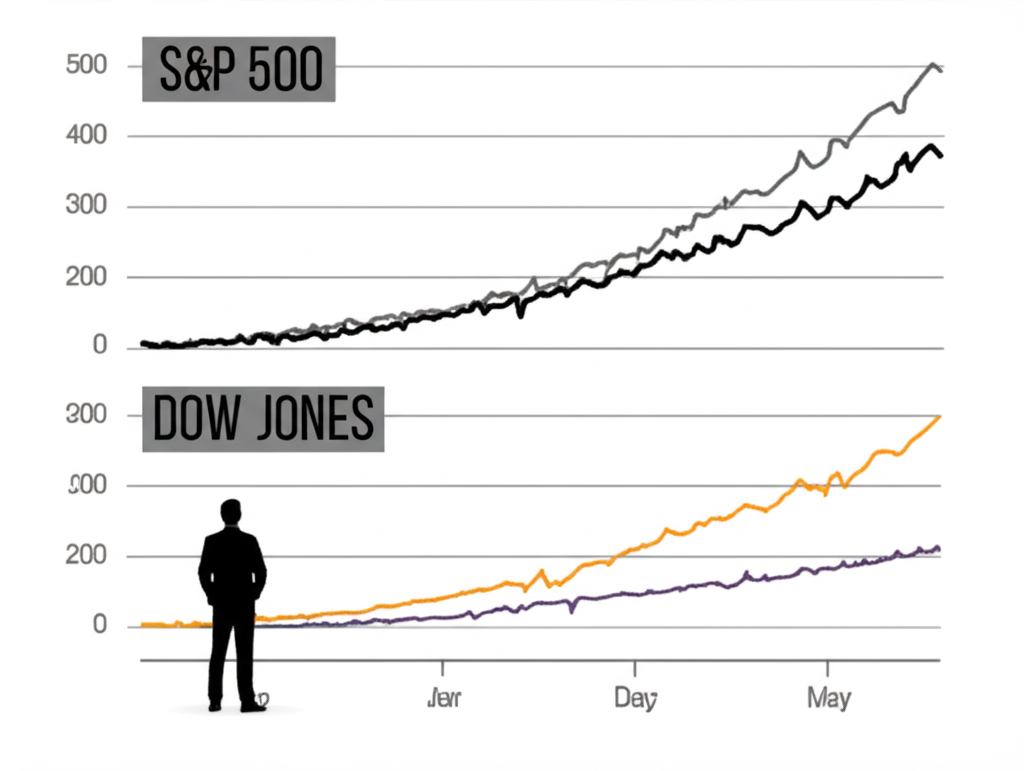

Nasdaq 100 มักให้ผลตอบแทนที่พุ่งสูงในช่วงที่เทคโนโลยีรุ่งเรือง แต่ก็มาพร้อมความผันผวนที่รุนแรงกว่า ในทางตรงกันข้าม S&P 500 ช่วยกระจายความเสี่ยงได้กว้างขวางกว่า และจับภาพเศรษฐกิจโดยรวมได้แม่นยำ ทำให้เป็นตัวเลือกที่สมดุลสำหรับนักลงทุนระยะยาว

S&P 500 vs. Dow Jones Industrial Average (DJIA): ภาพรวมที่แตกต่าง

Dow Jones Industrial Average หรือ DJIA ถือเป็นดัชนีที่เก่าแก่และเป็นสัญลักษณ์ แต่ก็มีข้อจำกัดที่ชัดเจนเมื่อเทียบกับ S&P 500:

| คุณสมบัติ | S&P 500 | Dow Jones Industrial Average (DJIA) |

|---|---|---|

| **จำนวนบริษัท** | 500 บริษัท | 30 บริษัท |

| **เกณฑ์การคัดเลือก** | บริษัทขนาดใหญ่หลากหลายอุตสาหกรรม | บริษัท “บลูชิพ” ขนาดใหญ่ 30 แห่ง ที่มีชื่อเสียง |

| **การถ่วงน้ำหนัก** | ถ่วงน้ำหนักตามมูลค่าตลาด | ถ่วงน้ำหนักตามราคาหุ้น (Price-weighted) |

| **การเป็นตัวแทน** | ครอบคลุมตลาดหุ้นสหรัฐฯ ได้ดีกว่า | เป็นตัวแทนของบริษัทชั้นนำบางกลุ่ม ไม่ได้สะท้อนตลาดรวม |

ด้วยจำนวนบริษัทเพียง 30 รายและการถ่วงน้ำหนักตามราคาหุ้น (ที่ให้ความสำคัญกับหุ้นราคาสูงโดยไม่คำนึงถึงขนาดบริษัทโดยรวม) DJIA จึงไม่สามารถสะท้อนภาพรวมตลาดได้เท่ากับ S&P 500 ซึ่งครอบคลุมและแม่นยำกว่า ทำให้ดัชนีนี้เป็นตัวเลือกที่เชื่อถือได้สำหรับการวิเคราะห์เศรษฐกิจสหรัฐฯ ในวงกว้าง

ผลตอบแทนและประสิทธิภาพของ S&P 500 ย้อนหลัง

ตลอดหลายทศวรรษที่ผ่านมา S&P 500 แสดงให้เห็นผลตอบแทนที่น่าเหลือเชื่อ โดยเฉลี่ยอยู่ที่ราว 10-12% ต่อปี แม้จะต้องเผชิญวิกฤตต่างๆ เช่น วิกฤตการเงินปี 2008 ฟองสบู่ดอทคอมตอนต้นยุค 2000s หรือการแพร่ระบาดของโควิด-19 ในปี 2020 แต่ดัชนีนี้ก็ฟื้นตัวได้อย่างแข็งแกร่งและเติบโตต่อเนื่องเสมอ ซึ่งพิสูจน์ว่าการลงทุนในดัชนีนี้เหมาะสำหรับผู้ที่มองหาการเติบโตจากตลาดในระยะยาว โดยเฉพาะเมื่อพิจารณาถึงการฟื้นตัวหลังวิกฤตที่ผ่านมา ซึ่งมักให้ผลตอบแทนที่สูงกว่าค่าเฉลี่ยในช่วงฟื้นฟู

วิธีการลงทุนใน S&P 500 สำหรับนักลงทุนไทย

นักลงทุนชาวไทยมีทางเลือกหลากหลายในการเข้าถึง S&P 500 แต่ละวิธีล้วนมีจุดเด่นและข้อจำกัดที่แตกต่าง เพื่อให้คุณเลือกได้เหมาะสมกับไลฟ์สไตล์และความรู้ของตัวเอง

การลงทุนโดยตรงในหุ้นสหรัฐฯ ผ่านโบรกเกอร์ต่างประเทศ

คุณสามารถสมัครบัญชีกับโบรกเกอร์ระดับโลกอย่าง Interactive Brokers, Saxo Bank หรือ Charles Schwab ซึ่งเปิดโอกาสให้นักลงทุนไทยซื้อหุ้นสหรัฐฯ หรือ ETF ที่ติดตาม S&P 500 ได้ตรงๆ ข้อดีคือความยืดหยุ่นในการเลือกหุ้นรายตัว แต่ต้องระวังเรื่องค่าธรรมเนียม การแปลงเงินตรา และความยุ่งยากในการจัดการภาษี ซึ่งอาจซับซ้อนสำหรับมือใหม่

การลงทุนผ่านกองทุนรวม S&P 500 ในประเทศไทย

ทางเลือกนี้ได้รับความชื่นชอบจากนักลงทุนไทยเพราะความสะดวกและไม่ต้องจัดการภาษีด้วยตัวเอง กองทุนเหล่านี้มักลงทุนใน ETF ที่ตามรอย S&P 500 อีกชั้นหนึ่ง ตัวอย่างที่นิยม ได้แก่:

- **SCBS&P500** โดย บลจ.ไทยพาณิชย์

- **K-USXNDQ-A** โดย บลจ.กสิกรไทย (แม้จะเป็น Nasdaq 100 แต่เป็นตัวเลือกยอดนิยมสำหรับหุ้นสหรัฐฯ)

- **TMB US 500** โดย บลจ.ทหารไทย

ก่อนตัดสินใจ ควรตรวจสอบค่าธรรมเนียมการจัดการ นโยบายลงทุน และผลงานย้อนหลังของกองทุนแต่ละตัว เพื่อให้มั่นใจว่าตรงกับความต้องการของคุณ ลองดูรายละเอียดเพิ่มเติมที่ Finnomena หรือเว็บไซต์ของบลจ. แต่ละแห่ง

การลงทุนผ่าน ETF ที่จดทะเบียนในตลาดต่างประเทศ

ETF ที่ตาม S&P 500 เป็นตัวเลือกยอดฮิตทั่วโลกเพราะค่าธรรมเนียมต่ำและซื้อขายได้คล่องตัว ตัวอย่าง ETF ชั้นนำ ได้แก่:

- **SPY (SPDR S&P 500 ETF Trust)**

- **IVV (iShares Core S&P 500 ETF)**

- **VOO (Vanguard S&P 500 ETF)**

นักลงทุนไทยเข้าถึงได้ผ่านโบรกเกอร์ต่างประเทศ หรือบางแพลตฟอร์มในไทยที่เชื่อมต่อตลาดนอกโดยตรง ซึ่งช่วยให้การลงทุนง่ายขึ้นโดยไม่ต้องจัดการเรื่องซับซ้อนมากนัก

S&P 500 เหมาะกับใคร? วิเคราะห์ความเสี่ยงและผลตอบแทน

ดัชนี S&P 500 จะเหมาะกับนักลงทุนที่:

- **มองหาการลงทุนระยะยาว:** เพื่อชิงโอกาสจากเศรษฐกิจสหรัฐฯ ที่เติบโตต่อเนื่อง

- **รับความเสี่ยงได้ในระดับปานกลางถึงสูง:** แม้กระจายความเสี่ยงดี แต่ยังขึ้นลงตามตลาด

- **ต้องการกระจายพอร์ต:** การลงทุนใน 500 บริษัทช่วยลดผลกระทบจากหุ้นตัวเดียว

- **คาดหวังผลตอบแทนตามตลาด:** ไม่ไล่ล่าผลตอบแทนเหนือตลาด แต่เน้นความมั่นคงในระยะยาว

ความเสี่ยงหลักที่ต้องระวัง ได้แก่ ความเสี่ยงตลาดโดยรวม ความผันผวนจากอัตราแลกเปลี่ยน (เพราะใช้เงิน USD) และการเปลี่ยนแปลงนโยบายเศรษฐกิจสหรัฐฯ ซึ่งอาจส่งผลต่อผลตอบแทนโดยรวม แต่ด้วยการกระจายที่กว้าง ก็ช่วยบรรเทาความเสี่ยงเหล่านี้ได้ในระดับหนึ่ง

ข้อควรพิจารณาและกลยุทธ์สำหรับนักลงทุนไทยในการลงทุน S&P 500

การวางแผนภาษีสำหรับผลตอบแทนจากต่างประเทศ

สำหรับนักลงทุนไทย เรื่องภาษีคือหัวใจสำคัญที่ไม่ควรมองข้าม รายได้จากต่างประเทศ ไม่ว่าจะเป็นเงินปันผลหรือกำไรจากการขาย อาจต้องเสียภาษีในไทย ตัวอย่างเช่น เงินปันผลจากหุ้นหรือ ETF สหรัฐฯ จะถูกหักภาษี ณ ที่จ่ายที่ 15% หรือ 30% ตามสนธิสัญญาภาษีระหว่างประเทศ และหากนำเงินกลับไทยในปีเดียวกัน ก็ต้องรวมคำนวณภาษีเงินได้บุคคลธรรมดาเช่นกัน สำหรับกำไรจากการขาย หากนำเข้าประเทศในปีภาษีเดียวกัน ก็เข้าข่ายเสียภาษีด้วย การปรึกษาที่ปรึกษาภาษีผู้เชี่ยวชาญจะช่วยให้คุณวางแผนได้อย่างมีประสิทธิภาพ โดยเฉพาะในกรณีที่ลงทุนผ่านกองทุนไทยซึ่งอาจมีกฎเกณฑ์พิเศษ

การจัดการความเสี่ยงและผลกระทบจากอัตราแลกเปลี่ยน

เนื่องจาก S&P 500 อยู่ในสกุล USD อัตราแลกเปลี่ยนบาทต่อดอลลาร์จึงมีบทบาทสำคัญต่อผลตอบแทนจริง หากบาทแข็งขึ้น ผลกำไรเมื่อแปลงกลับอาจหายไป แต่ถ้าบาทอ่อน ผลตอบแทนจะยิ่งเพิ่มพูน วิธีจัดการที่ได้ผล เช่น ลงทุนสม่ำเสมอเพื่อถัวเฉลี่ยต้นทุน (Dollar-Cost Averaging) หรือเลือกกองทุนที่มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยน (Hedging) ซึ่งช่วยลดผลกระทบจากความผันผวนได้ โดยเฉพาะสำหรับนักลงทุนที่ไม่ต้องการเสี่ยงกับค่าเงินมากนัก

S&P 500 ในบริบทเศรษฐกิจโลกและแนวโน้มอนาคต

S&P 500 เชื่อมโยงอย่างแนบแน่นกับเศรษฐกิจโลก ไม่ว่าจะเป็นอัตราเงินเฟ้อ ดอกเบี้ย หรือความตึงเครียดทางภูมิรัฐศาสตร์ที่อาจกระทบบริษัทในดัชนี การติดตามข่าวสารเหล่านี้จึงจำเป็น เพื่อประเมินผลกระทบต่อการลงทุน ในอนาคต ดัชนีนี้ยังคงเป็นสัญลักษณ์ของนวัตกรรมและการเติบโตจากบริษัทชั้นนำ โดยปรับตัวเข้ากับเทคโนโลยีใหม่ๆ และพฤติกรรมผู้บริโภคที่เปลี่ยนไป เช่น การเติบโตของ AI และพลังงานหมุนเวียน ลองติดตาม รายงานแนวโน้มเศรษฐกิจโลกจากธนาคารโลก เพื่อข้อมูลประกอบการตัดสินใจที่อัปเดต

สรุป: S&P 500 ทางเลือกการลงทุนที่น่าสนใจ

S&P 500 คือหัวใจของการลงทุนในตลาดหุ้นสหรัฐฯ ที่มอบโอกาสเติบโตยาวนานและกระจายความเสี่ยงได้เหนือกว่าการถือหุ้นเดี่ยวๆ แม้จะมีช่วงผันผวนจากปัจจัยภายนอก แต่ประวัติศาสตร์ยืนยันถึงความยืดหยุ่นและการฟื้นตัวที่แข็งแกร่ง ไม่ว่าคุณจะเลือกทางลงทุนแบบไหน ไม่ว่าจะตรงผ่านโบรกเกอร์ต่างชาติ กองทุนรวมในไทย หรือ ETF ระดับโลก การศึกษาละเอียดถี่ถ้วนถึงความต่างจาก Nasdaq 100 และ Dow Jones รวมถึงการวางแผนความเสี่ยงและภาษี จะช่วยให้ S&P 500 กลายเป็นส่วนสำคัญที่มั่นคงในพอร์ตของคุณ สร้างผลตอบแทนที่ยั่งยืนในที่สุด

S&P 500 ปันผลกี่เปอร์เซ็นต์ต่อปี และนักลงทุนไทยจะได้รับผลตอบแทนนี้อย่างไร?

โดยทั่วไปแล้ว S&P 500 ETF มีอัตราเงินปันผลตอบแทน (Dividend Yield) อยู่ที่ประมาณ 1.5% – 2% ต่อปี ซึ่งอาจเปลี่ยนแปลงได้ตามสภาวะตลาดและนโยบายของบริษัทในดัชนี นักลงทุนไทยที่ลงทุนผ่านกองทุนรวมในประเทศ กองทุนจะจัดการเรื่องการรับเงินปันผลและอาจมีการนำไปลงทุนต่อ หรือจ่ายเป็นเงินปันผลให้แก่ผู้ถือหน่วยลงทุนตามนโยบายของกองทุน สำหรับการลงทุนโดยตรงใน ETF ต่างประเทศ เงินปันผลจะถูกจ่ายเข้าบัญชีลงทุนในสกุลเงิน USD และอาจถูกหักภาษี ณ ที่จ่ายในสหรัฐฯ

กองทุน S&P 500 ตัวไหนดีที่สุดสำหรับนักลงทุนไทยในปี 2567/2024?

การเลือกกองทุน S&P 500 ที่ดีที่สุดขึ้นอยู่กับเป้าหมายการลงทุนและระดับความเสี่ยงที่รับได้ของแต่ละบุคคล กองทุนยอดนิยมสำหรับนักลงทุนไทย ได้แก่ SCBS&P500 และ TMB US 500 ซึ่งเป็นกองทุนรวมในประเทศที่ลงทุนใน ETF ต่างประเทศอีกทอดหนึ่ง ควรเปรียบเทียบค่าธรรมเนียมการจัดการ นโยบายการป้องกันความเสี่ยงอัตราแลกเปลี่ยน และผลตอบแทนย้อนหลังของแต่ละกองทุนก่อนตัดสินใจลงทุน

Nasdaq 100 กับ S&P 500 ต่างกันอย่างไรในแง่ของโอกาสการเติบโตและความเสี่ยง?

Nasdaq 100 เน้นหุ้นกลุ่มเทคโนโลยีและนวัตกรรมสูง จึงมีโอกาสการเติบโตที่สูงกว่าและผลตอบแทนที่หวือหวากว่าในช่วงที่กลุ่มเทคโนโลยีเติบโต แต่ก็มาพร้อมกับความผันผวนและความเสี่ยงที่สูงกว่า S&P 500 ครอบคลุมบริษัท 500 แห่งจากหลากหลายอุตสาหกรรม ทำให้มีการกระจายความเสี่ยงที่ดีกว่าและสะท้อนเศรษฐกิจโดยรวมได้ดีกว่า มีแนวโน้มการเติบโตที่มั่นคงกว่าในระยะยาวแต่ผลตอบแทนอาจไม่หวือหวาเท่า Nasdaq 100

S&P 500 เหมาะกับใคร และนักลงทุนมือใหม่ควรเริ่มต้นอย่างไร?

S&P 500 เหมาะสำหรับนักลงทุนที่ต้องการลงทุนระยะยาว เพื่อรับการเติบโตของตลาดหุ้นสหรัฐฯ ผู้ที่ต้องการกระจายความเสี่ยง และผู้ที่รับความเสี่ยงได้ปานกลางถึงสูง สำหรับนักลงทุนมือใหม่ ควรเริ่มต้นด้วยการศึกษาข้อมูลให้เข้าใจ เลือกช่องทางการลงทุนที่สะดวก เช่น กองทุนรวม S&P 500 ในประเทศ และเริ่มต้นด้วยเงินจำนวนน้อยๆ พร้อมลงทุนแบบถัวเฉลี่ยต้นทุน (Dollar-Cost Averaging) อย่างสม่ำเสมอ

ฉันจะซื้อหุ้น S&P 500 หรือกองทุนที่เกี่ยวข้องได้จากที่ไหนในประเทศไทย?

นักลงทุนไทยสามารถซื้อกองทุนรวมที่ลงทุนใน S&P 500 ได้จากบริษัทหลักทรัพย์จัดการกองทุน (บลจ.) ต่างๆ ในประเทศไทย หรือผ่านแพลตฟอร์มตัวแทนจำหน่ายหน่วยลงทุน เช่น Finnomena, Dime หรือ Streaming Fund หากต้องการซื้อ ETF S&P 500 โดยตรงในตลาดสหรัฐฯ จะต้องเปิดบัญชีกับโบรกเกอร์ต่างประเทศ เช่น Interactive Brokers หรือ Saxo Bank

การลงทุนใน S&P 500 มีความเสี่ยงด้านอัตราแลกเปลี่ยนหรือไม่ และจะจัดการอย่างไร?

ใช่ การลงทุนใน S&P 500 มีความเสี่ยงด้านอัตราแลกเปลี่ยน เนื่องจากเป็นการลงทุนในสกุลเงิน USD ผลตอบแทนที่ได้รับเมื่อแปลงกลับเป็นเงินบาทอาจเพิ่มขึ้นหรือลดลงตามความผันผวนของอัตราแลกเปลี่ยน การจัดการความเสี่ยงสามารถทำได้โดย:

- เลือกกองทุนรวมที่มีนโยบายป้องกันความเสี่ยงอัตราแลกเปลี่ยน (Hedging)

- ลงทุนอย่างสม่ำเสมอในระยะยาวเพื่อถัวเฉลี่ยต้นทุนอัตราแลกเปลี่ยน

- ถือครองเงินลงทุนในรูปสกุลเงิน USD ไว้ หากมีแผนจะใช้เงินในอนาคตเป็นสกุลเงิน USD

นักลงทุนไทยต้องเสียภาษีอย่างไรเมื่อลงทุนใน S&P 500?

นักลงทุนไทยมีภาระภาษีดังนี้:

- **เงินปันผล:** ถูกหักภาษี ณ ที่จ่ายในสหรัฐฯ (โดยทั่วไป 15% หรือ 30%) และต้องนำมารวมคำนวณภาษีเงินได้บุคคลธรรมดาในไทย หากนำเงินปันผลกลับเข้าประเทศไทยในปีภาษีเดียวกัน

- **กำไรจากการขาย (Capital Gain):** หากนำกำไรจากการขายหลักทรัพย์กลับเข้าประเทศไทยในปีภาษีเดียวกัน จะต้องนำมารวมคำนวณภาษีเงินได้บุคคลธรรมดาในไทยเช่นกัน

สำหรับกองทุนรวมไทยที่ลงทุนใน S&P 500 หากกองทุนมีการจ่ายเงินปันผล ผู้ลงทุนก็อาจมีภาระภาษีตามกฎหมายไทย ควรปรึกษาผู้เชี่ยวชาญด้านภาษีเพื่อวางแผนอย่างเหมาะสม

รายชื่อหุ้น 5 อันดับแรกใน S&P 500 มีอะไรบ้างและส่งผลต่อดัชนีอย่างไร?

บริษัท 5 อันดับแรกใน S&P 500 มักจะเป็นบริษัทเทคโนโลยีขนาดใหญ่ที่มีมูลค่าตลาดสูง ได้แก่ Apple, Microsoft, Amazon, Alphabet (Google) และ Nvidia (รายชื่ออาจมีการเปลี่ยนแปลงเล็กน้อยตามช่วงเวลา) เนื่องจากดัชนี S&P 500 เป็นแบบถ่วงน้ำหนักตามมูลค่าตลาด การเคลื่อนไหวของราคาหุ้นของบริษัทเหล่านี้จึงมีผลกระทบอย่างมากต่อการขึ้นลงของดัชนีโดยรวม

S&P 500 ย้อนหลัง 10 ปีมีผลตอบแทนเฉลี่ยเท่าไหร่ และอนาคตมีแนวโน้มอย่างไร?

ในช่วง 10 ปีที่ผ่านมา (ณ ปี 2567) S&P 500 มีผลตอบแทนเฉลี่ยต่อปีที่น่าประทับใจ ซึ่งมักจะอยู่ในช่วง 10-15% หรือสูงกว่าในบางปี ขึ้นอยู่กับช่วงเวลาที่คำนวณ แนวโน้มในอนาคตคาดว่า S&P 500 ยังคงเป็นตัวแทนการเติบโตของเศรษฐกิจสหรัฐฯ และบริษัทชั้นนำระดับโลก โดยได้รับแรงหนุนจากนวัตกรรมเทคโนโลยีและการฟื้นตัวของเศรษฐกิจโลก แม้จะมีความเสี่ยงจากปัจจัยมหภาคต่างๆ แต่ในระยะยาวยังคงเป็นทางเลือกการลงทุนที่น่าสนใจ

การลงทุนใน S&P 500 ผ่าน Dime, Finnomena หรือโบรกเกอร์ไทยอื่นๆ มีข้อดีข้อเสียอย่างไร?

การลงทุนผ่านแพลตฟอร์มไทยเหล่านี้มีข้อดีคือ:

- **สะดวก:** ขั้นตอนการเปิดบัญชีและลงทุนเป็นภาษาไทย ทำได้ง่าย

- **ภาษี:** กองทุนรวมในไทยมักจะจัดการเรื่องภาษีเงินปันผลจากต่างประเทศให้

- **เริ่มต้นง่าย:** บางแพลตฟอร์มให้เริ่มต้นลงทุนด้วยเงินจำนวนน้อยได้

ข้อเสียคือ:

- **ค่าธรรมเนียม:** อาจมีค่าธรรมเนียมการจัดการกองทุนที่สูงกว่าการซื้อ ETF โดยตรง

- **ตัวเลือกจำกัด:** อาจมีตัวเลือกกองทุนหรือ ETF ให้เลือกน้อยกว่าโบรกเกอร์ต่างประเทศ

- **อัตราแลกเปลี่ยน:** บางกองทุนอาจไม่มีนโยบายป้องกันความเสี่ยงอัตราแลกเปลี่ยน

ควรเปรียบเทียบค่าธรรมเนียมและนโยบายของแต่ละแพลตฟอร์มก่อนตัดสินใจ