บทนำ: รูปแบบแท่งเทียน Hanging Man คืออะไร? ทำไมเทรดเดอร์ไทยควรให้ความสนใจ?

รูปแบบแท่งเทียน Hanging Man หรือที่รู้จักกันในชื่อแท่งเทียนแขวนคอ ถือเป็นหนึ่งในเครื่องมือสำคัญสำหรับการวิเคราะห์ทางเทคนิค โดยเฉพาะเมื่อมันปรากฏขึ้นเพื่อบ่งบอกถึงโอกาสที่แนวโน้มราคาจะพลิกจากขาขึ้นเป็นขาลง โดยมักเกิดในช่วงที่ตลาดกำลังเคลื่อนไหวขึ้นอย่างต่อเนื่องและแข็งแกร่ง สัญญาณนี้เปรียบเสมือนคำเตือนล่วงหน้าให้กับนักลงทุนและเทรดเดอร์ในตลาดหุ้นไทย เพื่อเตรียมรับมือกับการเปลี่ยนแปลงที่อาจตามมา ในบทความนี้ เราจะมาสำรวจรายละเอียดเกี่ยวกับความหมาย วิธีการจำกัดตัว รูปแบบการนำไปใช้จริงในตลาดไทย รวมถึงข้อจำกัดและกลยุทธ์จัดการความเสี่ยง เพื่อช่วยให้คุณนำสัญญาณนี้ไปประยุกต์ใช้ได้อย่างชาญฉลาดและมีประสิทธิภาพ

การกำหนดและลักษณะเฉพาะของรูปแบบแท่งเทียน Hanging Man

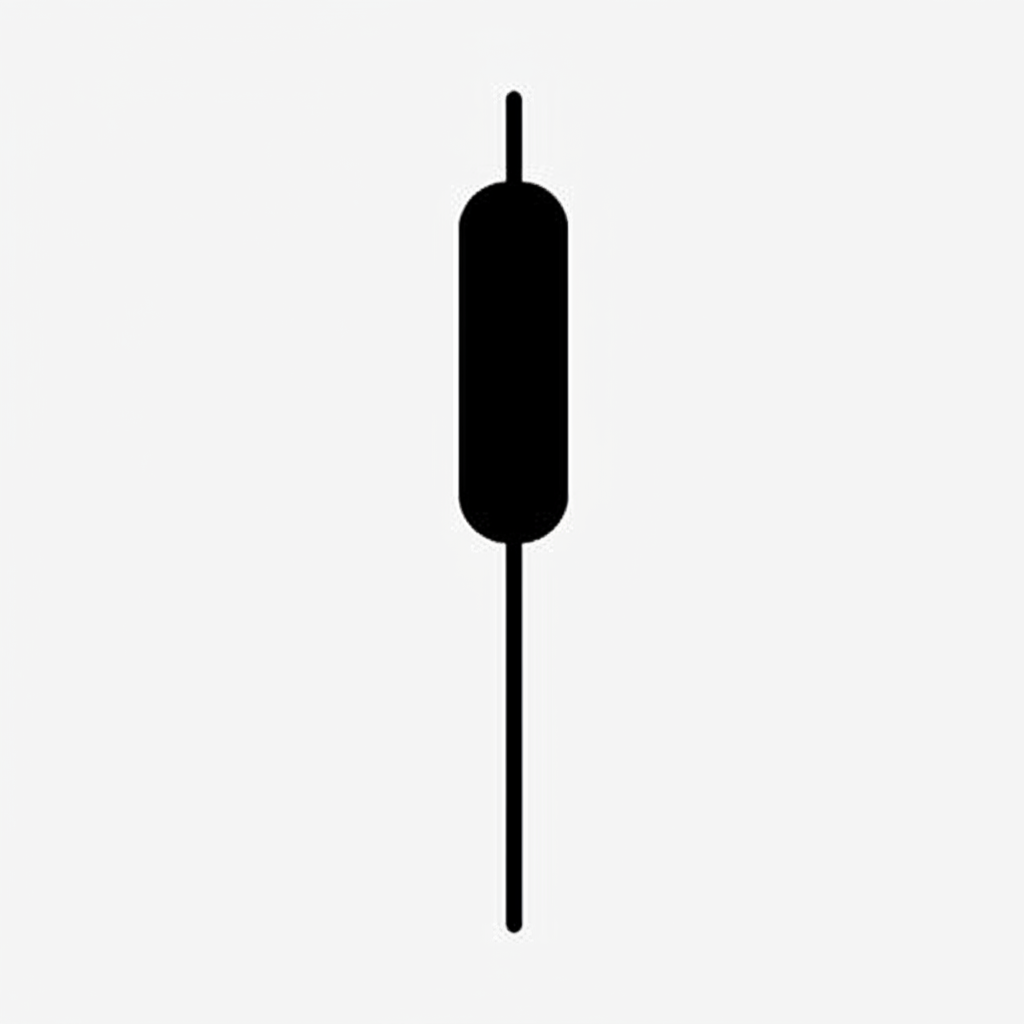

รูปแบบแท่งเทียน Hanging Man มีลักษณะที่ชัดเจนและจำง่าย โดยส่วนประกอบหลักประกอบด้วย ลำตัวแท่งเทียนที่สั้นมาก ไม่ว่าจะเป็นสีเขียวซึ่งหมายถึงราคาปิดสูงกว่าราคาเปิด หรือสีแดงที่ราคาปิดต่ำกว่าราคาเปิด สิ่งนี้แสดงว่าราคาเปิดและปิดอยู่ในระดับที่ใกล้เคียงกัน นอกจากนี้ยังมีเงาล่างที่ยาวยืดอย่างน้อยสองเท่าของลำตัว ซึ่งเป็นจุดเด่นที่บ่งบอกถึงแรงขายที่เข้มข้นในระหว่างวัน แต่ราคากลับฟื้นตัวมาปิดใกล้ระดับเดิมได้ สำหรับเงาบนนั้นมักจะสั้นมากหรือแทบไม่มีเลย สะท้อนว่าราคาไม่ได้พุ่งสูงขึ้นไปไกลหลังจากเปิดตลาด ซึ่งบอกถึงความอ่อนแอของแรงซื้อ

แม้สีของลำตัวจะมีบทบาทรองลงมา แต่แท่งสีแดงมักให้สัญญาณที่แข็งแกร่งกว่าเล็กน้อย อย่างไรก็ตาม สิ่งที่สำคัญที่สุดคือรูปร่างโดยรวมของลำตัวเล็กและเงาล่างยาว เพื่อให้แน่ใจว่านี่คือรูปแบบแท่งเทียนแขวนคอที่แท้จริง

ความสำคัญในตลาดของรูปแบบแท่งเทียน Hanging Man: สัญญาณการกลับตัวเป็นขาลง

รูปแบบนี้มีความหมายยิ่งใหญ่ โดยเฉพาะเมื่อมันโผล่ขึ้นในช่วงท้ายของแนวโน้มขาขึ้นที่ยืดเยื้อหรือรุนแรง มันทำหน้าที่เป็นสัญญาณหมีที่เตือนถึงการพลิกผัน โดยบ่งชี้ว่าแรงซื้อที่เคยผลักดันราคาขึ้นกำลังแผ่วลง ขณะที่แรงขายเริ่มเข้ามาครอบงำ

จากมุมมองจิตวิทยาตลาด การเกิด Hanging Man สามารถเล่าเรื่องราวได้อย่างน่าติดตาม ในช่วงเปิดตลาด ผู้ซื้อยังคงครองเกมและดันราคาให้สูงขึ้น แต่ระหว่างวัน แรงขายทะลักเข้ามาจนราคาร่วงลงหนัก ซึ่งสะท้อนถึงความกังวลและการชิงขาย ท้ายที่สุด ผู้ซื้อพยายามดึงราคากลับขึ้นมาปิดใกล้ระดับเปิดหรือสูงกว่าเล็กน้อย แต่การฟื้นตัวที่จำกัดและเงาล่างยาวนานนี้ ชี้ให้เห็นว่าผู้ขายกำลังได้เปรียบ และแนวโน้มอาจพลิกเป็นขาลงในเร็ววัน

ดังนั้น เมื่อ Hanging Man ปรากฏในแนวโน้มขาขึ้น มันจึงเป็นสัญญาณเตือนว่าตลาดอาจกำลังเข้าสู่เฟสปรับฐานหรือขาลงที่สำคัญ ซึ่งช่วยให้เทรดเดอร์ตัดสินใจได้ทันท่วงที

Hanging Man กับ Hammer: วิธีแยกแยะและหลีกเลี่ยงความสับสน

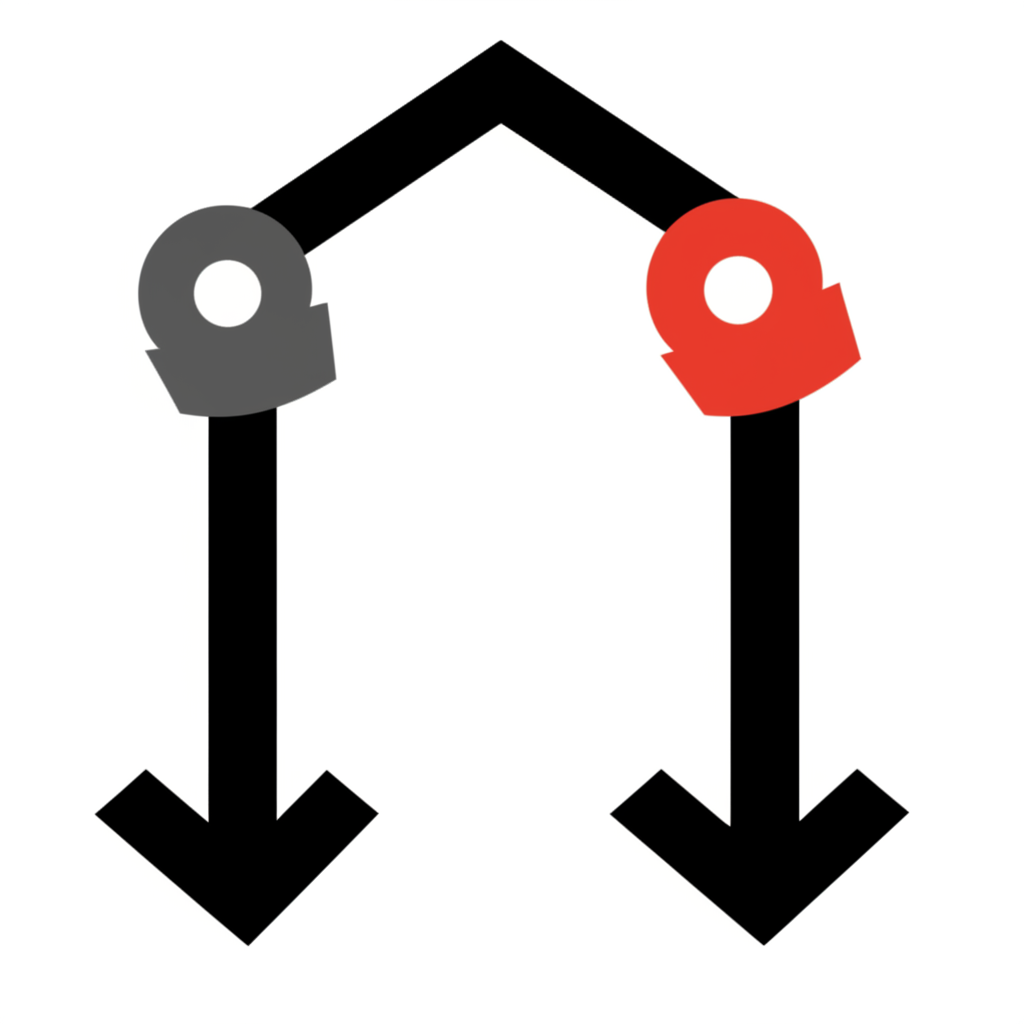

เทรดเดอร์หลายคนมักสับสนระหว่าง Hanging Man กับ Hammer เนื่องจากทั้งคู่มีรูปร่างคล้ายคลึงกัน คือลำตัวเล็ก เงาล่างยาว และเงาบนสั้นหรือไม่มี แต่ความแตกต่างหลักที่ต้องจำคือบริบทของแนวโน้มตลาดที่มันปรากฏ

| ลักษณะเฉพาะ | Hanging Man | Hammer |

|---|---|---|

| แนวโน้มก่อนหน้า | แนวโน้มขาขึ้น | แนวโน้มขาลง |

| ความหมาย | สัญญาณหมีกลับตัว | สัญญาณกระทิงกลับตัว |

| จิตวิทยาตลาด | ผู้ซื้ออ่อนแรง ผู้ขายเข้าควบคุม | ผู้ขายอ่อนแรง ผู้ซื้อเข้าควบคุม |

| จุดประสงค์ | เตือนการปรับฐานหรือขาลง | เตือนการฟื้นตัวหรือขาขึ้น |

Hammer เป็นสัญญาณกระทิงที่เกิดในแนวโน้มขาลง สะท้อนว่าแรงขายกำลังหมดแรงและผู้ซื้อกำลังกลับมา ในทางตรงกันข้าม Hanging Man เตือนถึงจุดจบของขาขึ้น ดังนั้น การพิจารณาตำแหน่งของมันบนกราฟราคาจึงเป็นกุญแจสำคัญในการตีความให้ถูกต้อง เพื่อหลีกเลี่ยงการตัดสินใจที่ผิดพลาด

การประยุกต์ใช้ในตลาดไทย: กลยุทธ์การเทรดและการยืนยันสัญญาณ Hanging Man

การตรวจพบ Hanging Man เป็นเพียงจุดเริ่มต้น การยืนยันสัญญาณก่อนตัดสินใจเทรดจึงเป็นขั้นตอนที่ขาดไม่ได้ โดยต้องดูแท่งเทียนถัดไปและเครื่องมือวิเคราะห์อื่นๆ เพื่อเพิ่มความมั่นใจ

1. การยืนยันด้วยแท่งเทียนถัดไปและปริมาณการซื้อขาย:

- แท่งเทียนถัดไป: ถ้าแท่งถัดจาก Hanging Man เป็นแท่งขาลงที่ปิดต่ำกว่าลำตัวของ Hanging Man อย่างชัดเจน นี่คือการยืนยันที่แข็งแกร่ง

- ปริมาณการซื้อขาย: หาก Hanging Man เกิดพร้อมปริมาณสูง หรือแท่งยืนยันมีปริมาณเพิ่มขึ้นอย่างเห็นได้ชัด จะยิ่งน่าเชื่อถือ แต่ถ้าปริมาณต่ำ สัญญาณนี้อาจไม่แข็งพอ

2. การใช้เครื่องมือเสริมที่เทรดเดอร์ไทยนิยม:

เพื่อความแม่นยำยิ่งขึ้น เทรดเดอร์ในไทยมักจับคู่ Hanging Man กับตัวชี้วัดอื่นๆ เช่น

- RSI: ถ้า Hanging Man เกิดตอน RSI เกิน 70 แสดงภาวะซื้อมากเกิน จะเสริมสัญญาณกลับตัวได้ดี

- MACD: ถ้า MACD กำลังตัดลงหรือเกิด Divergence ที่ราคาทำจุดสูงใหม่แต่ MACD ไม่ตาม จะเพิ่มน้ำหนักให้สัญญาณหมี

- Stochastics Oscillator: ถ้าอยู่ในโซนซื้อมากเกินและกำลังตัดลง จะเป็นตัวช่วยที่ดี

3. ความแตกต่างในตลาดหุ้นไทย:

ในตลาดหลักทรัพย์แห่งประเทศไทย หรือ SET รูปแบบนี้ตอบสนองต่างกันไปตามกลุ่มอุตสาหกรรมและสินทรัพย์ เช่น หุ้นใหญ่ (Big Cap) อาจเคลื่อนไหวช้ากว่าหุ้นเล็กหรือหุ้นสภาพคล่องต่ำที่อาจผันผวนรุนแรงกว่า นอกจากนี้ การเข้าใจพฤติกรรมนักลงทุนไทยและปัจจัยเศรษฐกิจใหญ่ยังช่วยให้การวิเคราะห์สมบูรณ์ยิ่งขึ้น

กรณีศึกษาในตลาดหุ้นไทย: การประยุกต์ใช้ Hanging Man ในทางปฏิบัติ

ลองนึกภาพหุ้นบริษัทพลังงานในตลาดหุ้นไทยที่กำลังขึ้นต่อเนื่องหลายสัปดาห์ บนกราฟรายวัน ราคาทำจุดสูงใหม่ แต่ในวันหนึ่งเกิด Hanging Man ด้วยลำตัวสีเขียวเล็ก เงาล่างยาวเกือบสามเท่า และแทบไม่มีเงาบน ราคาเปิดและปิดสูงกว่าระดับวันก่อนเล็กน้อย

การวิเคราะห์:

- สัญญาณ Hanging Man: แสดงแรงขายหนักระหว่างวัน แม้ราคาฟื้นได้บ้างแต่ก็เผยความอ่อนแอของผู้ซื้อ

- การยืนยัน: วันถัดมา ราคาเปิดต่ำกว่าระดับปิดของ Hanging Man และร่วงลงปิดเป็นแท่งแดงยาว พร้อมปริมาณซื้อขายที่พุ่งขึ้น ซึ่งยืนยันการกลับตัวชัดเจน

- ตัวชี้วัดเสริม: ถ้า RSI อยู่ที่ 75 บ่งชี้ซื้อมากเกิน และ MACD ตัดลง จะยิ่งทำให้สัญญาณน่าเชื่อถือ

ในกรณีนี้ เทรดเดอร์ที่ใช้ Hanging Man อาจปิดกำไรหรือเปิดขายสั้น หากตลาดอนุญาต และตั้งแจ้งเตือนบนแพลตฟอร์มอย่าง Streaming by Bualuang Securities หรือ Finansia Syrus เพื่อติดตามหุ้นที่เกิดรูปแบบนี้ โดยกรณีศึกษานี้ช่วยให้เห็นภาพการนำไปใช้จริงในบริบทไทยได้ชัดเจน

ข้อจำกัดและการบริหารความเสี่ยงของรูปแบบแท่งเทียน Hanging Man

ถึงแม้ Hanging Man จะมีประโยชน์ แต่ก็มีข้อจำกัดที่ต้องระวัง เช่น

- ความน่าเชื่อถือที่จำกัด: ไม่มีรูปแบบไหนแม่นยำ 100% มันอาจให้สัญญาณหลอก โดยเฉพาะในตลาดผันผวนสูงหรือขาดการยืนยัน

- ต้องใช้ร่วมกับเครื่องมืออื่น: อย่าพึ่งพาแค่ Hanging Man ควรรวมกับการวิเคราะห์แนวโน้ม แท่งถัดไป ปริมาณ และตัวชี้วัดอื่นๆ

- สภาพแวดล้อมด้านกฎระเบียบและตลาดไทย: ใน SET อาจมีปัจจัยอย่างข่าวบริษัท นโยบายรัฐ หรือกฎระเบียบที่ทำให้ราคาเปลี่ยนแปลงกะทันหัน ส่งผลให้สัญญาภาพทางเทคนิคคลาดเคลื่อน

การบริหารความเสี่ยง:

หลักสำคัญคือการตั้ง Stop Loss เสมอเมื่อใช้ Hanging Man ถ้าราคาไม่เป็นไปตามคาดและเด้งขึ้น ให้ตัดขาดทุนตามแผน นอกจากนี้ การกำหนดขนาดตำแหน่งที่เหมาะกับระดับความเสี่ยงที่ยอมรับ จะช่วยรักษาทุนในระยะยาว โดยในตลาดไทยที่อาจมีเหตุการณ์ไม่คาดฝัน การบริหารนี้ยิ่งจำเป็น

สรุป: การใช้ Hanging Man เพื่อยกระดับการตัดสินใจซื้อขายในตลาดไทย

รูปแบบแท่งเทียน Hanging Man เป็นสัญญาณหมีกลับตัวที่ทรงพลังสำหรับการวิเคราะห์ทางเทคนิค โดยเฉพาะในแนวโน้มขาขึ้นที่แข็งแกร่ง การเข้าใจโครงสร้าง จิตวิทยา และบริบทตลาดจะช่วยให้เทรดเดอร์ตีความได้แม่นยำ

แต่เพื่อผลลัพธ์ที่ดีที่สุด ควรยืนยันด้วยแท่งถัดไป ปริมาณซื้อขาย และตัวชี้วัดอย่าง RSI MACD หรือ Stochastics โดยเฉพาะในตลาดไทยที่มีเอกลักษณ์เฉพาะตัว การศึกษากรณีจริงจากหุ้นไทยจะช่วยพัฒนาทักษะได้ดี แนะนำให้หาข้อมูลเพิ่มจากแหล่งน่าเชื่อถืออย่างตลาดหลักทรัพย์แห่งประเทศไทย หรือ Finnomena เพื่อเสริมความรู้ ตลาดหลักทรัพย์แห่งประเทศไทย Finnomena

Hanging Man K Line กับ Hammer K Line ในตลาดหุ้นไทยควรแยกแยะอย่างไร?

ความแตกต่างหลักอยู่ที่แนวโน้มก่อนหน้า Hanging Man เกิดในขาขึ้นเพื่อเตือนการพลิกเป็นขาลง ขณะที่ Hammer เกิดในขาลงเพื่อบอกการพลิกเป็นขาขึ้น แม้รูปร่างคล้ายกัน แต่บริบทตลาดคือสิ่งที่กำหนดความหมาย

ในตลาดไทย Hanging Man K Line ปรากฏขึ้นแล้ว ต้องมีสัญญาณยืนยันอะไรบ้างจึงจะเข้าเทรดได้?

ต้องรอแท่งเทียนถัดไปที่ปิดต่ำกว่าลำตัว Hanging Man ชัดเจน และมีปริมาณซื้อขายเพิ่มขึ้นในแท่งนั้น การใช้ RSI หรือ MACD ที่แสดงซื้อมากเกินหรือสัญญาณลง จะช่วยยืนยันเพิ่มเติม

Hanging Man K Line ใช้ได้กับสินทรัพย์ทุกประเภทในตลาดไทยหรือไม่ เช่น หุ้น ฟิวเจอร์ส และฟอเร็กซ์?

รูปแบบนี้ใช้ได้กับสินทรัพย์ที่สร้างกราฟราคาได้ เช่น หุ้น ฟิวเจอร์ส และฟอเร็กซ์ แต่ประสิทธิภาพขึ้นอยู่กับสภาพคล่องและลักษณะตลาดแต่ละประเภท

มีกรณีศึกษาจริงในตลาดหุ้นไทยที่แสดงรูปแบบ Hanging Man ทั้งความสำเร็จและความล้มเหลวหรือไม่?

กรณีจริงในหุ้นไทยแสดงว่า Hanging Man มีพลัง แต่ไม่เสมอไป ความสำเร็จมาจากยืนยันแข็งแกร่งและสภาพตลาดเหมาะสม ส่วนล้มเหลวอาจจากสัญญาณหลอกหรือปัจจัยภายนอก การดูกราฟเก่าจะช่วยเห็นภาพชัด

นอกจาก Hanging Man แล้ว เทรดเดอร์ไทยนิยมใช้รูปแบบแท่งเทียนใดอีกบ้างในการตัดสินใจกลับตัวของตลาด?

เทรดเดอร์ไทยชื่นชอบรูปแบบอื่นๆ เช่น Engulfing Pattern, Doji, Morning Star/Evening Star และ Piercing Pattern/Dark Cloud Cover สำหรับสัญญาณกลับตัว

ในการใช้ Hanging Man เพื่อเทรด นักลงทุนไทยควรตั้งจุดหยุดขาดทุน (Stop Loss) อย่างไรเพื่อบริหารความเสี่ยง?

ตั้ง Stop Loss เหนือจุดสูงสุดของ Hanging Man เล็กน้อย ถ้าราคาทะลุผ่าน แสดงสัญญาณอาจผิด ให้ตัดขาดทุนทันทีเพื่อจำกัดความเสียหาย

ในโปรแกรมเทรดที่นิยมในไทย (เช่น Streaming) จะระบุรูปแบบ Hanging Man K Line ได้อย่างไร?

ใน Streaming หรือแพลตฟอร์มอื่น เปิดกราฟแล้วดูลักษณะแท่งเอง ลำตัวเล็ก เงาล่างยาว ไม่มีเงาบน บางแพลตฟอร์มมีเครื่องมืออัตโนมัติ แต่การฝึกสังเกตด้วยตัวเองสำคัญที่สุด

การปรากฏของ Hanging Man K Line จะได้รับผลกระทบจากข้อมูลเศรษฐกิจหรือข่าวสารใดบ้างในประเทศไทย?

อาจกระทบจากข่าวบริษัทหรือเศรษฐกิจใหญ่ เช่น อัตราดอกเบี้ย GDP ผลประกอบการ หรือนโยบายรัฐ ข่าวลบในขาขึ้นจะทำให้สัญญาณแข็งแกร่งขึ้น

ความยาวของ “เงาล่าง” ของ Hanging Man K Line ในตลาดไทยมีการตีความพิเศษหรือไม่?

เงาล่างยาวแสดงแรงขายรุนแรงระหว่างวัน ในไทยตีความคล้ายหลักสากล แต่เทรดเดอร์มักมองว่าเงายาวพิเศษเป็นสัญญาณแข็งแกร่งกว่า

หาก Hanging Man K Line ปรากฏในโซนที่ราคาหุ้นไทยกำลัง Sideways หรือเคลื่อนไหวในกรอบ ความหมายยังสำคัญอยู่ไหม?

ในตลาด Sideways หรือไร้แนวโน้ม สัญญาณจะอ่อนลงมาก เพราะ Hanging Man หลักๆ เตือนจากขาขึ้น การเกิดในตลาดไร้ทิศทางอาจเป็นแค่ noise ไม่ควรให้ความสำคัญ