สำหรับนักลงทุนชาวไทยที่กำลังมองหาโอกาสใหม่ๆ ในการวางแผนลงทุน โดยเฉพาะสินทรัพย์ที่มั่นคงอย่างทองคำ การติดตามแนวโน้มราคาทองคำในอีก 5 ปีข้างหน้า ถือเป็นก้าวสำคัญ ทองคำไม่ใช่แค่เครื่องมือป้องกันความเสี่ยงจากเงินเฟ้อหรือความผันผวนทางเศรษฐกิจเท่านั้น แต่ยังสะท้อนถึงวัฒนธรรมการออมและความผูกพันที่ลึกซึ้งของคนไทยมาช้านาน บทความนี้จะพาคุณเจาะลึกการคาดการณ์ราคาทองคำทั้งในเวทีโลกและตลาดไทย พร้อมวิเคราะห์ปัจจัยหลักที่ส่งผลต่อราคา รวมถึงเสนอกลยุทธ์การลงทุนทองคำที่เหมาะสมสำหรับนักลงทุนไทยในระยะยาว เพื่อช่วยให้คุณตัดสินใจได้อย่างมั่นใจมากขึ้น

ราคาทองคำใน 5 ปีข้างหน้า: ภาพรวมการคาดการณ์และมุมมองจากผู้เชี่ยวชาญ

การพยากรณ์ราคาทองคำในช่วง 5 ปีถัดไปนั้นเต็มไปด้วยความซับซ้อน เนื่องจากต้องคำนึงถึงปัจจัยเศรษฐกิจภาพใหญ่ ความตึงเครียดทางภูมิรัฐศาสตร์ และทิศทางนโยบายการเงินจากธนาคารกลางทั่วโลก แต่จากมุมมองของผู้เชี่ยวชาญและสถาบันการเงินชั้นนำหลายราย ก็มีแนวคิดที่น่าสนใจที่ช่วยให้เราเห็นภาพชัดเจนยิ่งขึ้น

โดยรวม ตลาดมองทองคำในแง่บวกปานกลางไปจนถึงสูง โดยได้รับแรงหนุนจากความไม่แน่นอนทางเศรษฐกิจโลก ความกังวลเรื่องเงินเฟ้อที่ยังคุกรุ่น และการที่ธนาคารกลางหันมาเพิ่มการถือครองทองคำในคลังสำรองมากขึ้น ซึ่งช่วยเสริมความน่าเชื่อถือให้กับทองคำในฐานะสินทรัพย์ที่ไว้ใจได้

- World Gold Council: ชอบเน้นบทบาทของทองคำในฐานะสินทรัพย์ปลอดภัยที่ช่วยกระจายความเสี่ยงในพอร์ตลงทุน คาดว่าความต้องการจากธนาคารกลางและนักลงทุนรายบุคคลจะยังคงแข็งแกร่งต่อเนื่อง

- Goldman Sachs: มองว่าทองคำจะยังคงเป็นที่ต้องการในสถานการณ์ที่อัตราดอกเบี้ยจริงยังต่ำหรือติดลบ พร้อมกับความเสี่ยงทางภูมิรัฐศาสตร์ที่เพิ่มพูนขึ้นเรื่อยๆ

- Bloomberg Intelligence: ชี้ว่าทองคำอาจกลายเป็นสินค้าโภคภัณฑ์ที่สะท้อนความจริงในโลกที่เต็มไปด้วยหนี้สินมหาศาลและนโยบายการเงินที่คลายตัว

จากมุมมองเหล่านี้ แม้ราคาทองคำจะแกว่งไกวในระยะใกล้ แต่โอกาสเติบโตในระยะยาว 5 ปีข้างหน้าก็ยังสดใส โดยเฉพาะถ้าเศรษฐกิจโลกยังคงเผชิญความท้าทายและความไม่แน่นอนที่ต่อเนื่อง

ปัจจัยหลักที่ขับเคลื่อนราคาทองคำในระยะยาว

การเข้าใจปัจจัยเหล่านี้จะช่วยให้นักลงทุนประเมินทิศทางราคาได้อย่างมีเหตุผลและวางแผนได้ดีขึ้น โดยปัจจัยสำคัญๆ มีดังนี้

นโยบายการเงินและอัตราดอกเบี้ยทั่วโลก

ธนาคารกลางทั่วโลก โดยเฉพาะธนาคารกลางสหรัฐ (Fed) มีอิทธิพลมหาศาลต่อราคาทองคำ เมื่ออัตราดอกเบี้ยปรับขึ้น ทองคำซึ่งไม่ให้ผลตอบแทนจากดอกเบี้ยอาจดูน่าลงทุนน้อยลง แต่ถ้าอัตราดอกเบี้ยจริง – คืออัตราดอกเบี้ยหักลบด้วยอัตราเงินเฟ้อ – ยังคงต่ำหรือติดลบ ทองคำจะยิ่งดึงดูดใจในฐานะแหล่งเก็บมูลค่าที่มีประสิทธิภาพ โดยเฉพาะในช่วงที่เงินเฟ้อรุนแรง

อัตราเงินเฟ้อและความกังวลด้านเศรษฐกิจ

ทองคำถูกมองว่าเป็นเกราะป้องกันเงินเฟ้อที่เชื่อถือได้ เมื่อเงินเฟ้อพุ่งสูง กำลังซื้อของเงินตรา fiat ลดลง ผู้คนจึงหันไปหาทองคำเพื่อรักษาคุณค่าของทรัพย์สิน นอกจากนี้ ในยามที่เศรษฐกิจชะลอตัวหรือเผชิญวิกฤต ทองคำยังเป็นที่พึ่งในฐานะสินทรัพย์ปลอดภัยที่นักลงทุนทั่วโลกไว้วางใจ

สถานการณ์ภูมิรัฐศาสตร์และความตึงเครียด

ความขัดแย้งระหว่างประเทศ สงครามการค้า หรือความไม่แน่นอนทางการเมือง มักจุดชนวนให้ราคาทองคำพุ่งขึ้น เพราะนักลงทุนจะมองหาสินทรัพย์ที่มั่นคงเพื่อลดความเสี่ยงในพอร์ต สถานการณ์เหล่านี้สร้างความหวาดกลัวและกระตุ้นความต้องการทองคำให้เพิ่มสูงในตลาดโลก

อุปทาน อุปสงค์ และบทบาทของธนาคารกลาง

แหล่งอุปทานทองคำหลักมาจากการขุดเหมืองและการนำกลับมาใช้ใหม่ ขณะที่อุปสงค์กระจายไปยังอุตสาหกรรมเครื่องประดับ เทคโนโลยี การลงทุนผ่านทองคำแท่งและกองทุน ETF ทองคำ รวมถึงการสะสมโดยธนาคารกลางทั่วโลก ในช่วงปีที่ผ่านมา ธนาคารกลางหลายแห่งได้เพิ่มสัดส่วนทองคำในคลังสำรอง เพื่อกระจายความเสี่ยงและเสริมความแข็งแกร่งให้ระบบการเงิน ซึ่งเป็นตัวหนุนราคาทองคำในระยะยาวอย่างชัดเจน

เจาะลึกราคาทองคำในตลาดไทย: ปัจจัยเฉพาะและมุมมองท้องถิ่น

ถึงแม้ราคาทองคำระดับโลกจะเป็นตัวกำหนดหลัก แต่ในตลาดไทยยังมีปัจจัยเฉพาะที่นักลงทุนควรใส่ใจ เช่น บทบาทของสมาคมค้าทองคำ และทิศทางนโยบายจากธนาคารแห่งประเทศไทย ซึ่งช่วยกำหนดราคาในประเทศให้แตกต่างจากเวทีโลก

อิทธิพลของค่าเงินบาทไทยต่อราคาทองคำในประเทศ

ราคาทองคำโลกอ้างอิงจากดอลลาร์สหรัฐ ดังนั้นอัตราแลกเปลี่ยนบาทต่อดอลลาร์จึงส่งผลโดยตรงต่อราคาในไทย

- ถ้าเงินบาทแข็งค่า: การนำเข้าทองคำจะใช้เงินบาทน้อยลง ส่งผลให้ราคาในประเทศถูกลง หากราคาโลกคงที่

- ถ้าเงินบาทอ่อนค่า: ต้องใช้เงินบาทมากขึ้นในการนำเข้า ทำให้ราคาในประเทศสูงขึ้น โดยสมมติฐานว่าราคาโลกไม่เปลี่ยน

สำหรับ 5 ปีข้างหน้า ทิศทางเงินบาทจะขึ้นอยู่กับนโยบายของธนาคารแห่งประเทศไทย สภาพเศรษฐกิจไทย การค้าขายต่างประเทศ และเงินทุนไหลเข้าจากต่างชาติ ซึ่งทั้งหมดนี้มีผลต่อการตัดสินใจลงทุนทองคำของคนไทยโดยตรง โดยเฉพาะในช่วงที่ค่าเงินผันผวน

พฤติกรรมการบริโภคและการลงทุนทองคำของคนไทย

คนไทยมีความผูกพันกับทองคำอย่างเหนียวแน่น มันไม่ใช่แค่การลงทุน แต่ยังเป็นเครื่องประดับ ของขวัญในโอกาสพิเศษ และส่วนหนึ่งของประเพณี ทำให้ความต้องการทองรูปพรรณยังคงสูง โดยเฉพาะช่วงเทศกาลอย่างสงกรานต์หรือปีใหม่

แต่ในช่วงหลังๆ พฤติกรรมการลงทุนทองคำของคนไทยเริ่มหลากหลายมากขึ้น นอกจากซื้อทองคำแท่งแบบดั้งเดิมแล้ว บริการ “ออมทอง” จากธนาคารและร้านทองใหญ่ๆ ก็ได้รับความนิยม เพราะช่วยให้ลงทุนทีละน้อย สะสมได้ต่อเนื่อง โดยไม่ต้องกังวลเรื่องเก็บรักษา ซึ่งเหมาะกับไลฟ์สไตล์คนรุ่นใหม่ที่ต้องการความยืดหยุ่น

มุมมองจากผู้เชี่ยวชาญและสถาบันการเงินไทย

ผู้เชี่ยวชาญและสถาบันการเงินในไทยหลายแห่งได้ให้มุมมองเกี่ยวกับอนาคตของราคาทองคำในประเทศ โดยผสมผสานปัจจัยทั้งในและต่างประเทศ

- Kasikornbank (KBank): ชอบวิเคราะห์ราคาทองคำโดยดูทั้งนโยบายของ Fed และแนวโน้มเงินบาท เพื่อให้คำแนะนำที่สมดุล

- ฮั่วเซ่งเฮง (Hua Seng Heng): ในฐานะผู้ค้าทองรายใหญ่ ให้ข้อมูลลึกๆ เกี่ยวกับอุปสงค์-อุปทานในไทย และผลกระทบจากเทศกาลต่างๆ ที่ทำให้ยอดขายพุ่ง

- Finnomena: แพลตฟอร์มลงทุนที่เน้นเครื่องมือวิเคราะห์ ชอบย้ำถึงการกระจายความเสี่ยงและมองการลงทุนทองคำในมุมระยะยาว

สรุปแล้ว แม้ปัจจัยโลกจะเปิดโอกาส แต่ความผันผวนของเงินบาทและความต้องการในประเทศจะเป็นตัวแปรที่นักลงทุนไทยต้องเฝ้าสะกิด เพื่อปรับกลยุทธ์ให้ทันสถานการณ์

กลยุทธ์การลงทุนทองคำระยะยาวสำหรับนักลงทุนไทย

การลงทุนทองคำในระยะยาวต้องอาศัยกลยุทธ์ที่ชัดเจน เพื่อให้ได้ผลตอบแทนที่มั่นคงและควบคุมความเสี่ยงได้ดี โดยเริ่มจากเลือกช่องทางที่เหมาะสมกับตัวเอง

ทางเลือกในการลงทุนทองคำในประเทศไทย

นักลงทุนไทยมีตัวเลือกหลากหลายในการเข้าถึงทองคำ แต่ละแบบมีจุดเด่นและข้อจำกัดที่แตกต่าง เพื่อให้เหมาะกับเป้าหมายและไลฟ์สไตล์

การซื้อทองคำแท่งและทองรูปพรรณ

วิธีนี้เป็นที่นิยมมานาน เพราะได้ครอบครองทองจริงที่จับต้องได้ สร้างความรู้สึกมั่นใจ สามารถนำไปใช้เป็นเครื่องประดับหรือของขวัญได้ แต่สำหรับทองรูปพรรณมีค่ากำเหน็จที่ต้องจ่ายเพิ่ม ส่วนทองแท่งต้องหาที่เก็บปลอดภัย ซึ่งอาจมีค่าใช้จ่าย และสภาพคล่องในการขายคืนที่ร้านทองอาจไม่คล่องตัวเท่าช่องทางอื่น โดยเฉพาะถ้าต้องการขายจำนวนมาก

การออมทองผ่านธนาคารและผู้ค้าทอง

บริการออมทอง เช่น KBank Gold, SCB Gold หรือจากผู้ค้าทองอย่าง ฮั่วเซ่งเฮง และ แม่ทองสุก (MTS Gold) เหมาะสำหรับคนที่อยากเริ่มด้วยเงินน้อยและสะสมทีละน้อย โดยไม่ต้องเก็บทองเอง มีความยืดหยุ่นสูง สามารถตั้งยอดลงทุนได้ตามสะดวก และซื้อขายผ่านออนไลน์ได้ง่ายดาย ซึ่งช่วยลดภาระด้านการจัดการ

กองทุนรวมทองคำและ ETF ทองคำ

ถ้าต้องการความสะดวกโดยไม่ต้องถือทองจริง การลงทุนในกองทุนรวมทองคำหรือETF ทองคำ (Exchange Traded Fund) เป็นทางออกที่ดี กองทุนเหล่านี้ลงทุนตรงในทองแท่งหรือหน่วยกองทุนต่างประเทศ ช่วยให้เข้าถึงตลาดโลกได้รวดเร็ว และกระจายความเสี่ยงได้ดีกว่า

การซื้อขายทองคำในตลาดฟิวเจอร์ส

สำหรับตลาดอนุพันธ์ เช่น Gold Futures หรือ Gold Online Futures บน TFEX (Thailand Futures Exchange) เหมาะกับนักลงทุนที่เข้าใจตลาดล่วงหน้าและรับความเสี่ยงได้ เพราะมีเลเวอเรจสูง สามารถทำกำไรทั้งแนวโน้มขึ้นและลง แต่ก็เสี่ยงสูงเช่นกัน ต้องมีวินัยและความรู้เฉพาะทาง

| ทางเลือกการลงทุน | ข้อดี | ข้อเสีย | เหมาะสำหรับ |

|---|---|---|---|

| ทองคำแท่ง/รูปพรรณ | จับต้องได้, ใช้เป็นเครื่องประดับ/ของขวัญ, รู้สึกมั่นคง | ค่ากำเหน็จ (รูปพรรณ), ค่าจัดเก็บ, สภาพคล่องจำกัด | ผู้ชอบการครอบครองจริง, ออมระยะยาว |

| ออมทอง | ลงทุนด้วยเงินน้อย, สะสมได้เรื่อยๆ, ไม่ต้องกังวลจัดเก็บ, ซื้อขายง่าย | ไม่ได้ครอบครองทองจริงทันที, ค่าธรรมเนียมบางประเภท | ผู้เริ่มต้น, ผู้ต้องการทยอยลงทุน |

| กองทุนรวม/ETF ทองคำ | กระจายความเสี่ยง, สะดวก, เข้าถึงตลาดโลก | มีค่าธรรมเนียมการจัดการ, ไม่ได้ครอบครองทองจริง | ผู้ต้องการความสะดวก, กระจายความเสี่ยง |

| ทองคำฟิวเจอร์ส | ทำกำไรได้ทั้งขาขึ้น/ขาลง, อัตราทดสูง | ความเสี่ยงสูง, ต้องใช้ความรู้เฉพาะทาง | นักลงทุนผู้มีประสบการณ์สูง, รับความเสี่ยงได้มาก |

การบริหารความเสี่ยงและข้อควรระวัง

ไม่ว่าจะเลือกทางไหน การจัดการความเสี่ยงก็เป็นหัวใจสำคัญ เพื่อให้การลงทุนยั่งยืน

- ความผันผวนของราคา: ทองคำแกว่งไกวมากในระยะสั้น การถือยาวช่วยบรรเทา แต่ยังต้องติดตามแนวโน้มอย่างใกล้ชิด โดยเฉพาะเหตุการณ์ไม่คาดฝัน

- ความเสี่ยงด้านอัตราแลกเปลี่ยน: สำหรับคนไทย เงินบาทที่ผันผวนจะกระทบราคาโดยตรง ควรพิจารณาในบริบทเศรษฐกิจไทย

- ค่าใช้จ่ายในการทำธุรกรรม: อย่าลืมเช็คค่าธรรมเนียมซื้อขาย ค่ากำเหน็จ หรือค่าดูแลกองทุน เพื่อไม่ให้กินกำไร

- การกระจายความเสี่ยง: อย่าทุ่มหมดกับทองคำ ควรจัดสัดส่วนให้พอดีกับพอร์ตทั้งหมดและระดับเสี่ยงที่รับไหว เช่น 5-10% สำหรับมือใหม่

- ข้อมูลที่น่าเชื่อถือ: ติดตามจากแหล่งดีๆ อย่างตลาดหลักทรัพย์แห่งประเทศไทย (SET) หรือธนาคารใหญ่ เพื่อข้อมูลที่อัปเดตและแม่นยำ

สรุปและแนวคิดเชิงกลยุทธ์สำหรับอนาคตทองคำไทย

ในอีก 5 ปี ทองคำยังคงเป็นเสาหลักในฐานะสินทรัพย์ปลอดภัยและเครื่องมือกระจายความเสี่ยงสำหรับนักลงทุนทั่วโลก รวมถึงในไทย ปัจจัยโลกอย่างนโยบายการเงิน เงินเฟ้อ และภูมิรัฐศาสตร์จะเป็นตัวขับเคลื่อนหลัก ขณะที่ปัจจัยในประเทศ เช่น เงินบาทและพฤติกรรมคนไทย จะกำหนดราคาในตลาดท้องถิ่น

นักลงทุนควรศึกษาช่องทางลงทุนให้ละเอียด ไม่ว่าจะซื้อทองแท่ง ออมทอง กองทุนรวม หรือ ETF เพื่อเลือกให้เข้ากับเป้าหมายและความเสี่ยงส่วนตัว การจัดสรรเงินอย่างรอบคอบ กระจายพอร์ต และอัปเดตข้อมูลสม่ำเสมอ จะช่วยให้การลงทุนทองคำกลายเป็นเครื่องมือสร้างความมั่นคงให้เศรษฐกิจและพอร์ตส่วนตัวของนักลงทุนไทยในอนาคต

Q1: ราคาทองคำจะขึ้นหรือลงในอีก 5 ปีข้างหน้า?

โดยรวม ผู้เชี่ยวชาญส่วนใหญ่มองว่าทองคำมีแนวโน้มทรงตัวหรือขึ้นในระยะยาว 5 ปี ด้วยแรงหนุนจากความไม่แน่นอนทางเศรษฐกิจ เงินเฟ้อ และการซื้อสะสมของธนาคารกลาง แต่ราคายังผันผวนตามสถานการณ์เศรษฐกิจและภูมิรัฐศาสตร์ที่เปลี่ยนแปลง

Q2: ปัจจัยใดที่สำคัญที่สุดต่อราคาทองคำในตลาดไทย?

ปัจจัยหลักคือ ราคาทองคำโลก (ในดอลลาร์สหรัฐ) และ อัตราแลกเปลี่ยนบาทต่อดอลลาร์ นอกจากนี้ นโยบายของธนาคารกลางสหรัฐและไทย รวมถึงอุปสงค์จากผู้บริโภคและนักลงทุนในประเทศ ก็มีบทบาทสำคัญไม่แพ้กัน

Q3: ควรลงทุนทองคำแท่งหรือทองรูปพรรณดี?

ขึ้นกับจุดประสงค์:

- ทองคำแท่ง: เหมาะกับการลงทุนและออมยาว เพราะไร้ค่ากำเหน็จ รักษามูลค่าได้ดี

- ทองรูปพรรณ: ดีสำหรับสวมใส่หรือให้เป็นของขวัญ แต่ค่ากำเหน็จสูง ไม่เหมาะเก็งกำไรระยะสั้น

Q4: ออมทองต่างจากการซื้อทองคำแท่งอย่างไร?

ออมทอง: ทยอยสะสมทีละน้อย ไม่ต้องเก็บทองจริง เหมาะกับมือใหม่หรือลงทุนสม่ำเสมอ

ซื้อทองคำแท่ง: ได้ทองจริงทันที อาจใช้เงินมากกว่า และต้องจัดการเก็บเอง

Q5: ทองคำเป็นการลงทุนที่ดีในระยะยาวสำหรับคนไทยหรือไม่?

ทองคำยังดีสำหรับกระจายความเสี่ยงและป้องกันเงินเฟ้อในระยะยาว โดยเฉพาะในเศรษฐกิจโลกที่ไม่แน่นอน แต่ควรวางสัดส่วนให้พอดีกับพอร์ตทั้งหมด

Q6: มีความเสี่ยงอะไรบ้างในการลงทุนทองคำในระยะ 5 ปี?

ความเสี่ยงหลัก ได้แก่:

- ความผันผวนราคาโลก: อาจลงถ้าปัจจัยหนุนอ่อน

- อัตราแลกเปลี่ยน: บาทแข็งค่าทำราคาในไทยลด

- สภาพคล่อง: บางช่องทางขายยาก

- ค่าใช้จ่าย: ค่ากำเหน็จ ค่าธรรมเนียมซื้อขาย หรือค่าดูแลกองทุน

Q7: ควรเริ่มลงทุนทองคำด้วยเงินเท่าไหร่?

เริ่มได้ด้วยเงินน้อย เช่น ออมทองขั้นต่ำไม่กี่ร้อยบาท หรือกองทุนรวมเริ่มที่ 1 บาท ช่วยให้เข้าถึงง่ายสำหรับทุกคน

Q8: การลงทุนทองคำมีผลตอบแทนเฉลี่ยใน 5 ปีที่ผ่านมาเท่าไหร่?

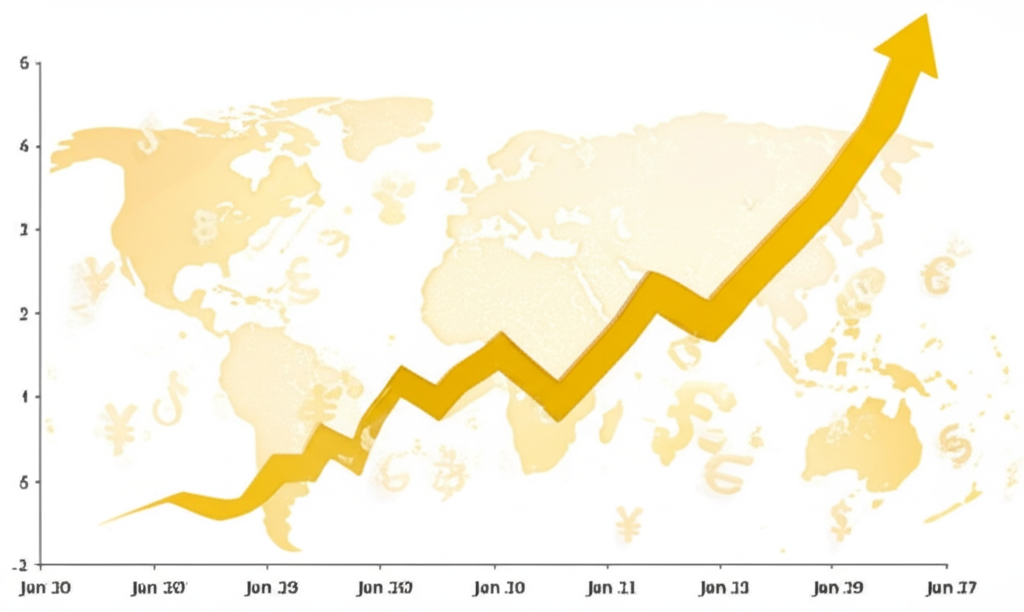

ผลตอบแทนผันผวนตามช่วงเวลาและเงินบาท แต่ใน 5 ปีล่าสุด (ราว 2562-2567) ราคาทองทั้งโลกและไทยขึ้นชัดเจน จากวิกฤตเศรษฐกิจและเงินเฟ้อ ควรเช็คข้อมูลล่าสุดจากแหล่งน่าเชื่อถือ

Q9: ธนาคารใดในไทยที่มีบริการออมทองที่ดี?

ธนาคารยอดนิยม เช่น KBank Gold ของกสิกรไทย และ SCB Gold ของไทยพาณิชย์ ส่วนผู้ค้าทองใหญ่อย่างฮั่วเซ่งเฮงและแม่ทองสุกก็มีบริการดี ควรเปรียบเทียบเงื่อนไขและค่าธรรมเนียมก่อน

Q10: ควรติดตามข่าวสารราคาทองคำจากแหล่งใดที่น่าเชื่อถือในไทย?

แหล่งดีๆ ได้แก่:

- เว็บสมาคมค้าทองคำ สำหรับราคาในประเทศ

- เว็บธนาคารแห่งประเทศไทย สำหรับเศรษฐกิจและอัตราแลกเปลี่ยน

- เว็บผู้ค้าทองใหญ่ เช่น ฮั่วเซ่งเฮง หรือ MTS Gold

- สื่อเศรษฐกิจชั้นนำอย่างกรุงเทพธุรกิจ ประชาชาติธุรกิจ หรือ Finnomena